Блог им. PROFITOleg |Время роста гадких утят!

- 25 апреля 2023, 00:36

- |

Во время любого продолжительного роста рынка наступает фаза роста «гадких утят», как я её называю.

Это момент, в который начинают расти те акции, которые ещё не выросли просто потому, что они отстали от широкого рынка.

☝️Сейчас на рынке как раз тот момент, когда идеи есть только в «гадких утятах», отставших от рынка бумагах.

Пример – Яндекс. С 1 марта индекс ММВБ вырос на 15%. Яндекс за это же время вырос на 2%. Причём факторы роста у него есть. Как технические, так и фундаментальные.

Идея по Яндексу: smart-lab.ru/blog/897822.php

В ближайшие дни ещё поищу отставшие от рынка компании и возможно дам 1-2 идеи по ним.

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

- комментировать

- Комментарии ( 2 )

Блог им. PROFITOleg |Мои мысли и позиция по Сберу остаются прежними.

- 25 апреля 2023, 00:01

- |

Эта компания для РФ рынка абсолютно уникальна. Она не добывает сырьевых ресурсов (на неё нельзя наложить НДПИ), но при этом зарабатывает больше всех денег в стране.

Способ изъятия денег из Сбера в пользу государства один – ДИВИДЕНДЫ! Именно поэтому Сбер дивиденды платит и будет платить в огромном объёме!

‼️ В 1 квартале 2023 банк уже заработал рекордные 350 млрд ₽, а это значит, что по итогам 23 года мы получим прибыль 1,3-1,4 трлн ₽.

☝️Тогда, даже при выплате в 50% от чистой прибыли, дивы составят 30-35₽! На фоне таких дивов и акцию Сбера мы увидим по 300-350₽.

Поэтому продавать долгосрочную позицию по Сберу даже в +67% я не собираюсь. Даже наоборот, реинвестирую в него дивиденды.

Покупали мы с вами ещё по 140₽: smart-lab.ru/blog/868150.php

Держим позицию! Ждём дивиденды и дальнейшей переоценки Сбера к уровням выше! 😉🤝

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

( Читать дальше )

Блог им. PROFITOleg |Сделка по Яндексу. $YNDX (Яндекс).

- 24 апреля 2023, 23:46

- |

‼️С апреля 2022 (ровно год) здесь формируется огромный треугольник и прямо сейчас мы пробиваем его вверх!

Яндекс отстал от рынка, пришло время догонять. И фундаментальные факторы роста есть. 27 апреля компания опубликует отчёт за 1 квартал 2023 года по МСФО.

☝️Год к году результаты будут отличными, так как в 1 квартале 22 года начались военные действия и западные конкуренты ещё не успели уйти. Эффект низкой базы, как сейчас модно говорить.

Единственное, что меня тревожит – это разделение. Но правительство вряд-ли даст кинуть Российских акционеров. Полагаю, оно пройдёт честно.

Купил Яндекс на 5% от среднесрочного депо по 2037₽. После подтверждения пробоя треугольника увеличу позицию в 2 раза.

Первая цель: 2200₽ (EMA 50 на недельке).

Также, при пробитии треугольника, увеличил позицию по 2088₽ в 2 раза (до 10% от депо), как и планировал.Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

( Читать дальше )

Блог им. PROFITOleg |Мнение по Индексу МосБиржи. $IMOEX (Индекс ММВБ).

- 24 апреля 2023, 23:09

- |

Да, мы пришли на EMA 100 по недельному графику, да, перегретость адская! Но макроэкономических и фундаментальных факторов падения нет!

👉 Впереди дивиденды Сбера, Лукойла, объявления дивов Газпрома, Татнефти, Роснефти, Газпромнефти и других.

Поэтому ниже рынок я не жду и продавать среднесрочные позиции (Алроса, Тинькофф, Газпром, Яндекс) не буду. Ожидаю роста этих бумаг.

Друзья! Держим кеш и торгуем отдельные среднесрочные идеи по рынку! На текущий момент правильнее стратегии не придумаешь! 😉

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

Блог им. PROFITOleg |⚡️ Разбор Группы "Черкизово" $GCHE (Черкизово).

- 24 апреля 2023, 22:59

- |

Черкизово – одна из моих самых любимых компаний из долгосрочного портфеля.

‼️Всё дело в том, что она закрывает две цели, которые стоят перед долгосрочным инвестором:

1) Первая цель – сохранить деньги от инфляции.

Продукция компании растёт в цене вместе с инфляцией. Если цена на мясо вырастет в 2 раза, то прибыль компании, дивиденды и соответственно цена её акций тоже вырастут в 2 раза.

2) Вторая цель – приумножить вложения с учётом инфляции.

Компания постоянно развивается. Модернизирует, строит и выкупает новые заводы. Увеличивает площади посевов. Объёмы производства растут!

Никаких сюрпризов компания не преподносит, все предсказуемо, стабильно, понятно.

☝️Именно поэтому покупать такой бизнес нужно на просадках. Акция падает тупо на падении всего рынка, никаких фундаментальных изменений в ней не происходит.

Последний раз давал точку входа в Черкизово, когда акция стоила 2700₽. По текущим покупать не стоит, дорого.

Я держал, держу, продолжу держать и реинвестировать дивиденды в Черкизово! Рад, что имею в портфеле такую компанию! 👍❤️

( Читать дальше )

Блог им. PROFITOleg |⚡️ Обзор отчета ПАО "Магнит". Лавочка закрыта... $MGNT (Магнит).

- 20 апреля 2023, 00:19

- |

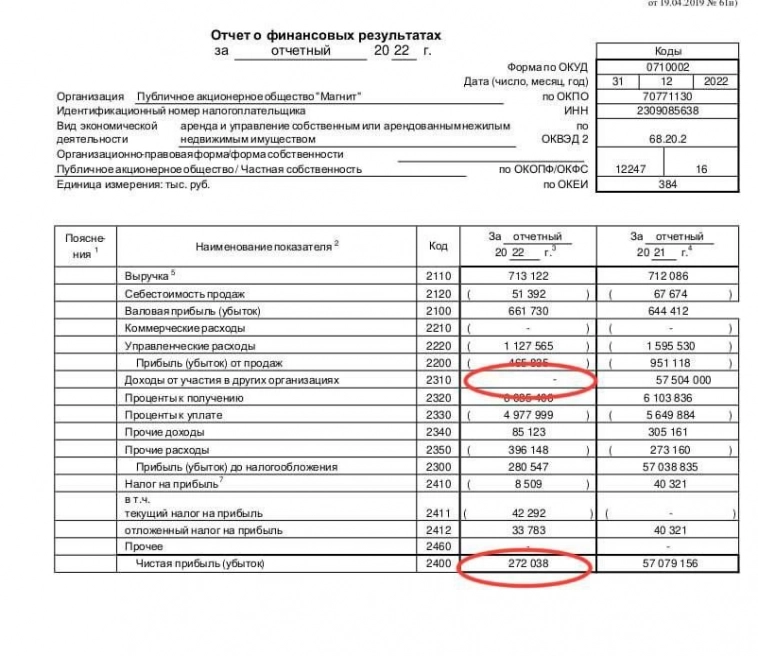

Сел недавно разбирать отчёт и, если честно, повергся в небольшой шок!)

Финансовая система Магнита устроена примерно так:

Есть корпоративный центр, акции которого мы и покупаем (ПАО Магнит). Он не занимается операционной деятельностью, а лишь владеет большим количеством дочек.

Раньше дочки исправно выплачивали Магниту дивиденды за 1 квартал до дивидендов самого Магнита.

‼️Но в Январе 2022 года ВТБ продал долю в Магните компании с иностранной юрисдикцией «Marathon Group», став главным акционером Магнита с долей 29%.

Теперь дивиденды выплачивать смысла нет, так как иностранный акционер их не получит, и поэтому дочки не перекинули деньги в головную компанию ПАО Магнит.

Короче, ДИВОВ НЕ БУДЕТ!

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

Блог им. PROFITOleg |‼️РФ РЫНОК. Долгосрок. Важнейший пост!

- 20 апреля 2023, 00:03

- |

От неопытных участников рынка часто слышу армагеддон, по типу:

Санкции не дадут нам зарабатывать, как раньше, и вообще нельзя в долгосрок покупать, пока СВО не закончится!

☝️ Эти ребята сильно ошибаются!

Дело в том, что сейчас в цены Российских компаний заложено огромное количество негатива. Те же санкции, эмбарго, отсутствие инорезов, СВО и тд.

По мере решения всех этих проблем участники торгов будут переоценивать риски, и рынок будет расти!

А все проблемы уже постепенно решаются. Европейский рынок сбыта энергоресурсов замещают Индия, Китай, Турция и страны Африки. Это более перспективные рынки сбыта, так как население и экономики этих стран активно растут.

👉 В это время дисконт на нашу нефть во всем мире сокращается, и Япония, к примеру, покупает её по 68$/баррель. То есть на 8$ выше ценового потолка!

‼️Главным позитивом для Российского рынка станет окончание военных действий на Украине. И этот фактор не в цене, поэтому покупать ещё далеко не поздно.

Помимо этого всего стоит помнить о предстоящей мировой гиперинфляции! В момент её наступления спасти свой капитал можно будет только в осязаемых активах и акциях добывающих сырьё компаний!

( Читать дальше )

Блог им. PROFITOleg |Сделка между Лукойлом и G.O.I. Energy. Мое мнение.

- 19 апреля 2023, 15:52

- |

Италия одобрила сделку по продаже крупнейшего НПЗ в стране между ЛУКОЙЛом и группой G.O.I. Energy за €1,5 млрд – Коммерсант.

Новость для Лукойла очень позитивная, потому что:

1) НПЗ разрешили продать, а не национализировали (как это сделала Германия с НПЗ Роснефти).

2) 135 млрд₽ упадут кешем на счета компании и пойдут они на дивиденды!

Сейчас на нашем рынке начинается коррекция. После её завершения первая бумага, которую я буду покупать среднесрочно – Лукойл.

Блог им. PROFITOleg |⚡️ $GAZP (Газпром). Дивидендам быть!

- 18 апреля 2023, 23:59

- |

Судя по всему участники рынка постепенно осознают, что все шансы на дивиденды есть.

Я держу среднесрочную позицию по Газпрому ещё со 162₽. На данный момент имею по ней больше 11%.

Покупал

Разбор: smart-lab.ru/blog/890438.php

Бизнес Газпрома диверсифицирован. Дочерние компании (Газпром Нефть, Газпромбанк, Новатэк, Сахалин-2 и тд..) приносят ему огромную прибыль.

‼️Недавно вышел отчёт РСБУ, по итогам года Газпром заработал 747 млрд₽. Деньги на дивиденды есть, в то время, как в бюджете дыра!

На новости об объявлении дивов увидим Газпром ещё гораздо выше. Держим, ждём дивы!

Но даже по текущим Газпром очень интересен. Как в долгосрок, так и в среднесрок!

ЦЕЛЬ: 195₽ (Закрытие дивгепа).

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Если еще не подписаны — подписывайтесь!

Блог им. PROFITOleg |Отчет Сбера. Дивиденды. Мое мнение. $SBER (Сбер).

- 18 апреля 2023, 23:45

- |

Неделю назад Сбер выпустил отчёт по РСБУ за 1 квартал 2023.

СБЕРБАНК В I КВАРТАЛЕ УВЕЛИЧИЛ ЧИСТУЮ ПРИБЫЛЬ ПО РСБУ ДО 350,2 МЛРД РУБ. — БАНК

👆Для сравнения. В 1 квартале 2021 года (рекордный по прибыли год) Сбер заработал 282,5 млрд рублей по РСБУ!

Это значит, что по итогам 2023 года мы скорее всего увидим рекордную прибыль! 1,3-1,4 трлн₽ (60-70₽ на акцию)!

Куда пойдёт половина этой рекордной прибыли? Правильно! На дивиденды!

Дивиденды по итогам 2023 года могут составить 30-35₽, что значительно переоценит акцию.

Фундаментальные значения Сбера ВЫШЕ! Об этом говорит даже его балансовая стоимость. Капитал банка – 5,7 трлн ₽, что даёт 257₽ на акцию.

Я покупал Сбер ещё в декабре 2022 по 140₽:

Держу! Банк по-прежнему стоит дешево! Дальнейшая переоценка Сбера к справедливым значениям неизбежна! 😉

21 апреля у Сбера пройдёт ГОСА, где и должны будут утвердить дивиденды.

Лично у меня никаких сомнений насчёт того, что их утвердят, нет. Бюджету нужны деньги, а НДПИ на Сбер наложить не получится, так как компания ничего не добывает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс