Блог им. OneginE |В Китае резко упали запасы меди и алюминия

- 13 декабря 2024, 10:29

- |

На бирже в Шанхае идет активное снижение запасов таких металлов, как алюминий и медь. По состоянию на 12 декабря объем складских запасов алюминия упал до 88,9 тыс. тонн, что является очередным минимумом текущего года. Аналогичная ситуация с медью — объем запасов снизился до 97,8 тыс. тонн, что более чем в три раза меньше уровней мая 2024 г.

Динамика запасов имеет цикличный характер. Обычно в период роста цен на металлы они начинают расти. Видимо, потребители в такие периоды переключаются на потребление собственных складских запасов, снижая объемы закупок.

Ссылка на пост

- комментировать

- 305

- Комментарии ( 0 )

Блог им. OneginE |Частные инвесторы продолжили продавать Сбербанк

- 04 декабря 2024, 16:04

- |

Согласно данным Московской биржи, в ноябре физические лица продали акций на сумму в 6,4 млрд рублей. Это самая скромная сумма за последние четыре месяца. Напомним, что начиная с августа, частные инвесторы забирают свои средства с рынка. В общей сложности они продали акций на 71,5 млрд рублей чистыми.

Под распродажи попали такие бумаги как Сбербанк и Лукойл, их доля в портфелях инвесторов сократилась с 31% до 30% и с 17% до 16% соответственно.

А вот акции Роснефти и НорНикеля были напротив более популярны в прошлом месяце, увеличив свой вес в портфелях на 1 процентный пункт.

Ссылка на пост

Блог им. OneginE |По акциям Норникеля активизировались сделки в "даркпуле"

- 30 октября 2024, 10:26

- |

На протяжении всего октября в бумагах Норильского Никеля наблюдается повышенная активность. Причем эта активность происходит не на организованных торгах, а на внебиржевом рынке в рамках так называемых «даркупулах».

Так, 2 октября прошли первые сделки на сумму в 1,6 млрд рублей, 3 октября еще на 1,1 млрд. Примерно через неделю операции возобновились и 9 октября их сумма превысила 1,3 млрд. 16 октября объем операций в режиме переговорных сделок подскочил до 4,7 млрд, а с 22 по 24 октября ежедневный объем держался на уровне в 1,7-2,1 млрд рублей.

Ссылка на пост

Блог им. OneginE |Долговой рынок выкачивает ликвидность

- 23 октября 2024, 09:53

- |

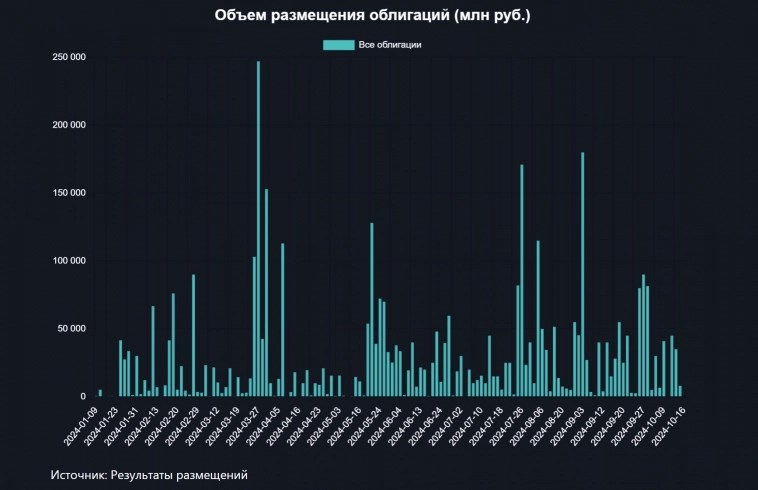

По итогам вчерашнего дня произошло два крупных размещения облигаций . Так, ДОМ.РФ и Норникель привлекли на два и пять лет 101 и 100 млрд рублей соответственно. В общей сложности 22 октября было выпущено облигаций на сумму в 214 млрд рублей, что стало рекордным дневным размещением с 27 марта.

Нынешняя денежно-кредитная политика гораздо жестче, чем это было весной текущего года. Поэтому столь высокие объемы имеют значительное влияние на рынок.

Ссылка на пост

Блог им. OneginE |Норникель заберет с рынка 100 млрд рублей

- 17 октября 2024, 15:44

- |

ГМК «Норникель» 17 октября провела сбор заявок на размещение пятилетних облигаций. Если сначала компания планировала привлечь более 50 млрд рублей, то в итоге выпуск был расширен до 100 млрд. Купоны будут выплачиваться ежемесячно из расчета ключевая ставка плюс 1,1 п.п.

Данное размещение облигаций будет одним из самых крупных за последние месяцы.

В октябре динамика размещений облигаций на российском рынке немного замедлилась. Последние крупные выпуски долговых бумаг регистрировались в конце сентября.

Ссылка на пост

Блог им. OneginE |Главные финансовые новости дня. Отчеты Норникеля и ВТБ. Последствия повышения ставки ЦБ

- 29 июля 2024, 18:53

- |

Ссылка на пост

Блог им. OneginE |Инвестдома начали пересматривать свои прогнозы по акциям

- 18 июня 2024, 18:22

- |

БКС — первая компания, которая массово пересмотрела свои прогнозы по рынку акций России и сделала она это в сторону понижения. Своего рода первый звоночек.

Так цели БКС по Сбербанку опустились до 390 рублей за акцию, по Лукойлу — до 9 200, по Роснефти — 800, по ГМК Норникель — 170, по Аэрофлоту — 43.

Однако инвесторы уже начали проводить переоценку акций из-за растущего рубля и высоких процентных ставок.

Ссылка на пост

Блог им. OneginE |Куда вкладывали ПИФы в мае

- 05 июня 2024, 11:24

- |

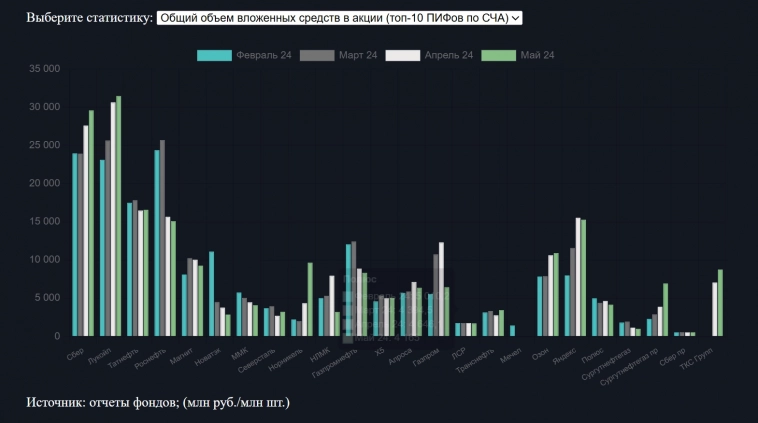

Май стал месяцем выхода из акций Газпрома и покупкой бумаг Сбербанка и Лукойла для ПИФов.

Согласно отчетам управляющих компанийвложения топ 10 открытых ПИФов в акции Сбербанка и Лукойла увеличились на 2 и 1 млрд рублей соответственно. Кроме того, после новостей от Газпрома управляющие активно выходили из бумаг газовой монополии — так за месяц они вдвое сократили свои вложения. Частично это было вызвано падением стоимости акций на 25%.

ПИФы пополняли свои портфели еще акциями Сургутнефтегаза пр. , Норникеля и Т-банка . В абсолютном выражении их вложения увеличились на 44, 41 и 0,9 млн акций соответственно.

Ссылка на пост

Блог им. OneginE |2023 г. с рекордными дивидендами

- 22 января 2024, 15:38

- |

По итогам 2023 г. российскими компаниями были заплачены дивиденды на общую сумму в 3,6 трлн рублей, что на 640 млрд больше, чем за 2022 г. Стоит отметить, что превзойти объемы 2022 г. удалось даже без выплат дивидендов Газпромом.

Ссылка на график

В январе планируется к уплате порядка 1 трлн рублей, в феврале еще 8 млрд. Январь теперь традиционно один из самых обильных месяцев на дивиденды.

Ссылка на пост

Блог им. OneginE |Заметных покупок в российских акциях вчера не было

- 12 марта 2021, 09:43

- |

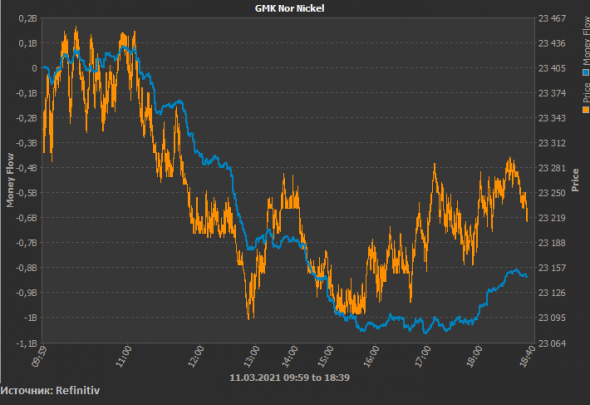

Из акций Газпрома и ГМК НорНикель вывели 750 млн и 850 млн рублей соответственно.

Таким образом, мы по-прежнему считаем текущий рост необоснованным и продолжаем держать «шорт» по российскому индексу ММВБ. Возможно, сегодня нас выбьет по «стопу», но пока мнения по рынку мы не меняем.

Наш Телеграм-канал

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс