Блог им. OlegDubinskiy |Начинается поток информации об МТС. Обычно, МТС растёт на дивидендных ожиданиях. В 2024г. еще и IPO МТС банка. Идея в МТС (тикер MTSS)

- 06 марта 2024, 23:47

- |

#МТС

МСФО 2024г.

● Выручка: 606 млрд руб. (+13,5% г/г)

● OIBDA*: 234,2 млрд руб. (+6,4% г/г)

● Чистая прибыль: 54,6 млрд руб. (+67,5% г/г)

● FCF* (без учета банка): 44,8 млрд руб. (+20,4% г/г)

● Чистый долг: 441 млрд руб. (+14,9% г/г)

● Чистый долг/OIBDA: 1,9х (1,7х на конец 2022 г.)

Долг МТС уже 441 млрд руб.

Количество пользователей экосистемы МТС

подросло на +11,9% до 15,1 млн человек.

МТС увеличивает выручку на одного клиента,

развлекательные сервисы KION, «МТС Музыка» и «Строки»

В условиях санкций,

логична продажа иностранного бизнеса.

Сумма сделки ПАО «МТС» по продаже бизнеса в Армении составила $209,1 млн, следует из годового отчета компании.

МТС предварительно оценивала прибыль от продажи актива в 18,98 млрд рублей, а

чистый денежный приток от выбытия — в 16,27 млрд рублей.

Аренда самокатов.

Перспективный бизнес.

Сумма сделки ПАО «МТС» по приобретению дополнительных 68,8% сервиса аренды самокатов «Юрент» составляет 5 млрд рублей.

МТС стала контролирующим акционером сервиса аренды самокатов с долей 80,58%.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог им. OlegDubinskiy |На чем сегодня растет Мосбиржа: дивиденды, 8,6%

- 05 марта 2024, 19:35

- |

5 марта 2024 года Наблюдательный совет Московской биржи

рекомендовал годовому Общему собранию акционеров (ГОСА)

утвердить выплату дивидендов по итогам 2023 года в размере 17,35 рубля на одну акцию.

На выплату дивидендов рекомендуется направить 39,5 млрд рублей, что составляет

65% чистой прибыли Московской биржи по МСФО за 2023 год.

Согласно обновленной дивидендной политике, принятой осенью 2023 года,

минимальный уровень дивидендных выплат по итогам года составляет 50% от чистой прибыли Группы по МСФО.

ГОСА состоится 25 апреля 2024 года в форме заочного голосования.

Дата составления списка лиц, имеющих право на участие в ГОСА, – 2 апреля 2024 года.

Источник

www.moex.com/n68147

С уважением,

Олег

Блог им. OlegDubinskiy |СБЕР Отчётность за 2024г и дивиденды за 2023г

- 28 февраля 2024, 18:12

- |

#Сбер

МСФО 2024г

В соответствии с ожиданиями

Чистая прибыль 1508,6 млрд руб. (рост в 5,2 раза г/г)

Рентабельность капитала (ROE) 25,3%

Рост кредитного портфеля 26,9%

Активные розничные клиенты 108,5 млн (+2,1 млн)

Считаю дивиденды по обычке и префам.

Если ВЫ считаете, что расчёт должен быть другой, пишите.

Греф сообщил, что

не намерен в ближайшее время

превышать выплату дивидендов, чем 50% по МСФО

50% чистой прибыли (на дивиденды) = 754,3 млрд руб.

22,586948 млрд акций

Дивиденды на акцию соответствуют ожиданиям,

754,3 / 22,546948 = 33,39 руб.

Блог им. OlegDubinskiy |Ожидаемые дивиденды по голубым фишкам. Рекомендованные СД дивиденды.

- 22 февраля 2024, 11:48

- |

Ожидаемые Дивиденды

Фьючерс на акцию должен быть дороже спота на % годовых, равный безрисковой % ставке.

Отклонения — это ожидаемые дивиденды.

Ожидаемые дивиденды см. в таблице EXCEL во вложении в столбце J

Газпром: 2,2%

(если дивиденды будут, то вероятность существенно ниже 100, поэтому % низкий).

Ставить на уменьшение (увеличение) спреда между акцией и её фьючерсом — высокий риск:

дивиденды могут перенести, могут отменить (преимущество у инсайдеров).

После рекомендации СД о выплате дивидендов,

ГОСА может отменить дивиденды, может утвердить

(менять сумму не может).

Уже рекомендованные советом директоров дивиденды.

Расчёт дивидендов по фьючерсам.

( Читать дальше )

Блог им. OlegDubinskiy |Почему растёт МТС. Личное мнение: идея в МТС.

- 12 февраля 2024, 13:31

- |

Поэтому идея — спекулятивная.

Считаю, что IPO МТС банка, если пройдёт по верхней границе цены (в 2023, 2024г.г. ipo проходят, в основном, именно по верхней границе), позитивно для МТС.

На дивидендных ожиданиях,

МТС, как и в предыдущие годы, растёт.

МТС по недельным.

С уважением,

Олег.

Блог им. OlegDubinskiy |IPO Делимобиля. Теперь див.можно не платить. Продолжение. Личное мнение: для большинства миноритариев, участие в IPO убыточно (доход ниже инфляции).

- 08 февраля 2024, 09:49

- |

IPO провели

Акции впарили по верхней границе цены.

Теперь можно расслабиться.

😁

ДЕЛИМОБИЛЬ

НЕ БУДЕТ ПЛАТИТЬ ДИВИДЕНДЫ ПО ИТОГАМ ДЕЯТЕЛЬНОСТИ 2023 Г — ПРЕДСЕДАТЕЛЬ СОВЕТА ДИРЕКТОРОВ — ТАСС

В ходе IPO Делимобиль привлек 4,2 млрд рублей.

Размещение прошло по верхней границе диапазона — 265 рублей за акцию.

Изначально компания планировала разместить акций на 3 млрд руб, но

из-за ажиотажного спроса увеличили объем на 40% до 4,2 млрд рублей с учетом стабилизационного фонда.

Удивительно,

насколько многие падки на рекламу.

А в реальности, «не всё то золото, что блестит».

И среднесрочно, после IPO большинство компаний сильно хуже рынка и их можно купить дешевле цены размещения.

Лучшая тактика для участия в IPO, думаю, продать в первый же день по цене дороже, чем цена размещения.

Для чего на самом деле собственникам нужны деньги, обычно становится понятно через несколько лет после IPO.

Пост — не про Делимобиль, а про то, что для большинства миноритариев, думаю, участие в Ipo убыточно (т.е. доходность ниже инфляции).

( Читать дальше )

Блог им. OlegDubinskiy |Сбер: на чем сегодня рост и сколько будут дивиденды за 2023г

- 07 февраля 2024, 13:02

- |

Сбербанк опубликует финансовые результаты по РПБУ за январь 2024 г.

Думаю отчет будет позитивный.

Перед отчетом, часто бывает рост.

Дивидендная политика.

При достаточности капитала 》 13,3% (на конец 2023г., 13,5%),

50% чистой прибыли по МСФО выделяют на дивиденды.

29 февраля Сбер опубликует отчёт по МСФО за 2023г.

Кстати, есть риск, связанный с достаточностью капитала.

Решение Наблюдательного совета по дивидендам будет принято в марте.

Прибыль за 2023г.

по РСБУ 1,493 трлн руб.

Если прибыль по МСФО за 2023г. будет 1,5трлн руб., то 50% = 750 млрд руб. (направят на дивиденды).

Геоман Греф обещал рекордные дивиденды за 2023г

21 586 948 000 обыкновенных акций номиналом 3 ₽ 1 000 000 000 привилегированных акций номиналом 3 ₽

Если чистая прибыль (ЧП) по МСФО за 23г будет 1,5 трлн, то

750 млрд руб.(ЧП) / 22 586 948 000 акций = 33р.20к. на акцию.

С уважением,

Олег.

Блог им. OlegDubinskiy |Незакрытые дивидендные гэпы. Анализ.

- 03 февраля 2024, 21:37

- |

#Газпром 195р

#Газпром нефть 909р

#ГМК 16920р

#МТС 341,15

#Ростелеком 80,67

#Ростелеком пр.

#Татнефть 725р

#Татнефть пр 717р

Думаю,

как обычно,

гэпы закрываются.

С уважением,

Олег

Блог им. OlegDubinskiy |Статистика по дивидендным выплатам с 2000г.

- 31 января 2024, 13:31

- |

Статистика по дивидендным выплатам с 2000г.

(аналитика Сбера)

◽️ С 2000 года прошло 2 278 дивидендных выплат.

◽️ Общий объем выплаченных дивидендов составил 29 трлн руб.

◽️ Средняя доходность дивидендной отсечки — 4,8%.

◽️ 185 уникальных эмитентов выплачивали дивиденды.

◽️ В среднем для закрытия дивидендного «гэпа» требовалось 69 торговых дней.

◽️ Только по 74 дивидендным отсечкам (около 3%) из 2 278 не был закрыт дивидендный «гэп».

◽️ Сектор нефти и газа один из наиболее интересных для дивидендного инвестирования.

Думаю,

Вам будет интересна эта статистика.

С уважением,

Олег

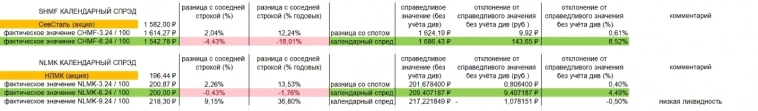

Блог им. OlegDubinskiy |Какие дивиденды заплатят СевСталь и НЛМК: мнение участников рынка.

- 21 января 2024, 13:33

- |

В 2022 и 2023 годах дивидендов не было.

Расчёт ожидаемых дивидендов.

Фьючерс на акцию

должен быть дороже стоимости базового актива

на безрисковую ставку минус ожидаемые дивиденды.

Северсталь:

участники рынка считают, что дивиденды будут 143 руб. (8,5%).

НЛМК:

участники рынка считают, что дивиденды будут 9,4 руб. (4,4%).

Возможно, дивиденды НЛМК будут и выше, но с меньшей вероятностью.

Конечно, играть на изменении календарного спреда во фьючерсах на акции — это высокий риск.

Дивидендов может не быть, а могут быть, но в другие сроки.

Думаю,

интересно по фьючерсам узнать мнение рынка.

На рынке есть и инсайдеры, важно понимать их мнение.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс