Блог им. OlegDubinskiy |Р/Е S&P500 снижается и без коррекции. Мысли о том, что дальше.

- 15 августа 2021, 09:12

- |

Смесь философии и тактики.

В июне P/E индекса S&P500 было 42.

Сейчас уже около 35.

Рынок растёт, а Р/Е снижается, потому что отчеты компаний выше ожиданий.

В США есть главное: рост экономики!

Думаю, что сильные падения бывают, когда происходит что-то неожиданное.

Когда ФРС видит проблему, то приримает меры, чтобы беды не случилось.

Сейчас для ФРС очевидно, что при резком сворачивании QE и росте ставок будет большой шок. Поэтому ФРС будет действовать предсказуемо и плавно.

Сенат согласовал расходы $550 млрд на инфраструктуру, теперь проект будет рассмотрен палатой представителей.

Потолок госдолга $27,75 трлн. пока не поднят.

Коррекция может быть как с поводом, так и без.

Скоро — сентябрь последний месяц финансового года в США и худший по статистике месяц на фондовом рынке.

Возможно, ФРС просто глубокой осенью 21г. будет очень плавно уменьшать QE. А ставки поднимать с 2022 или с 2023.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 31 )

Блог им. OlegDubinskiy |ФРС: как всегда, ни о чем ? Или Вы считаете иначе ?

- 28 июля 2021, 21:18

- |

Федеральная резервная система (ФРС) сохранила процентную ставку по федеральным кредитным средствам (federal funds rate)

в диапазоне от 0% до 0,25% годовых,

говорится в коммюнике Федерального комитета по операциям на открытом рынке (FOMC)

по итогам заседания, прошедшего 27-28 июля.

Решение совпало с прогнозами экономистов и участников рынка.

Федрезерв сообщил, что

продолжит ежемесячно выкупать активы на общую сумму $120 млрд,

в том числе US Treasuries на $80 млрд и ипотечные бонды на $40 млрд,

«до достижения существенного прогресса в движении к целям максимальной занятости и ценовой стабильности».

Федрезерв подтвердил, что

готов использовать все имеющиеся в его распоряжении инструменты для поддержки экономики США в это сложное время,

содействуя движению к целям максимальной занятости и ценовой стабильности.

Заявление ни о чём, в котором ничего нового ???

Или ВЫ считаете иначе ?

Пишите в комментариях.

Даже при такой голубиной риторике,

индексы США сегодня около 0.

Адрес в telegram@OlegTrading t.me/s/OlegTrading

Чат с > 760 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные,

ничего на каналах не продаю: хобби.

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

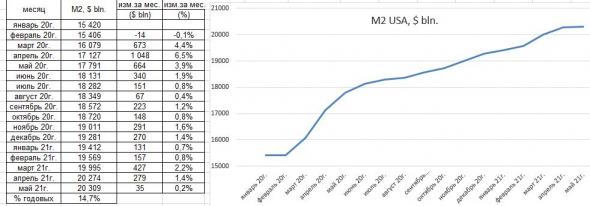

Блог им. OlegDubinskiy |замедление роста денежной массы М2 США

- 23 июня 2021, 23:28

- |

Напоминаю:

денежная масса М2 — это доступные для платежа собственные средства + депозиты.

За месяц, М2 выросла только на 0,2% к предыдущему месяцу.

Итого за год:

рост денежной массы М2 на 14,7%.

Неделю назад общая сумма размещенных в Федрезерве свободных средств банков составляла $584 млрд.,

сейчас этот показатель достиг $747 млрд. Деньги по-прежнему некуда девать!

При этом, золото с августа 2020г. в коррекции

(когда ждут гиперинфляцию, обычно, покупают золото), биток потерял почти 50% от исторического максимума.

Индекс доллара ниже 91,5 не упал и пытается оттолкнуться вверх

(уже выше 91,8, хотя минимум и двойное дно было около 89).

Противоречивая ситуация!

Олег.

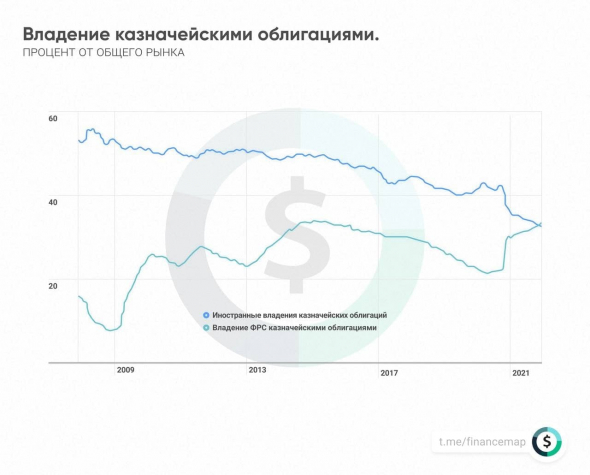

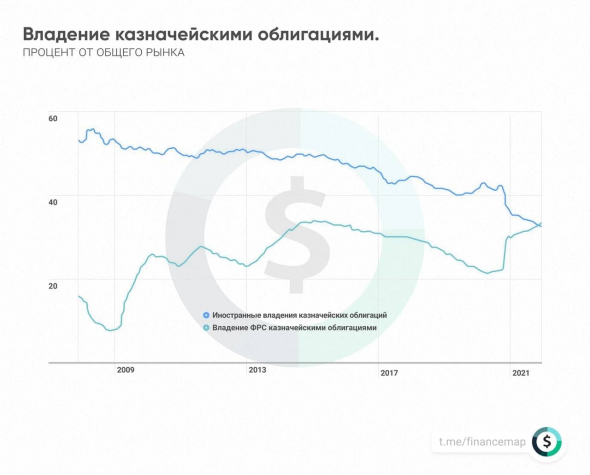

Блог им. OlegDubinskiy |После 2 мировой войны, у США уже был долг выше 1 годового ВВП. Если ФРС захочет уменьшить инфляцию, могут убрать лишнюю ликвидность

- 15 июня 2021, 12:44

- |

иностранные держатели US Treasures от них избавляются.

ФРС выкупает UST и у ФРС уже UST больше, чем у всех иностранных держателей вместе взятых.

Т.е. все большая доля долга США — у ФРС.

Какая сейчас альтернатива доллару ?

Евро не лучше.

Юань, думаю, хуже доллара: Китай напечатал больше всех !

Крипта? С криптой государства начинают бороться,

взаиморасчеты между странами в крипте сейчас сложно себе представить,

покупку крипты центробанками в резервы тоже очень сложно себе представить!

Личное мнение.

ФРС будет осторожно и постепенно убирать лишнюю ликвидность с рынка.

С уважением,

Олег.

Блог им. OlegDubinskiy |Почему не работает КНИЖНЫЙ технический анализ. РЕАЛЬНЫЙ РЫНОК (мухи) отдельно, книжный анализ (котлеты) отдельно. Инфляция. Мнение о реальных рынках.

- 10 июня 2021, 22:58

- |

Большинство из тех, кто работает на рынке, читали много финансовых книг, в том числе по тех. анализу. Помните, что такое дивергенция ?

Возможно, на старых данных, иногда технический анализ и работал. Но проблема в том, что то, что когда — то работало в прошлом, не обязательно будет работать в будущем.

Если слишком много людей пользуются одинаковым алгоритмом, то этот алгоритм перестаёт работать.

Дивергенция (англ. divergence — «расхождение») является наиболее сильным сигналом индикаторного анализа. Её суть заключается в образовании нового экстремума в цене в направлении доминирующего тренда при необновлении данного экстремума в индикаторе.

Индекс Мосбиржи по дневным: зеленый график в японских свечах, белая линия — это скользящая средняя (50), MACD гистограмма (12, 26, 9), оранжевый график индекс силы (14): стандартные параметры индикаторов: дивергенция весь 2021г., рынок продолжает рост.

( Читать дальше )

Блог им. OlegDubinskiy |Динамика US Treasures на балансе ФРС: ФРС покупает, остальные продают. Кто, кроме ФРС, будет US Treasures покупать ? Придётся ужесточать ДКП !

- 09 июня 2021, 07:01

- |

на балансе ФРС уже столько US Treasures, сколько у всех иностранных держателей вместе взятых.

Интересно, а кто дальше купит US Treasures ?

Конечно, ужесточение ДКП будет.

Вопрос КОГДА.

Никому при 0 ставках они же не нужны !

С уважением,

Олег.

Блог им. OlegDubinskiy |УТРЕННИЙ ОБЗОР, US treasures

- 08 июня 2021, 07:45

- |

Азия и фьючерсы США сейчас около 0.

Крипта — это, думаю, один из индикаторов ожидания политики ФРС и мировых ЦБ.

Крипта летит вниз, падения битка уже в 2 раза с максимума.

Личное мнение:

вероятность вниз по индексам выше, чем вероятность вверх.

Высокая вероятность коррекции на ужесточении денежно — кредитной политики ФРС и ЦБ остальных стран.

Причины коррекции: перекупленность рынка США и начало мирового цикла ужесточения денежно — кредитной политики (ДКП).

Обратите внимание:

у ФРС уже больше казначейских облигаций, чем всех у иностранных инвесторов вместе взятых.

Придётся разгружать баланс ФРС и увеличивать интерес к доллару (повышать ставку).

Возможно, уже осенью 2022г. ФРС начнёт цикл повышения ставки.

Думаю, повышение ставки ЦБ РФ 11 июня уже отыграно в паре USD / RUB на прошлой неделе, поэтому пара ниже 73р.

( Читать дальше )

Блог им. OlegDubinskiy |рост продовольственной инфляции в мире

- 06 июня 2021, 11:58

- |

рассчитывает изменение изменение цен на продовольственную корзину.

Индекс продовольственных цен (ИПЦ) в USD вырос в мае на 4.8% мм и 39.7% гг.

То есть, чем беднее человек и чем выше % расходов на продовольствие, тем выше для него инфляция.

Резко выросли цены на стройматериалы и, соответственно, на жильё.

В США и во многих других странах, чтобы занизить официальный уровень инфляции,

официальный уровень инфляции считают без учёта продовольствия, стройматериалов и цен ни жильё,

инфляция в США в апреле 2021 г. к апрелю 2020 г. 4,2% (целевой уровень 2%).

За май официальная инфляция пока не опубликована: вероятно, рост продолжается.

Аналогично, инфляция выросла во всём мире.

Думаю, на заседании ФРС 16 июня 2021г. будет разговор о постепенном сворачивании стимулов.

Напоминаю: исторически, сентябрь — худший месяц в году на фондовых рынках

( Читать дальше )

Блог им. OlegDubinskiy |Проект бюджета США на 2022г., республиканцы категорически против, личное мнение: к чему может привести принятие бюджета

- 31 мая 2021, 17:31

- |

(начнется 1 октября 2021 года) в объеме $6 трлн.

Дефицит этого бюджета $1,8 трлн.

В бюджет заложен рост налогов на корпорации (с 21% до 28%) и на богатых американцев.

Дополнительные расходы:

- модернизация инфраструктуры (в 1 очередь развитие транспортных сетей, затраты на которые предусмотрены $621 млрд., модернизацию водопровода, доступа в интернет). и создание рабочих мест.

- совершенствование образования и снижение налогообложения граждан с детьми, предоставить каждому ребенку в США два года бесплатного дошкольного образования и два года бесплатного общественного колледжа (техникума). Образование в государственных школах в США в н/вр бесплатное, предполагается увеличить доступность в/о с помощью грантов, особо сосредоточившись на абитуриентах с низкими доходами, на тех, кто впервые в истории своей семьи собирается получить в/о и на расовых меньшинствах.

- повышение готовности системы здравоохранения к борьбе с будущими кризисами,

- противодействие опиоидному кризису,

- реагирование на глобальное потепление,

- NASA получит рекордные $25 млрд, из которых больше миллиарда пойдут на подготовку к 2024 году новой высадки на Луну — в том числе «первой женщины и первого цветного человека». Около $101 млрд пойдут на коммерческое освоение низкой околоземной орбиты, в частности, коммерческие запуски грузов и космонавтов к МКС и даже создание частных космических станций.

( Читать дальше )

Блог им. OlegDubinskiy |ФРС не выполняет задачи и какие возможны сценарии на фондовых рынках

- 12 мая 2021, 18:56

- |

Почему падает Насдак.

Возможные сценарии движения рынка.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс