Блог им. OlegDubinskiy

Почему не работает КНИЖНЫЙ технический анализ. РЕАЛЬНЫЙ РЫНОК (мухи) отдельно, книжный анализ (котлеты) отдельно. Инфляция. Мнение о реальных рынках.

- 10 июня 2021, 22:58

- |

Большинство из тех, кто работает на рынке, читали много финансовых книг, в том числе по тех. анализу. Помните, что такое дивергенция ?

Возможно, на старых данных, иногда технический анализ и работал. Но проблема в том, что то, что когда — то работало в прошлом, не обязательно будет работать в будущем.

Если слишком много людей пользуются одинаковым алгоритмом, то этот алгоритм перестаёт работать.

Дивергенция (англ. divergence — «расхождение») является наиболее сильным сигналом индикаторного анализа. Её суть заключается в образовании нового экстремума в цене в направлении доминирующего тренда при необновлении данного экстремума в индикаторе.

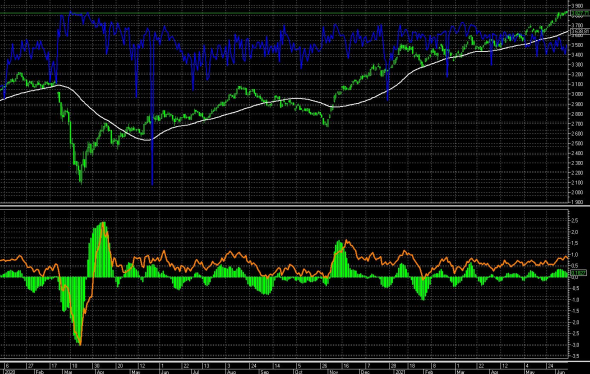

Индекс Мосбиржи по дневным: зеленый график в японских свечах, белая линия — это скользящая средняя (50), MACD гистограмма (12, 26, 9), оранжевый график индекс силы (14): стандартные параметры индикаторов: дивергенция весь 2021г., рынок продолжает рост.

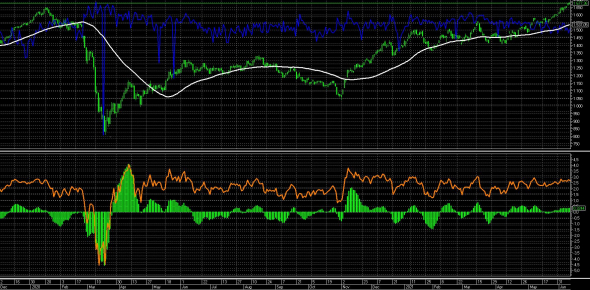

Индекс РТС по дневным: зеленый график в японских свечах, белая линия — это скользящая средняя (50), MACD гистограмма (12, 26, 9), оранжевый график индекс силы (14): стандартные параметры индикаторов: дивергенция весь 2021г., рынок продолжает рост.

Индексы растут, 0 внимания на всякую там дивергенцию.

В самом пресс-релизе ЕЦБ ничего нового не было: базовая ставка остается на нуле, депозитная на уровне -0,5%. QE продолжится в том же темпе, что и в апреле (то есть более активными темпами, чем в 1 квартале 2021 года).

Теперь — про реальную жизнь. Инфляция растет, а ФРС и ЕЦБ не обращают внимание на инфляцию и говорят, что инфляция временная и скоро снизится и продолжают печатать деньги, это говорит о том, что бумажные деньги обесцениваются, поэтому люди, у которых есть деньги, стараются эти деньги потратить и приобретают то, что считают долгосрочными ценностями: акции, недвижимость и т.д.

Да, в конце концов, придётся ужесточать политику

Инфляция в еврозоне. Заседание ЕЦБ.10 июня было заседание Европейского Центрального Банка (ЕЦБ). На пресс-конференции председатель Кристин Лагард занималась, в основном, успокоением рынков. Еврозона только начинает восстанавливаться и инвесторы опасаются, что из-за восстановления вырастет инфляция в еврозоне, как это происходит в США.

Прогноз ЕЦБ по инфляции на конец 2021 года был повышен с 1,5% до 1,9%. Регулятор таргетирует инфляцию ниже 2%, т.е. пока инфляция ниже 2%. Кристин Лагард на пресс-конференции подтвердила, что инфляция в еврозоне будет расти, но к концу 2021 года начнет идти вниз. И, по ее словам, рост инфляции никак не повлияет на QE.

Риторика ЕЦБ похожа на риторику ФРС: инфляция временная, разговоры о сворачивании QE начинать рано.

Инфляция в США.Инфляция в США в мае составила 5% (г/г), в апреле 4,2% (г/г), в марте 3,6% (г/г). Прирост цен «месяц к месяцу» составил 0,6% (м/м) после 0,8% (м/м) месяцем ранее. Инфляция в мае год к году 5,0% при ожиданиях 4,7%. Если США будут ужесточать политику прямо сейчас, то доллар укрепится, а укрепление доллара не выгодно экономике США.

Инфляция в России.Годовая инфляция в России в мае ускорилась до 6,02% в мае (г/г) с 5,53% в апреле (г/г). В мае 2021г. к апрелю 2021г. цены выросли на 0,74%.

Обратите внимание:

на ожиданиях гиперинфляции без резкого роста ставок (то есть гиперинфляция+низкие ставки), золото должно расти.

Раз золото не растёт, то у крупняка другие ожидания.

Думаю, учитывая высокий долг, в конце концов, ФРС ставку немного (именно немного) поднимет (но не как в 1970-е).

Немного, чтобы сильно не увеличивать стоимость обслуживания долга, но чтобы появилась хоть какая-то привлекательность в US Treasures.

Но придется повышать и налоги, и их собираемость, т.е. ужесточение ДКП будет в росте доходной части бюджета США и в выводе ликвидности с рынка.

на балансе ФРС уже столько US Treasures, сколько у всех иностранных держателей вместе взятых.

Кто дальше купит US Treasures ?

Конечно, ужесточение ДКП будет.

Вопрос (пока без ответа): КОГДА?

На балансе ФРС уже столько US Treasures, сколько у всех иностранных держателей вместе взятых:

Посмотрите формулу расчёта индекса Мосбиржи и сформируйте индексный портфель.

Преимущества: дивиденды 5 — 6% в год, налоговый вычет. Вычет по долгосрочному владению ценными бумагами предполагает, что ваш положительный финансовый результат от продажи (погашения) ценных бумаг будет освобожден от уплаты НДФЛ.

Для получения вычета необходимо соблюдение ряда условий:

- ценные бумаги должны находиться в собственности более трёх лет;

- ценные бумаги должны быть приобретены после 1 января 2014 года;

- акции, облигации должны обращаться на Московской или Санкт-Петербургской бирже, а паи открытых паевых инвестиционных фондов находиться под управлением российских управляющих компаний;

- заявитель, физическое лицо, должен являться налоговым резидентом РФ;

- вычет не применяется, если ценные бумаги были реализованы (погашены) на ИИС.

С уважением, Олег.

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- eurrub

- EURUSD

- IMOEX

- NASDAQ

- rgbi

- S&P500

- Si

- акции

- банки

- брокеры

- БСП

- бюджет

- бюджет РФ 2025

- валюта

- вклады

- Владимир Путин

- ВТБ

- Газпром

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- евро

- золото

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- мирные переговоры

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- отчеты МСФО

- офз

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- пошлины США

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- СВО

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- торговые войны

- Трамп

- трейдинг

- тренд

- узкая денежная база

- Украина

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- экономика США

- юань

либо на недельках и выше, там очень дорого создавать ложные движения, либо наоборот — на М5-10-15, но с кучей фильтров и соотношением тейк/стоп 1/1.

ТА как набор инструментов как раз работает, не работают ( у многих) методы торговли на нём построеные

но если человек не может работать с иснтрументом (скажеи с топором) вина здесь не топора

что касается аглоритма то тоже не согласен

он как работал так и будет рабатать после его разглашения

фишка втом что после его разгалешения создатель его часто не всегда будет в первых рядяз по его реализации, т.е елси вы изобрели велосипед, то это не значит что будете чемпионом мира по велосипедноме спорту — найдется много намноголучших велосипедистов… а вот если рецепт велосипеда известен только вам то вы сразу становитесь чемпионом мира — нет конкуренции… вот почему работающие идеи лучше не распростаранять...

ну и так далее

Вы пишете, логично.

Мы о разном.

Написал в статье именно о книжном, классическом тех. анализе, а именно о дивергенции.

Уметь его надо готовить

Стараюсь понять среднесрочный тренд.

Да, в 2021г. не прав.

Действительно, держу доллар с 73,0р.,

также держу ОФЗ 52001 (писал о покупке этих ОФЗ).

В 2020г. + около 70%.

Да, не ожидал продолжения оптимизма.

В феврале похоже было на начало коррекции, но всё выкупили.

Потеря около 3% на долларе (не на фьючерсе а на долларе, который на долларовом счёте) — это, конечно, не катастрофа, бывает.

Да, упустил рост 2021г. (полгода упустил).

Конечно, после каждой ошибки, необходима работа над ошибкой, опыт — это важно.

А в долгосроке еду в лонгах.

Модель портфеля представлена в профиле.

По среднесрочному за пол года всего лишь +15% с помощью ТА)).

Но по году цель была обогнать индекс и ориентир 20-40%, надеюсь выполню.

Но по ТА ты не прав.

поздравляю, конечно, с прибылью.

Знаете, статистически неудачный для фондовых рынков месяц — сентябрь.

19 сентября — выборы в гос. думу.

Возможно, в конце сентября и сформирую портфель, возможно, дорого куплю.

Что было — то прошло, остался, надеюсь, опыт.

Интересно будет посмотреть, что будет в сентябре: там и видно будет, какое принимать решение.

У Вас (как и у всех остальных) тоже были неправильные решения — у каждого они свои.

Книги современные пишут те кто не смог обуздать рынок, но им кажется что они его знает, ведь теоретически у них как правило все работает.

В общем это долгая философия. Обучаться торговле надо у толковых наставников, с применением практических занятий.

Просмотр тысячи графиков и анализ неких закономерностей в виде паттернов и психологических уровней, дает больше понимания чем сотня книг про трейдинг.

Экспресс-просмотр графиков цены на 6-12-36 месяцев назад одним днем по десяткам инструментов снижает эффективность решений.

В конце-концов рискнуть какой-то частью своего капитала (да хоть 0,5%) ради «наработки ловкости рук» — можно.