Блог им. OlegDubinskiy |WSJ писала о возможном исключении России из ОПЕК+. ФЕЙК?

- 03 июня 2022, 07:59

- |

The Wall Street Journal (WSJ) писала об исключении России из ОПЕК+, на самом деле, этот вопрос даже не поднимался.

Решили увеличить добычу нефти в июле-августе на 648 тыс. баррелей в сутки вместо ранее запланированных 432 тыс.

Сейчас, в моменте, Brent = $117,6, без изменений к вчерашнему закрытию.

Инфо от WSJ — фейк?

Или… ?

Пишите Ваши мнения.

С уважением,

Олег.

- комментировать

- Комментарии ( 4 )

Блог им. OlegDubinskiy |Отказ от страхования перевозки нефти из России. И...? Мнение.

- 02 июня 2022, 06:08

- |

Страховать российскую нефть при перевозке ее морем становится всё дороже, так как это постоянный риск попасть под санкции.…

Английские, американские, другие европейские страховщики отказались страховать танкеры, и не только танкеры — сухогрузный флот.

И в России сейчас создан инструмент для перестрахования рисков — это Российская национальная перестраховочная компания, которая и обеспечивает покрытие рисков по гражданской ответственности, в том числе и по танкерам.

Любая страховая компания всегда свои риски перестраховывала.

Как писал Ломоносов

«СИЛА ДЕЙСТВИЯ РАВНА СИЛЕ ПРОТИВОДЕЙСТВИЯ».

Пишите Ваши мысли в комментариях.

С вважением,

Олег.

Блог им. OlegDubinskiy |Нефть: всё-таки, эмбарго.

- 31 мая 2022, 07:11

- |

Сначала о долях рынка.

По данным ФТС, на страны ЕС приходится более половины российского экспорта нефти (в январе 2022 года — 54,5%, или 2,29 млн из 4,2 млн баррелей в сутки). Доля российской нефти в совокупном нефтяном импорте европейских стран достигает почти 40% (данные Международного энергетического агентства на ноябрь 2021 года).

Теперь сама новость

Европейский союз достиг соглашения о частичном запрете на импорт российской нефти в рамках шестого пакета санкций, сообщил глава Евросовета Шарль Мишель.

«Соглашение о запрете экспорта российской нефти в ЕС. Это немедленно охватывает более двух третей импорта нефти из России, сокращая огромный источник финансирования», — написал Мишель.

Позднее во время пресс-конференции он уточнил, что запрет не будет касаться поставок нефти по трубопроводам.

Глава Еврокомиссии (ЕК) Урсула фон дер Ляйен написала в Twitter, что приветствует принятое решение о нефтяном эмбарго, благодаря которому импорт нефти в ЕС из России к концу года сократится примерно на 90%.

Леонид Федун прав: сокращение добычи на 10-15%, переориентация на Китай и др. Азию, Индию — оптимально?

Пишите Ваше мнения.

С уважением,

Олег.

Блог им. OlegDubinskiy |Падение добычи нефти в России.

- 07 апреля 2022, 06:07

- |

По данныи ИНТЕРФАКС.

На 3 апреля российские нефтяники качали из скважин 1,144 млн тонн в сутки — на 3,9% меньше, чем в марте, сообщил «Интерфакс» со ссылкой на закрытую отраслевую статистику.

В пересчете на баррели добыча в России упала примерно на 450 тысяч в сутки, до минимума с первого квартала прошлого года. В результате почти половина прироста производства, накопленного за полтора года в рамках сделки ОПЕК+, была утрачена.

Объемы производства с мартовских 11,01 млн баррелей в сутки упал до 10,56 млн (при коэффициенте баррелизации 7,33), следует из данных «Интерфакса».

Нефтяники вынуждены глушить скважины из-за резкого падения спроса на российский сорт Urals, ставший токсичным в глазах покупателей, трейдеров и перевозчиков. По данным Bloomberg, на 23 марта нефтяной экспорт из РФ обвалился на 26%, а по оценке Kpler — почти на 40%.

( Читать дальше )

Блог им. OlegDubinskiy |Россия предлагает Индии Urals: 15 млн.барелей по $57,15.

- 31 марта 2022, 11:46

- |

Россия хочет заключить контракт на экспорт как минимум 15 млн баррелей. Но Индия может быть не готова перерабатывать столько нефти.

Индия сможет с хорошей прибылью перепродать излишки…

Блог им. OlegDubinskiy |В последнее время, у нефти и у рубля - обратная корреляция. Еврооблигации нерезам дадут с рублях по 75???

- 31 марта 2022, 06:37

- |

С утра, нефть и другое сырьё падают.

Usd/rub на forex с утра уже 75,5.

( Читать дальше )

Блог им. OlegDubinskiy |Цены на нефть: сезонное снижение?

- 18 февраля 2022, 08:30

- |

Весной:

— рязрядка с Украиной, по крайней мере, запад поймёт, что не будет оккупации Киева и т.п. бреда, только ДНР, ЛНР,

— спрос на нефть в Европе весной падает,

— США заинтересованы в договорённостях с Ираном об увеличении добычи.

Пишите Ваши мысли в комментариях или в чате @OlegTradingChat (более 900 участников).

С уважением,

Олег.

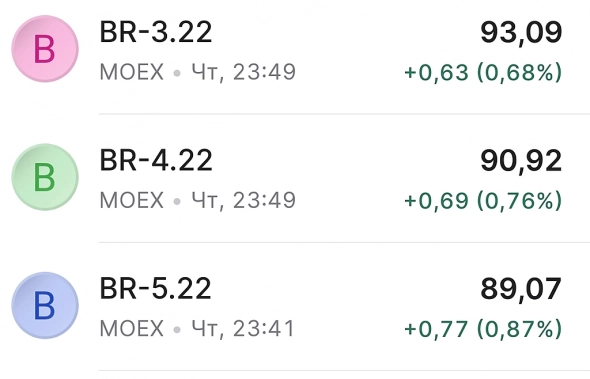

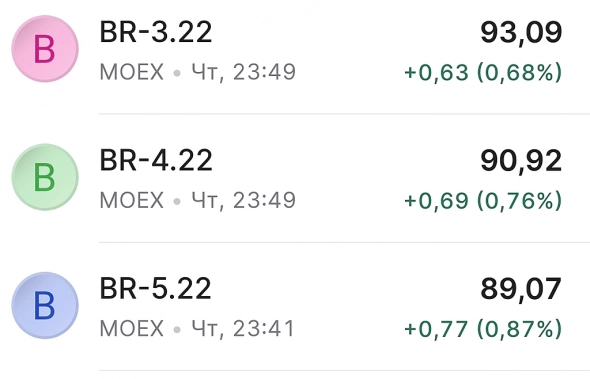

Блог им. OlegDubinskiy |Как заработать на бэкворлации нефти. Месячные спреды будут уменьшаться?

- 18 февраля 2022, 01:41

- |

Если продать мартовские контракты и купить апрельские, то прибыль будет при уменьшении спреда.

Пишите Ваши мнения с комментариях.

С уважением,

Олег.

Блог им. OlegDubinskiy |Мнение: что ждать в 2022г. Что было за неделю.

- 05 февраля 2022, 09:23

- |

Друзья,

в этом выпуске – мнение о рынках и о произошедшем за неделю.

На заседании ЕЦБ было без неожиданностей: ставку оставили 0.

ЕЦБ пойдёт по стопам ФРС.

Вопросы – в том, сколько будет повышений ставки от ЕЦБ,

Когда и на сколько будет снижен баланс ФРС и как снижен

(продажа или ликвидация UST, срок которых истекает).

Резервный статус валюты — главное конкурентное преимущество США.

Поэтому ФРС вернёт инфляцию $ к таргету 2% через поднятие ставок и разгрузку баланса с нынешних $9 трлн. (QE наоборот: тормоз).

В связи с ростом инфляции в Еврозоне до 5,1%, было укрепление Евро с 1,115 до 1,145

(на ожиданиях ужесточения ДКП в Еврозоне).

На неделе: укрепление рубля, рост нефти, попытки отскока в индексе RGBI (ОФЗ).

По мнению Сбер CIB, ставка ЦБ РФ в 1 полугодии 2022г., вероятно, превысит 10% и начнёт снижаться в конце 2022г.

Февраль исторически – опасный месяц на фондовых рынках.

Что дальше ?

Мнение – в этом выпуске.

С уважением,

Олег.

Блог им. OlegDubinskiy |Связь между ценой нефти и индексом РТС: за последние 15 лет, существенных изменений нет. Формула.

- 25 января 2022, 12:16

- |

справедливый РТС = BRENT x 20 — 200.

Не надо искать в этой формуле глубокий смысл: просто подгонка.

Нефть на максимуме в 2007г. была $140, 140 x 20 — 200 = 2 600, РТС был на максимуме около 2500.

В 2008г. нефть упала на $40, 40 x 20 — 200 = 600, РТС и упал в 4 раза на 600.

Сейчас, нефть $86, 86 х 20 — 200 = 1520. РТС ниже 1520 из — за геополитикии.

Работает — то формула (подгонка).

:)

Обсудить можно в комментариях или в чате t.me/OlegTradingChat

(уже 888 участников).

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс