Блог им. OlegDubinskiy |Заседания ФРС (14 июня) и ЕЦБ (15 июня): ожидания, личное мнение.

- 12 июня 2023, 11:02

- |

Заседание ФРС

(сейчас ставка 5,00 — 5,25%)

15.06.2023

Заседание ЕЦБ

(сейчас ставка 3,75%)

Думаю,

цикл повышения ставок ФРС окончен.

А ЕЦБ повысят ставку на 0,25% (вероятно, ЕЦБ сделает ещё 2-3 повышения ставки).

В конце 23г. или уже в 24г. ФРС начнёт снижать ставку:

инфляция уже ниже ставки ФРС в 5%, а к выборам президента США (ноябрь 24г.) обычно стимулируют экономический рост.

Снижение стоимости обслуживания долга для США важно (снижение ставки).

Золото.

Бычий взгляд

(Gold-9.23 куплю около $1970, если дадут).

ED.

Бычий взгляд

ФРС закончил цикл повышения ставок, а ЕЦБ пока нет.

С уважением,

Олег.

- комментировать

- 1.9К

- Комментарии ( 22 )

Блог им. OlegDubinskiy |На чём позитив в Европе.

- 31 марта 2023, 21:09

- |

#ЕС

#CPI (YoY):

6.9% (ожидалось 7.1%)

пред. значение: 8.5%

#EurozoneUnemploymentRate:

6.6% (ожидалось 6.7%)

пред. значение: 6.6%

пред. пересм. с 6.7% на 6.6%

#Eurozone CPI Core(YoY):

5.7% (ожидалось 5.7%)

пред. значение: 5.6%

#ЕЦБ теперь может не так сильно поднимать ставку.

С уважением,

Олег.

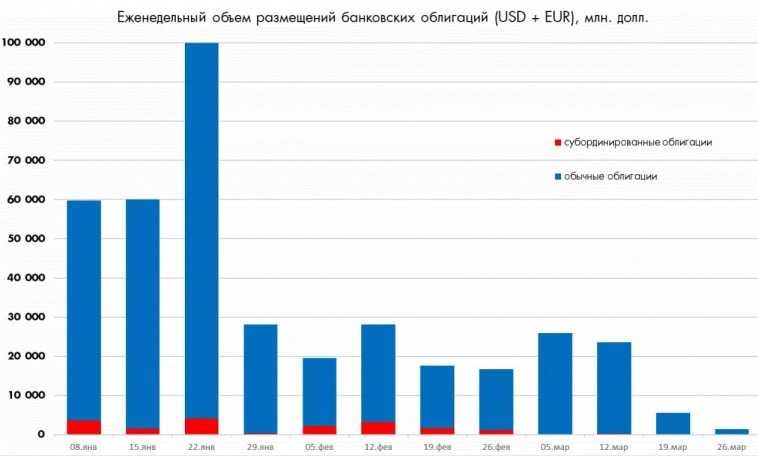

Блог им. OlegDubinskiy |В мире нет спроса на Еврооблигации: график. Поэтому ФРС и ЕЦБ придётся печатать бабло, не получится существенно уменьшить баланс.

- 25 марта 2023, 12:38

- |

ВЫВОД.

Банковский кризис продолжится.

#ЕЦБ

#ФРС

Не смогут уменьшить баланс.

Придётся печатать бабло.

Фиатные валюты — это г.. .

Обсудить можно тут или в чате

t.me/OlegTradingChat

(более 1200 участников, в т.ч. около 350 в сети в торговое время).

С уважением,

Олег.

Блог им. OlegDubinskiy |Рынки Сбер Дивиденды ЦБ России ЕЦБ ФРС Банки Деньги SVB CreditSwiss Золото Рубль Курс Евро Доллар

- 18 марта 2023, 11:18

- |

Друзья,

В этом выпуске – о том, чт о было на этой неделе и

Личное мнение о том, что может быть.

- Заседание ЕЦБ, +0,5%, итого 3,5%.

- Заседание ЦБ РФ, без изменений, 7,5%, снижение инфляционных ожиданий, ЦБ РФ ожидает плавного ослабления рубля, диапазона инфляции от 7% до 9% и диапазона ставок на 2023г. от 7% до 9%.

- Ликвидность от ФРС (баланс за неделю вырос на $326 млрд., с максимумов ($9.015 трлн) баланс снизился на $326 млрд. – половина предыдущего многомесячного сокращения разом нивелирована.

- Ликвидность от ЦЦБ и Банка Швеёцарии.

- 25р. на акцию: рекомендуемые дивиденды Сбера, основной акционер сбера – ЭТО Фонд Национального Благосостояния (ФНБ): то, что хорошо для Сбера, то хорошо для ФНБ.

22 марта – заседание ФРС (вероятно, оставят ставку или увеличат на 0,25%).

Почему дивиденды поддержат рынок,

ПОРТФЕЛЬ.

За 2023г. прибыль по портфелю около 15%, обогнал индекс Мосбиржи за 4 мес. более 20% (в закрытом канале регулярно выкладываю в excel с датами операций и весами по каждой позиции, всё прозрачно: ходы записаны

( Читать дальше )

Блог им. OlegDubinskiy |Обзор за неделю. Портфели Заседания ФРС ЕЦБ Инфляция и многое другие за 12 минут

- 04 февраля 2023, 13:53

- |

про заседания ФРС, ЕЦБ,

ожидания денежно — кредитной политики в США, Европе и в России,

рост инфляции в России, прогноз по ставкам ЦБ РФ.

Мои портфели.

Металлургия чёрная и цветная, Сбер, Мосбиржа, МТС,...

Индекс Мосбиржи с 07 11 2022г. + 1,58%. ИИС (агрессивный) + 17,99%,

основной брокерский счёт (консервативный) + 16,68%.

«Выстрелили» Северсталь, НЛМК, ММК, Полюс, Сбер, Мосбиржа!!!

Мои ожидания от рынков.

Как определить, на какой стадии цикла мы находимся.

Желаю Вам Успеха.

С уважением,

Олег.

Блог им. OlegDubinskiy |Мнение о рынке, рисках, портфель

- 17 декабря 2022, 04:43

- |

о мнении о рынке, портфеле, заседаниях центробанков (ФРС, ЕЦБ, ЦБ РФ),

личное мнение о том, что выгоднее покупать при снижении покупательского спроса,

о высоких рисках и неопределённости на российском рынке,

и всё это — за 10 минут.

Портфель 12 акций с весами и датами покупки.

@OlegTrading_Bot

С 7 ноября

портфель + 2,5%

Индекс Мосбиржи — 1,8%.

С уважением,

Олег.

Блог им. OlegDubinskiy |Мнение о рынках Причины роста Что дальше Мои позиции Доллар Юань Евро Портфель ЦБ Рубль ЕЦБ ФРС

- 27 октября 2022, 20:21

- |

Друзья, в этом выпуске – мнение о рынке за 12 минут.

Причины роста на этой неделе:

- ожидания реинвестирование дивидендов Газпрома и др. компаний и, собственно,

само реинвестирование,

- Urals около $74,

- прекращение укрепления рубля, плавное ослабление рубля (хорошо для экспортёров),

- мнение, что ФРС в 2023г. прекратит цикл повышения ставок на уровне около 5%,

- предвыборное ралли в США (у S&P500 положительная корреляция с др. индексами).

Заседания ЦБ (ЕЦБ, ФРС, ЦБ РФ и ожидания, связанные с этим заседанием),

Риски:

- не понятно, когда может закончиться спец. операция (в ближайшее время, не закончится),

- нерезиденты, активы которых заморожены (70% фри флоат рос. Акций),

- ужесточение политики ФРС и ЕЦБ (возможно, придётся действовать жёсче, чем сейчас думают),

( Читать дальше )

Блог им. OlegDubinskiy |Инфляция в еврозоне в январе составила 5,1%, хотя рынок ждал 4,4%. Это новый исторический рекорд. Что дальше ?

- 02 февраля 2022, 13:15

- |

Что дальше ?

Ждём реакции ЕЦБ: всё — таки, придётся, для начала, убирать QE и в Европе.

Блог им. OlegDubinskiy |Почему не работает КНИЖНЫЙ технический анализ. РЕАЛЬНЫЙ РЫНОК (мухи) отдельно, книжный анализ (котлеты) отдельно. Инфляция. Мнение о реальных рынках.

- 10 июня 2021, 22:58

- |

Большинство из тех, кто работает на рынке, читали много финансовых книг, в том числе по тех. анализу. Помните, что такое дивергенция ?

Возможно, на старых данных, иногда технический анализ и работал. Но проблема в том, что то, что когда — то работало в прошлом, не обязательно будет работать в будущем.

Если слишком много людей пользуются одинаковым алгоритмом, то этот алгоритм перестаёт работать.

Дивергенция (англ. divergence — «расхождение») является наиболее сильным сигналом индикаторного анализа. Её суть заключается в образовании нового экстремума в цене в направлении доминирующего тренда при необновлении данного экстремума в индикаторе.

Индекс Мосбиржи по дневным: зеленый график в японских свечах, белая линия — это скользящая средняя (50), MACD гистограмма (12, 26, 9), оранжевый график индекс силы (14): стандартные параметры индикаторов: дивергенция весь 2021г., рынок продолжает рост.

( Читать дальше )

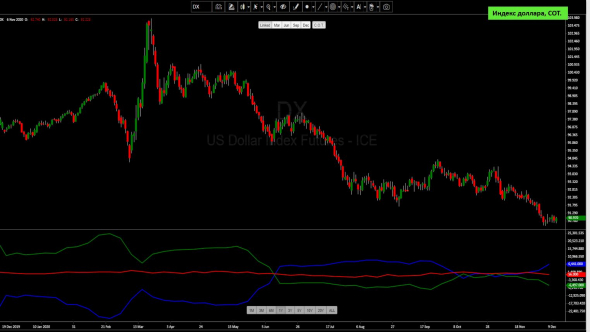

Блог им. OlegDubinskiy |МНЕНИЕ О ВАЛЮТАХ (рубль, доллар, евро)

- 18 декабря 2020, 00:53

- |

В новом выпуске высказываю свое мнение о валютах (рубль, доллар, евро).

Мощный медвежий тренд на индексе доллара постепенно выдыхается, хотя по инерции может еще снижаться.

Странам не выгодны крепкие национальные валюты, это снижает ВВП.

Разбираю цифры с сайтов ФРС и ЦБ РФ и динамику изменения открытого интереса по данным CFTC/

Теория.

Реальный график индекса доллара.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс