Новости рынков |Evraz заявил, что не погасит еврооблигации-2024 из-за отсутствия лицензии от OFSI — ТАСС

- 03 апреля 2024, 11:14

- |

Горно-металлургическая компания Evraz, несмотря на достаточную ликвидность компании, не сможет полностью или частично погасить еврооблигации, подлежащие погашению 2 апреля 2024 года из-за отсутствия лицензии от Управления по осуществлению финансовых санкций Великобритании («OFSI») для совершения платежей, говорится в сообщении компании.

Там отметили, что в настоящий момент компании запрещено совершать платежи по еврооблигациям 2024 без соответствующей лицензии Управления по осуществлению финансовых санкций Великобритании.«Evraz plc сообщает о том, что еврооблигации со ставкой купона 5,25%, подлежащие погашению 2 апреля 2024 года (»Еврооблигации 2024"), не будут погашены частично или полностью, несмотря на то, что группа Евраз располагает достаточной ликвидностью", — отмечается в сообщении.

tass.ru/ekonomika/20428919

- комментировать

- Комментарии ( 0 )

Новости рынков |Минфин 3 апреля проведет аукционы по размещению ОФЗ-ИН 52005 и ОФЗ-ПД 26242

- 02 апреля 2024, 15:59

- |

— облигаций федерального займа с индексируемым номиналом (ОФЗ-ИН) выпуска № 52005RMFS (дата погашения 11 мая 2033 года) в объеме остатков, доступных для размещения в указанном выпуске;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26242RMFS (дата погашения 29 августа 2029 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 52005RMFS;

— 14:00 — ввод цены отсечения для выпуска № 52005RMFS;

( Читать дальше )

Новости рынков |Совет директоров Банка России 27 марта 2024г принял решение включить в Ломбардный список биржевые облигации Газпромнефти, Россети Центр, НЛМК, Норникеля, Ростелекома и других

- 01 апреля 2024, 10:22

- |

Совет директоров Банка России 27 марта 2024 года принял решение включить в Ломбардный список следующие ценные бумаги:

биржевые облигации Публичного акционерного общества «Газпром нефть», имеющие регистрационные номера выпусков 4B02-10-00146-A-003P, 4B02-11-00146-A-003P;

биржевые облигации Общества с ограниченной ответственностью «Газпром капитал», имеющие регистрационный номер выпуска 4B02-12-36400-R-002P;

биржевые облигации Акционерного общества «ДОМ.РФ», имеющие регистрационный номер выпуска 4B02-02-00739-A-002P;

биржевые облигации Публичного акционерного общества «Россети Центр», имеющие регистрационный номер выпуска 4B02-03-10214-A-001P;

облигации Публичного акционерного общества «Новолипецкий металлургический комбинат», имеющие регистрационный номер выпуска 4-13-00102-A;

облигации Публичного акционерного общества «Горно-металлургическая компания «Норильский никель», имеющие регистрационный номер выпуска 4-06-40155-F;

( Читать дальше )

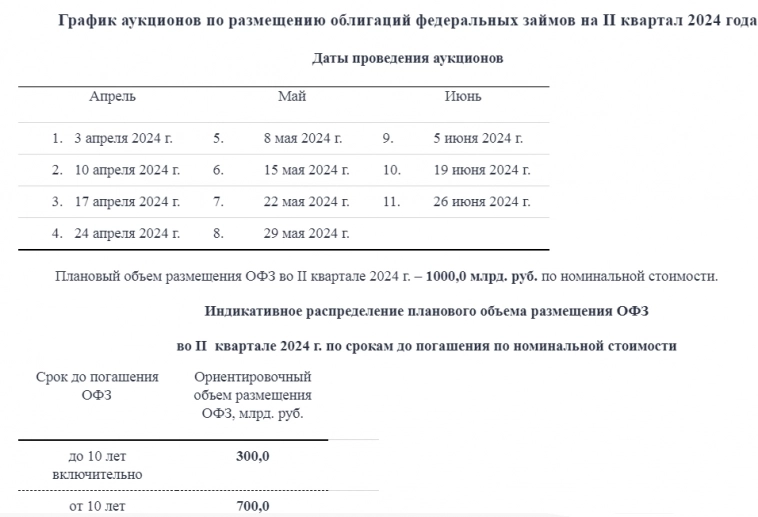

Новости рынков |Минфин увеличил плановый объем размещения ОФЗ во 2кв 2024г с 800 млрд до 1 трлн руб

- 29 марта 2024, 17:54

- |

minfin.gov.ru/ru/document?id_4=306805-grafik_auktsionov_po_razmeshcheniyu_obligatsii_federalnykh_zaimov_na_ii_kvartal_2024_goda

Новости рынков |Мосбиржа с 1 апреля допускает замещающие облигации к вечерним торгам

- 29 марта 2024, 15:39

- |

С 1 апреля 2024 года перечень инструментов на вечерних торгах фондового рынка Московской биржи пополнится замещающими облигациями. Инвесторы смогут заключать сделки с 50 облигациями 16 российских компаний.

Ликвидность по указанным инструментам в период вечерней сессии будут поддерживать маркетмейкеры. В перспективе список замещающих облигаций на вечерних торгах будет пополняться новыми выпусками.

Сегмент замещающих облигаций пользуется популярностью у частных инвесторов: доля физлиц в объеме вторичных торгов указанными инструментами составляет 56%.

Таким образом, с 1 апреля количество инструментов, доступных инвесторам в вечерний торговый период на фондовом рынке Московской биржи, увеличится до 236, включая акции, облигации федерального займа, замещающие облигации и паи фондов.

Полный список инструментов, доступных на вечерних торгах фондового рынка, размещен на сайте Московской биржи.

Вечерние торги на фондовом рынке стартовали в июне 2020 года и позволяют частным инвесторам заключать сделки с ценными бумагами в удобный для них период с 19:00 до 23:50.

( Читать дальше )

Новости рынков |Минфин в 1кв 2024г разместил ОФЗ на сумму 764 млрд руб, выполнив квартальный план на 95,5% — Интерфакс

- 27 марта 2024, 17:09

- |

www.interfax.ru/business/952762

Ранее сообщалось, что Минфин РФ планирует в первом квартале 2024 года разместить облигации федерального займа (ОФЗ) объемом до 800 млрд рублей по номинальной стоимости, говорится в сообщении министерства.

www.interfax.ru/business/938415

Новости рынков |Минфин разместил ОФЗ-ПД 26243 в объеме 28,25 млрд руб при спросе 79,43 млрд руб, средневзвешенная доходность – 13,55% годовых

- 27 марта 2024, 17:01

- |

Минфин России информирует о результатах проведения 27 марта 2024 г. аукциона по размещению ОФЗ-ПД выпуска № 26243RMFS с датой погашения 19 мая 2038 г.

Итоги размещения выпуска № 26243RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 79,429 млрд. рублей;

— размещенный объем выпуска – 28,258 млрд. рублей;

— выручка от размещения – 23,136 млрд. рублей;

— цена отсечения – 78,8369% от номинала;

— доходность по цене отсечения – 13,55% годовых;

— средневзвешенная цена – 78,8383% от номинала;

— средневзвешенная доходность – 13,55% годовых.

Информация указана без учета результатов дополнительного размещения после аукциона.

( Читать дальше )

Новости рынков |Минфин разместил ОФЗ-ПД 26226 в объеме 8,87 млрд руб при спросе 25,293 млрд руб, средневзвешенная доходность – 13,25% годовых

- 27 марта 2024, 14:48

- |

Минфин России информирует о результатах проведения 27 марта 2024 г. аукциона по размещению ОФЗ-ПД выпуска № 26226RMFS с датой погашения 7 октября 2026 г.

Итоги размещения выпуска № 26226RMFS:

— объем предложения – 20,000 млрд. рублей;

— объем спроса – 25,293 млрд. рублей;

— размещенный объем выпуска – 8,878 млрд. рублей;

— выручка от размещения – 8,292 млрд. рублей;

— цена отсечения – 89,7060% от номинала;

— доходность по цене отсечения – 13,25% годовых;

— средневзвешенная цена – 89,7138% от номинала;

— средневзвешенная доходность – 13,25% годовых.

minfin.gov.ru/ru/document?id_4=306769-o_rezultatakh_razmeshcheniya_ofz_vypuska__26226rmfs_na_auktsione_27_marta_2024_g.

( Читать дальше )

Новости рынков |Росатом может получить право выпускать собственные облигации — РБК

- 27 марта 2024, 10:45

- |

Росатом может получить право выпускать собственные облигации. Законопроект об этом уже одобрили в правительстве. До сих пор бонды выпускали только «дочки» госкорпорации. Ее прямой выход позволит занимать дешевле, считают эксперты.

pro.rbc.ru/demo/6602e8b19a79472dd0cf6bb5

Новости рынков |Минфин РФ предложит в среду ОФЗ-ПД 26226 на 20 млрд руб и ОФЗ-ПД 26243, в объеме остатков, доступных для размещения в указанном выпуске

- 26 марта 2024, 16:08

- |

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26226RMFS (дата погашения 7 октября 2026 года) в объеме 20 000 000 000 (двадцать миллиардов) рублей по номинальной стоимости;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26243RMFS (дата погашения 19 мая 2038 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26226RMFS;

— 14:00 — ввод цены отсечения для выпуска № 26226RMFS;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс