Блог им. Mushketer |Кто и сколько заработал на громких IPO с начала 2021 года

- 21 сентября 2021, 17:16

- |

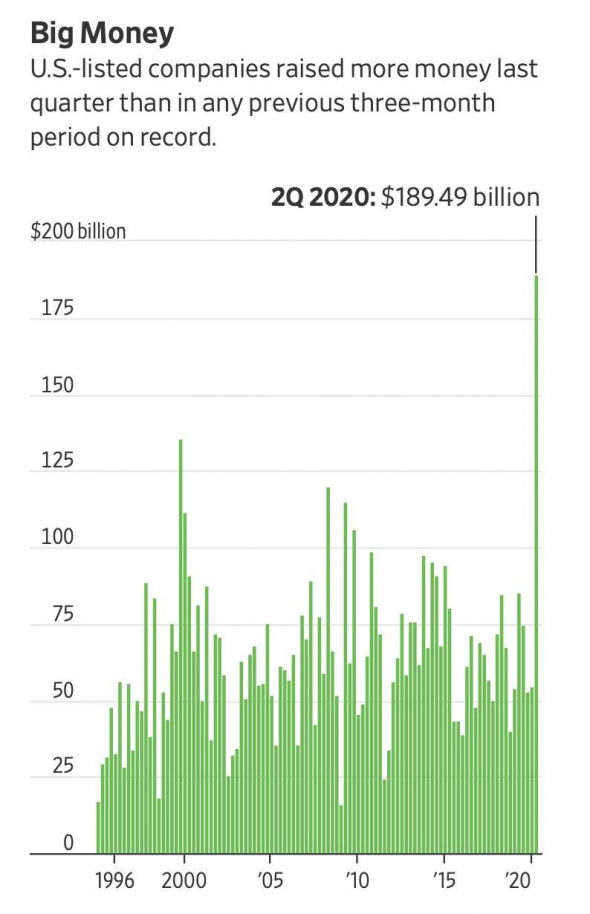

В 2020 году коронавирус вызвал вливание беспрецедентного количества денег в экономику. В результате фондовые индексы взлетели вместо того, чтобы рухнуть, а рынок первичных размещений пережил бум, сопоставимый с доткомами. Полтора года спустя стимулы все еще влияют на ситуацию — новые компании ежемесячно выходят на биржу, их котировки растут.

В статье я разобрал десять самых ожидаемых IPO с начала 2021 года и посчитал, сколько денег заработали разные группы инвесторов.

SimilarWeb

Аналитическая b2b-платформа, которая обслуживает 2700 корпоративных клиентов. С помощью SimilarWeb корпорации внимательно следят за конкурентами — анализируют сайты, следят за поисковым трафиком, определяют ключевые слова и занимаются другими направлениями законного интернет-шпионажа.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. Mushketer |Pre-IPO инвестиции как новый тренд на рынке: преимущества, недостатки, доходность

- 16 сентября 2021, 12:34

- |

Привет! Меня зовут Иван Федотов. Я сооснователь маркетплейса pre-IPO сделок Alliance Deals. В этой статье я расскажу, как работают инвестиции в pre-IPO компании, и какие они имеют плюсы и минусы. А я еще я расскажу, какую модель мы внедряем на pre-IPO рынок, и какую пользу это приносит инвесторам.

Прочитайте статью, если вы хотите инвестировать в крупные растущие бизнесы до того, как они выйдут на биржу. Из статьи вы узнаете полезные инсайты, которые помогут вам в pre-IPO сделках. Материал получился длинный, зато подробный.

Оглавление

Что такое pre-IPO

Преимущества pre-IPO инвеcтиций

Проблемы pre-IPO инвестиций (знатоки начинают отсюда)

Что такое Alliance Deals, и как мы боремся с непрозрачностью рынка

Что мы уже сделали и какие планы на будущее

Что хотим от вас

Что такое pre-IPO

( Читать дальше )

Блог им. Mushketer |Слух: брокер домохозяек Robinhood выходит на IPO в марте

- 27 февраля 2021, 13:47

- |

Robinhood планирует подать конфиденциальную заявку на IPO уже в марте. Об этом пишет Bloomberg со ссылкой на людей, знакомых с вопросом.

bloom.bg/2O8QOvP

P.S. Мы сделали алгоритм, который собирает слухи с новостных источников. Тестовые результаты публикуем на канале wallstreetrumors. Хотим узнать интересно ли это трейдерам и есть ли от этого практическая польза. Подписывайтесь, если хотите проследить за ходом эксперимента.

Блог им. Mushketer |Независимый обзор IPO-брокеров

- 06 августа 2020, 19:19

- |

В этой статье мы собрали брокеров, которые предлагают IPO-сделки и работают с клиентами из России. Сравнили пороги входа, комиссии, локап-периоды, ассортимент IPO. Получился комплексный материал, который показывает участников IPO-рынка и помогает выбрать партнера.

Оглавление

Перед тем как приступить к главному

Сравниваем условия брокеров

— Freedom Finance

— Финам

— EXANTE

— Открытие Брокер

— Тинькофф Инвестиции

Что насчет клиентского сервиса

Что насчет других брокеров

Что в итоге

( Читать дальше )

Блог им. Mushketer |Всплеск IPO-активности на фоне карантина

- 12 июля 2020, 20:18

- |

К слову, это рекорд. Даже в пузыре доткомов 2000-х годов такого не было. Правда бесконечного QE тогда тоже не было, и надо бы сделать поправку на инфляцию. Но все же...

Даже динамика цен после IPO по большей части находится в зеленой зоне:

( Читать дальше )

Блог им. Mushketer |Что лучше — принести пользу или поругаться со всеми нахрен?!

- 11 июля 2020, 19:55

- |

В общем, мне нужно пропиарить одно большое хорошее полезное начинание. Вот сижу и думаю, как это сделать. Первый вариант — написать классную статью и дать аккуратную ссылку внизу материала. Второй вариант — спровоцировать местных троллей на хейт и выехать на черном пиаре. Ну типа тролли поорут и сольются, а нормальные люди вытащат суть.

Полезных статей я писал много (например, вот эту и вот эту, и вот эту, и вот эту). Все статьи были в топе Смартлаба. Все статьи много раз добавили в избранное. В принципе этот подход работает, но, блин, скучно. Разнообразия ради попробую совместить и разбавить.

В общем, приступим.

Из полезного

Мы готовим очень хорошее исследование IPO-компаний. Большие данные, статистические методы, машинное обучение и вот это вот все. Исследование проводим близкое к научному, но с прикладным практическим применением. Если кратко, то мы хотим превратить IPO-инвестиции, которые выглядят так:

( Читать дальше )

Блог им. Mushketer |Делаем большое исследование IPO-компаний

- 06 июля 2020, 20:11

- |

Тезисно:

1. За прошлую неделю я собрал команду, чтобы сделать крупное исследование IPO-компаний. На основании исследования выяснить — какие факторы влияют на динамику цен после IPO.

2. Сейчас в команде три человека. Я в качестве организатора мероприятия. Технический директор в качестве ответственного за инфраструктуру. Data science специалист в качестве ответственного за само исследование. Про меня вы можете узнать на моем сайте. С остальными участниками познакомлю чуть позже.

3. В исследовании мы будем использовать платные данные и количественный анализ. Если понадобится, то в отдельных задачах мы подключим машинное обучение. В результате получится объемная работа с описанием методологии и ссылками на первоисточники. Из результатов мы сформируем систему рейтинговой оценки IPO-компаний.

4. Глобальный алгоритм исследования следующий: Формируем гипотезу ⇒ Прогоняем гипотезу на исторических данных ⇒ Анализируем результат ⇒ Делаем выводы ⇒ Формируем рейтинг IPO.

( Читать дальше )

Блог им. Mushketer |Как я за неделю проинвестировал в 1300 IPO, зачем я это сделал и что из этого вышло

- 30 мая 2020, 12:13

- |

Неделю назад я захотел узнать, насколько прибыльны IPO-инвестиции. Я загрузил информацию 1300 компаний в excel-файл, придумал инвестиционную стратегию и прогнал ее на исторических данных. Сначала я получил 5,45% доходности на сделку. Потом добавил фильтры и улучшил результат вдвое. В итоге получилось целое исследование, этапы которого я пошагово раскрываю в статье.

Дисклеймер: материал основан на исторических данных и не является руководством к действию. История может повториться, а может и не повториться. Или может повториться, но немного иначе. Всегда учитывайте эти моменты и тщательно взвешивайте принимаемые решения.

Оглавление

Шаг №1. Собираем данные

Шаг №2. Обрабатываем данные

Шаг №3. Смотрим общую картину

Шаг №4. Строим базовую стратегию

Шаг №5. Ставим take profit и фильтруем IPO по андеррайтерам

Шаг №6. Фильтруем IPO по размеру предложения

Шаг №7. Фильтруем IPO по секторам

Шаг №8. Комбинируем результаты

Шаг №9. Делаем выводы

Постскриптум

Постскриптум-постскриптум

( Читать дальше )

Блог им. Mushketer |Не надо бегать за толпой или почему хорошая компания может оказаться плохой инвестицией

- 09 апреля 2020, 18:30

- |

Вы запрыгнули в последний вагон и успели зайти в ажиотажную инвестиционную сделку? Вложились в компанию, которая у всех на слуху? Не спешите радоваться. Ставлю коньяк, вы сильно переплатили.

Проклятие победителя

Инвесторы стадные существа. Они любят сделки, в которых участвуют другие инвесторы. Чем больше желающих купить, тем перспективнее кажется предложение. В большинстве случаев связь действительно присутствует, но есть важный факт, про который все забывают. Ажиотаж поднимает цены. Иногда до неадекватных уровней.

Для таких случаев финансисты придумали специальный термин — проклятие победителя. Это ситуация, когда инвестор так сильно хочет вложиться в актив, что соглашается на любую цену. Конкуренты предлагают больше, он перебивает предложение, это происходит по кругу. В итоге инвестор обгоняет соперников и получает желаемое. Но инвестор остается в убытке. Он переплачивает.

( Читать дальше )

Блог им. Mushketer |Initial Public Offering: как инвестировать в компании, которые выходят на биржу

- 11 марта 2020, 10:46

- |

Из статьи вы узнаете, что такое IPO, почему компании выходят на биржу и зачем инвесторы в них инвестируют. Также вы научитесь искать проспекты эмиссий и узнаете, как заходить в IPO сделки.

Зачем компании выходят на IPO и зачем инвесторы в них инвестируют

Initial Public Offering — это момент, когда компания впервые выходит на биржу и начинает продавать акции. До IPO компания была частной, и купить ее было трудно. После IPO стать совладельцем бизнеса может любой человек, который имеет брокерский счет. Для этого достаточно нажать несколько кнопок в биржевом терминале.

Когда компания выходит на биржу, она преследует несколько целей:

1. Привлечь дополнительные средства на рост и развитие

2. Получить объективную рыночную оценку компании (то есть понять, за какую сумму компанию реально продать)

3. Позволить ранним инвесторам продать акции и выйти из инвестиции

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс