Блог им. MihayletsPRO |Ожидание важных данных и продажа Ark Invest акций Coinbase | Ключевые события

- 13 июля 2023, 10:45

- |

— Рынки в ожидании CPI

🔹LG Electronics объявила о своей цели достичь объема продаж в размере $77 млрд к 2030 году. Компания планирует инвестировать $50 млрд и увеличить доход до $20 млрд в автомобильных компонентах, чтобы войти в десятку крупнейших мировых компаний в этом секторе. Кроме того, LG намерена укрепить свои сервисные платформы в сегментах бытовой техники и телевизоров, чтобы получать постоянную прибыль, включая подписку на СМИ и аренду.

🔹 Экспорт микросхем из Тайваня в июне упал шестой месяц подряд из-за снижения мирового спроса. По данным Министерства финансов Тайваня, экспорт снизился на 20,8% по сравнению с предыдущим годом и составил 12,6 млрд. долл. за четыре месяца. Годовое падение стало самым значительным с марта 2009 г., отчасти усиленное высокой базой в июне прошлого года (см. график).

🔹Участники рынка ожидают, что ФРС повысит ставки в июле, однако только отчет об инфляции в США в среду определит, сколько еще повышений можно ожидать. Экономисты, опрошенные агентством Reuters, прогнозируют рост индекса потребительских цен в июне на 3,1% по сравнению с ростом на 4% в мае. Ожидается, что базовая ставка упадет до 5% с 5,3%, что все еще выше целевого показателя ФРС в 2%.

( Читать дальше )

- комментировать

- 241

- Комментарии ( 0 )

Блог им. MihayletsPRO |Бразильские акции привлекательнее США? | Интересный чарт

- 24 июня 2023, 10:48

- |

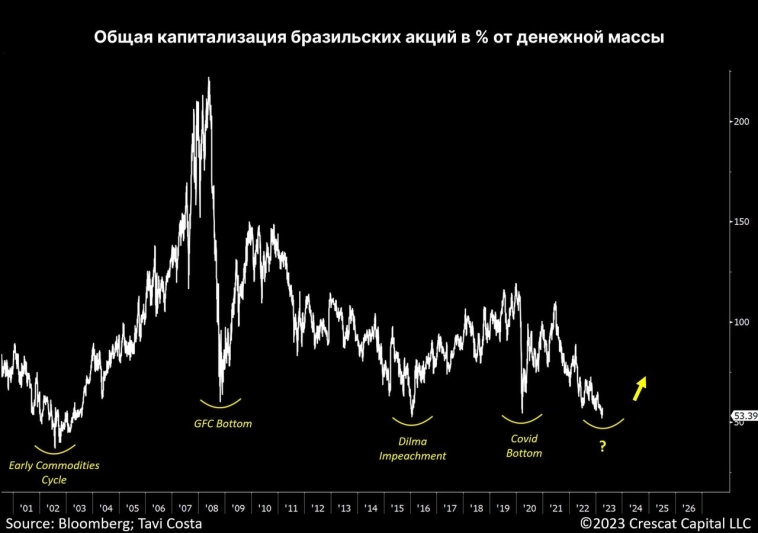

— Бразильские акции исторически дёшевы. Их общая рыночная стоимость составляет примерно 50% от денежной массы страны и менее 35% от ее ВВП. (см. график)

— Предыдущие случаи такой низкой оценки представляли отличные возможности для долгосрочных инвестиций.

— Для сравнения, общая рыночная капитализация акций США сегодня составляет 216% от денежной массы и 156% от ВВП.

— Несмотря на опасения некоторых инвесторов относительно нынешнего политического руководства, бразильские рынки в последние пару лет неизменно опережали американские акции.

— Макро и фундаментальные показатели Бразилии являются убедительными, и это, вполне возможно, начало многолетнего тренда.

Подписывайтесь на наш телеграм: is.gd/NpF8ay

Также вы можете получить абсолютно бесплатно наш курс по фундаментальному и техническому анализу рынков абсолютно бесплатно: is.gd/M5wTMI

Блог им. MihayletsPRO |Новое слово в горной промышленности? | Fortune

- 23 июня 2023, 12:01

- |

— Горнодобывающая компания KoBold Metals из Беркли достигла оценки в 1 миллиард долларов после завершения недавнего раунда финансирования. Компания использует ИИ для добычи редкоземельных минералов и привлекла множество крупных инвесторов.

— Среди инвесторов, принявших участие в раунде финансирования на сумму 200 миллионов долларов, была Breakthrough Energy Ventures, венчурная компания, поддерживаемая Биллом Гейтсом, которая инвестирует в компании, занимающиеся экологически чистой энергией, от имени таких известных личностей, как Джефф Безос и Джек Ма. Среди других инвесторов отметились такие гиганты как Andreessen Horowitz и Bond Capital.

— KoBold Metals использует методы машинного обучения для выявления месторождений металлов, которые имеют решающее значение для создания аккумуляторов для электромобилей, в частности лития, никеля, кобальта и меди.

— У компании более 60 проектов на трех континентах, в которые она в настоящее время инвестирует $100 млн в год. Компания также имеет обширный бюджет на исследования и разработки, посвященные использованию ИИ в моделировании земных недр и исследовании глубин, недоступных для обычных методов.

( Читать дальше )

Блог им. MihayletsPRO |Какие японские акции выбрал Баффет? | CNBC

- 20 июня 2023, 19:13

- |

— Berkshire Hathaway в понедельник заявила, что ее дочерняя компания National Indemnity Company увеличила свою долю в пяти японских торговых фирмах в среднем более чем до 8,5%.

— Речь идет о таких компаниях, как Itochu, Marubeni, Mitsubishi, Mitsui и Sumitomo. (см. график)

— Совокупная стоимость этих долей превышает стоимость акций, принадлежащих Berkshire в любой стране за пределами США, говорится в сообщении компании.

— Berkshire Hathaway заявила, что намерена удерживать свои японские инвестиции в течение длительного времени, а генеральный директор Уоррен Баффетт пообещал, что компания приобретет не более 9,9% акций любой из пяти фирм.

— Эти пять компаний являются крупнейшими из так называемых «сого сёся», или общих торговых компаний Японии, и ориентированы на диверсифицированные долгосрочные инвестиции, приоритетом которых являются стоимость и денежные потоки. Традиционно они занимают центральное место в импорте энергии, минералов и продовольствия в Японию и экспорте готовой продукции.

( Читать дальше )

Блог им. MihayletsPRO |Авиакомпании готовы к взлёту? | Citibank

- 17 июня 2023, 11:19

- |

▫️ Одним из вопросов инвесторов за последние 18 месяцев был вопрос: «Когда и нормализуется доходность пассажирских перевозок до уровня, существовавшего до COVID-19».

▫️ Помимо снижения предложения и роста цен на перелёты, мировые авиакомпании на сегодняшний день отмечают устойчивость спроса на повышение уровня салона.

▫️ Опрос, проведенный среди взрослого населения AU, CN, HK, SG, Великобритании и США, показывает, что в ближайшие два года доходность пассажирских перевозок, скорее всего, будет сильно расти благодаря:

— росту объема пассажирских перевозок

— увеличению доли международных перелётов по сравнению с периодом до COVID-19

— увеличению доли перелётов на отдых по сравнению с корпоративными перелётами

— росту спроса на повышение класса салона

— удаленной работе, способствующей увеличению количества поездок на отдых

▫️ В связи с этим Citibank делает выбор в пользу дальнемагистральных сетевых авиакомпаний в сравнении с короткомагистральными LCC (бюджетная авиакомпания). Примеры таких компаний указаны в таблице. (см. таблицу)

( Читать дальше )

Блог им. MihayletsPRO |Как внедрение ИИ отразится на цене акций? | Goldman Sachs

- 07 июня 2023, 18:44

- |

▫️ Инвесторы обсуждают влияние генеративного ИИ на рост доходов и прибыльность компаний, а также на оценку акций. Однако неопределенность в отношении широкого распространения ИИ усложняет процесс принятия решений управляющими портфелями. Они должны решить вопрос о том, какую ставку дисконтирования применить к потенциальному росту прибыли.

▫️ Экономисты с помощью модели дисконтирования дивидендов DDM (см. таблицу) прогнозируют, что повсеместное внедрение ИИ может увеличить рост производительности труда на 1,5 п.п. в год в течение 10 лет. А также годовой рост прибыли на акцию S&P 500 в течение следующих 20 лет должен составить 5,4%, по сравнению с 4,9% и будет поддерживать справедливую стоимость S&P 500 на 9% выше сегодняшней (см. график).

▫️ Однако неопределенность в отношении сроков и способности компаний извлечь выгоду из ИИ означает, что инвесторы могут не полностью оценить его потенциал в ближайшем будущем. Сценарии производительности, меры политики компаний, процентные ставки и циклическая динамика также могут повлиять на потенциальное увеличение справедливой стоимости.

( Читать дальше )

Блог им. MihayletsPRO |Рецессия отменяется? | Bank of America

- 07 июня 2023, 18:42

- |

▫️ По прогнозу BofA полуторагодичной давности, инфляция будет «липкой», а «ястребиная» ФРС ограничит действия ФРС и вызовет рецессию и/или другие серьезные потрясения. Наибольший риск для тезиса заключался в том, что инфляция отступит без значительного замедления роста, а рынок предположит, что ФРС снова на его стороне. Действительно, сейчас рынок, похоже, торгует по сценарию «ФРС закончила, инфляция ушла, рецессия отложена»:

— Вероятность экономического шока, похоже, уменьшается (пока), и рынок воспринимает поддержку банков после краха SVB со стороны ФРС и ее вероятную паузу в июне как возвращение к голубиной политике.

— Инфляция выше целевого показателя ФРС, а базовый индекс потребительских цен близок к максимуму цикла, но рынки сосредоточены на положительных признаках, таких как снижение инфляции на непрофильные товары и жилье. Перекос между плательщиками и получателями процентных ставок (показатель, отражающий инфляцию и опасения роста на рынках ставок), свидетельствует об опасениях по поводу инфляции и роста, возвращающихся к уровням, существовавшим до COVID (см. график 1).

( Читать дальше )

Блог им. MihayletsPRO |Грядёт худший сезон отчётности? | Ключевые события

- 10 апреля 2023, 17:20

- |

🔹 Goldman Sachs и худший сезон отчетности со времён пандемии

— По оценкам экспертов, компании сообщат о самом большом после третьего квартала 2020 года сокращении прибыли, передает Bloomberg.

— Согласно консенсус-прогнозу, прибыль компаний из индекса S&P 500 в первом квартале упала на 7% по сравнению со значениями начала 2022 года. Аналитики Goldman Sachs полагают, что скромный рост выручки в прошлом квартале не сможет компенсировать сильное снижение маржинальности бизнеса.

🔹 Сокращение поставок ПК Apple на 40%

— Поставки персональных компьютеров Apple Inc. сократились на 40,5% в первом квартале, ознаменовав тяжелое начало года для производителей ПК, которые все еще борются с избытком непроданных запасов.

— Согласно последнему отчету IDC, поставки всех производителей ПК в совокупности упали на 29% до 56,9 млн единиц и упали ниже уровня начала 2019 года, поскольку всплеск спроса, вызванный удаленной работой в эпоху пандемии, испарился.

🔹 Банковское кредитование в США в последние недели марта сократилось на рекордную величину

( Читать дальше )

Блог им. MihayletsPRO |Крупнейшее сокращение в истории McKinsey & Co

- 22 февраля 2023, 11:55

- |

⚡️ Ключевые события

— Coinbase Global Inc., крупнейшая криптовалютная биржа США, в четвертом квартале понесла убытки в размере 557 миллионов долларов, а ее выручка упала на 75%, поскольку объемы торгов снизились на фоне серии громких банкротств и скандалов в отрасли.

— Амбиции крипто-хаба Гонконга получили тихую поддержку Пекина

В октябре Гонконг расстелил красный ковер для криптовалютных компаний, чтобы помочь оживить разрушенный финансовый центр. Сейчас появляются признаки того, что это начинание получило скрытую поддержку со стороны Пекина, что послужит стимулом для возвращения фирм из материкового Китая.

— McKinsey & Co. планирует сократить около 2 000 рабочих мест, что станет одним из крупнейших раундов сокращений в истории консалтингового гиганта. Фирма, известная тем, что разрабатывает планы по сокращению персонала для своих клиентов, берет в руки топор для некоторых из своих сотрудников, причем, по словам людей, знакомых с этим вопросом, основное внимание будет уделено вспомогательному персоналу на должностях, не имеющих прямого контакта с клиентами.

( Читать дальше )

Блог им. MihayletsPRO |Инвестиционная философия Франсуа Рошона

- 15 февраля 2023, 17:21

- |

Франсуа Рошон за последние 30 лет вернул акционерам более 6000% (15,7% в год).

Ежегодные письма Рошона полны инвестиционной мудрости. Его философия работы изложена в этой статье.

Инвестиционный подход

Франсуа Рошон — качественный инвестор. Его инвестиционный подход построен на следующих столпах:

В долгосрочной перспективе акции — лучший класс активов, в который можно вложить деньги.

Покупайте только компании с конкурентным преимуществом.

Много возможностей можно найти на монополистических и олигополистических рынках.

Сосредоточьтесь на компаниях с высокой маржой и высокой доходностью капитала.

Хорошие долгосрочные перспективы и преданная команда менеджеров имеют решающее значение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс