Блог им. MihailVlasenko |Большая ложь о личных финансах

- 06 августа 2025, 15:35

- |

Когда я только начал работать, то сразу же стал откладывать часть зарплаты на «черный день».

Тогда я еще не знал, что сделать с этими деньгами, поэтому держал их в рублях и частично в валюте. Позже я увлекся нумизматикой и стал покупать монеты, которые казались мне хорошим вложением средств — и в случае с золотом именно так и оказалось.

Такое ощущение, что я был запрограммирован на бережливость :) Для начала привили мне хорошие финансовые привычки — например, всеми силами избегать долгов и кредитов. Плюс я умею откладывать вознаграждение, так что тут мне повезло.

Но некоторым людям повезло гораздо меньше — их подводят либо эмоции, которые толкают на необдуманные траты, либо жизненные обстоятельства, которые складываются так, что у них просто нет возможности откладывать деньги.

Мне потребовалось много времени, чтобы прийти к этому выводу… ведь раньше я был одним из тех, кто осуждал других за неумение распоряжаться деньгами. Но теперь я понимаю, что наши отношения с деньгами гораздо сложнее.

( Читать дальше )

- комментировать

- 931

- Комментарии ( 1 )

Блог им. MihailVlasenko |От хаоса к идее и порядку

- 12 мая 2025, 14:41

- |

В жизни нам приходится принимать много решений — начиная с выбора блюд на обед и заканчивая карьерой и инвестициями.

При этом каждое такое решение влияет на наше будущее. Это касается даже незначительных вещей — если мы подходим к ним несерьезно, то это становится нашей моделью поведения, которая проявит себя и в более важных ситуациях.

Но и впадать в другую крайность тоже нельзя — если по полчаса раздумывать над каждой мелочью, то времени на важные вещи просто не останется. И пока мы будем взвешивать все за и против, жизнь тем временем просто пройдет мимо.

Поэтому экономист и теоретик Питер Друкер дает такой совет: «Не принимай сотню решений, когда довольно и одного». Его идея состоит в том, что жить станет гораздо проще, если мы найдем важное решение, которое можно повторять снова и снова.

Вот что сказано в предисловии к его книге:

«Мы редко сталкиваемся с уникальными, единичными ситуациями. Поэтому лучше принять несколько общих решений, которые можно применить к большому количеству конкретных ситуаций, найти закономерности внутри — короче говоря, перейти от хаоса к идее.

( Читать дальше )

Блог им. MihailVlasenko |Лучший совет по личным финансам

- 13 марта 2024, 09:19

- |

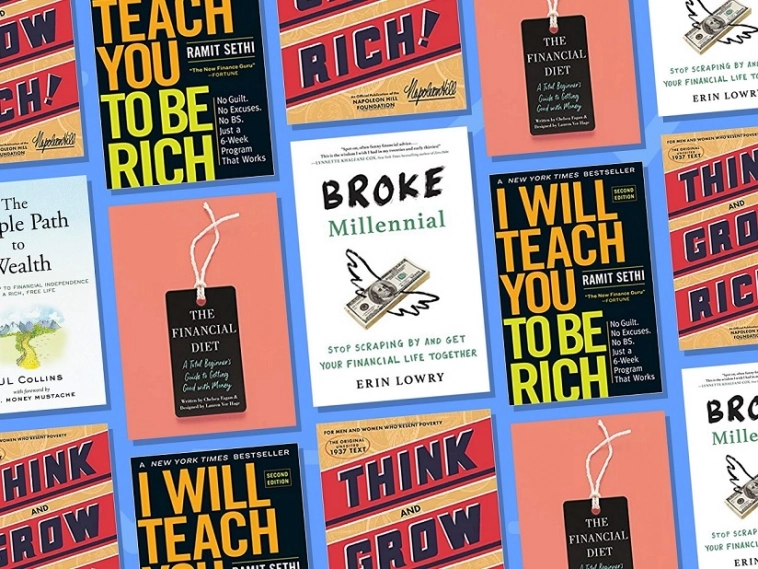

В прошлом году экономист из Йельского университета Джеймс Чой буквально погрузился в 50 самых популярных книг по личным финансам, после чего он опубликовал довольно любопытное исследование.

Целью его работы было показать, насколько типичные финансовые советы из этих книг отличаются от экономических моделей, принятых в академическом сообществе.

Например, в большинстве книг по личным финансам говорится, что вам следует начать откладывать деньги в раннем возрасте, чтобы выработать в себе эту полезную привычку и воспользоваться магией сложного процента.

Однако Джеймс Чой с этим не согласен:

«Поскольку доход резко меняется в зависимости от возраста, нормы сбережений должны быть низкими или отрицательными в раннем возрасте, высокими в среднем возрасте и отрицательными во время выхода на пенсию».

Его идея заключается в том, что большинство молодых людей не может похвастаться большими зарплатами, поэтому им следует наслаждаться жизнью здесь и сейчас. И лишь когда в среднем возрасте их доходы вырастут, то только тогда имеет смысл начинать откладывать на старость.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс