Блог им. MihailChehovskoy |Сургут обидел хомячков?

- 19 мая 2023, 09:04

- |

Сургут обидел хомячков?

Сургутнефтегаз решил заплатить минимально возможный в соответствии с уставом дивиденд по итогам 2022 года — 0.80 рубля как по обычке и префу.

Что вызвало истерику у пушных зверят на нашем рынке и они уронили ценник по обычке и префу, на 4% и 12% соответственно.

Все переживают, что Сурик про…бал кубышку, что на мой взгляд, маловероятно.

Скорее её конвертнули в прошлом году в рубль.

Будем считать, что влупили по 65 (минимальный средний курс в 2022 году)

то да они получили бумажный убыток от разницы на начало года 73 и курсом конвертации ~65.

Тогда 0,8 — это минимальный дивиденд по уставу, что нормально.

Кубышка была овер 50 лярдов валюты: 50*65=3,2 3.2 трлн. рублей.

Куда ввалили полученный рубли?

Вероятнее всего так же положили на депозит или именно их покупками объясняются рекордные размещения ОФЗ осенью и зимой.

В 2022 году минимальная средняя ставка была в районе 9%, а мог и под 10 и в ОФЗ под 11%, но допустим 9%, что даёт более 300 ярдов процентного дохода или 7 рублей на одну акцию.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

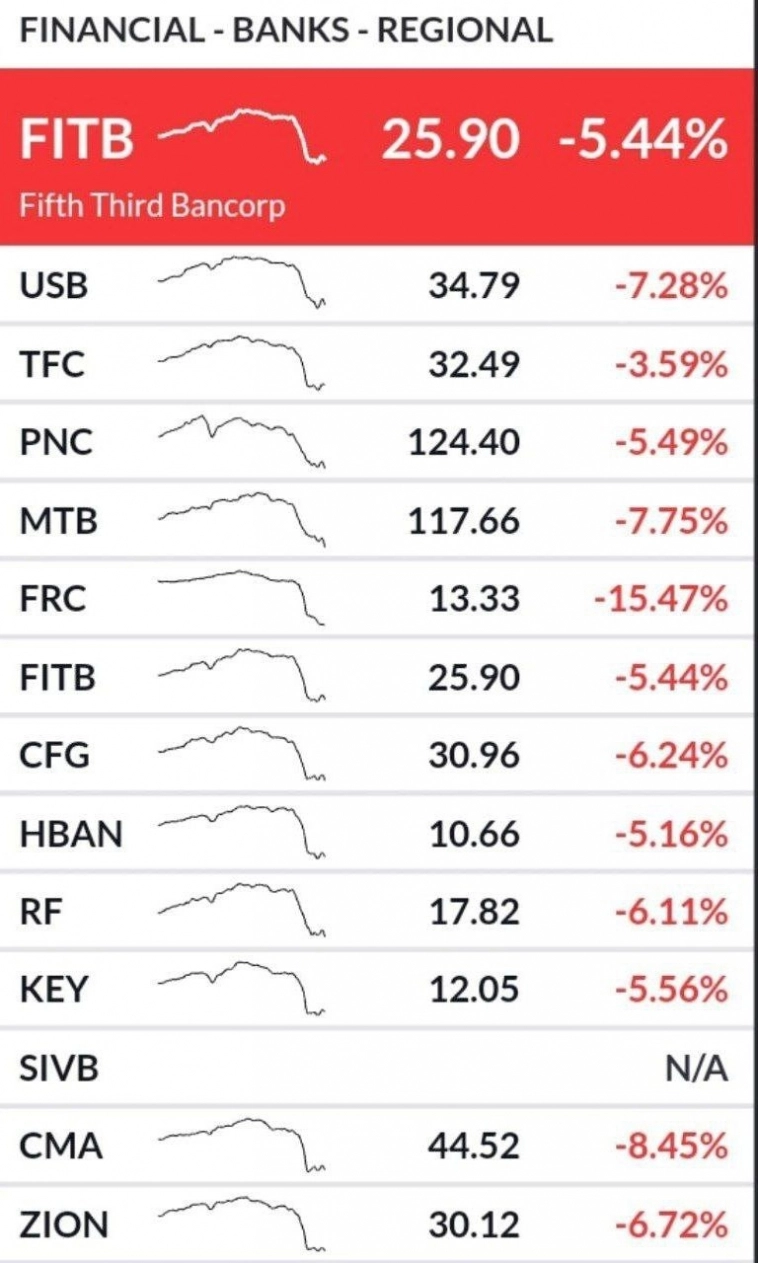

Блог им. MihailChehovskoy |Тем временем банкопад в США продолжается. Власти пока не смогли согласовать расширение системы страхования вкладов.

- 23 марта 2023, 09:50

- |

Блог им. MihailChehovskoy |Китайская таможня опубликовала статистику по импорту нефти из России.

- 21 марта 2023, 08:48

- |

Так, в январе было импортировано 58,3 млн баррелей нефти из России на общую сумму в 4,1 млрд долларов. То есть, это 1,8 млн б/с. Средняя цена — 73$ за баррель.

В феврале было импортировано 56,1 млн баррелей на общую сумму в 4,3 млрд долларов. Это 2 млн б/с. Средняя цена — 73,8$ за баррель

В это же время Министерство финансов, опираясь на данные британского агентства Argus определил среднюю экспортную цену Urals в январе и феврале в 49,48$ и 49,56$ соответственно. Да, в Китай идёт не только Urals, но и, в значительной степени ВСТО и Сокол, дисконт по которым к Brent минимальный. Но налоги-то Минфин собирает исходя из цены именно Urals.

Блог им. MihailChehovskoy |Праздник к нам приходит: Сбербанк 💚 может распределить дивиденды из прибыли за 2021 (!!!) год

- 04 декабря 2022, 15:31

- |

Блог им. MihailChehovskoy |У Intel в очередной раз сорвался технологический прорыв. В этот раз из-за России.

- 06 сентября 2022, 15:40

- |

По данным издания SemiAccurate, Intel не может избавиться от проклятья попытки перевернуть рынок видеокарт. Для этого, они пытаются выпустить линейку серии Arc. Появление моделей А770 и А750 было нацелено на 2021 год, но коронавирус всем помешал и сроки сместили.

Потом, вроде как все оклемались, и компания попыталась нагнать график. Но после начала военной спецоперации, Intel решил уйти из России. Как справедливо отмечается в статье, даже если бы компания осталась, она бы испытывала множество проблем из-за других санкций, например, связанных с финансами.

( Читать дальше )

Блог им. MihailChehovskoy |Помянем!, FXRB...

- 24 июня 2022, 21:09

- |

Об исключении ценных бумаг из Списка ценных бумаг, допущенных к торгам, и о прекращении торгов ценными бумагами

В соответствии с Правилами листинга ПАО Московская Биржа Председателем Правления «24» июня 2022 года приняты следующие решения:

1. Исключить с «27» июня 2022 года из раздела «Третий уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с наступлением иных существенных событий, которые могут повлиять на проведение торгов ценными бумагами на Бирже (стоимость чистых активов фонда снизилась до 0):

1.1. Акции открытого иностранного биржевого инвестиционного фонда ФинЭкс российских ликвидных еврооблигаций (UCITS ETF) (FinEx Tradable Russian Corporate Bonds UCITS ETF) FinEx Funds ICAV со следующими параметрами:

тип ценных бумаг – Акции иностранного биржевого инвестиционного фонда;

торговый код – FXRB;

ISIN код – IE00B7L7CP77.

2. Прекратить с «27» июня 2022 года торги ценными бумагами, указанными в пункте 1.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс