Копипаст

Копипаст | Чего ждать инвесторам: прогнозы инвестиционных компаний на 2023 год

- 13 декабря 2022, 14:52

- |

12 Декабря 2022

Традиционно в конце каждого года инвестиционные компании выпускают обзоры с прогнозами на следующий год. В них аналитики рассматривают основные сценарии развития экономик стран с учетом различных рисков, дают оценки по ожидаемым доходностям, отмечают наиболее перспективные классы активов для инвестирования. Мы проанализировали несколько таких отчетов и выделили их ключевые идеи.

Ссылка на их обзор Investment Outlook 2023

Прогнозы:

- Высокий уровень мировой инфляции начнет снижаться по мере замедления мировой экономической активности, ослабления рынков труда, снижения давления на цепочки поставок и диверсификации источников поставок энергоносителей в Европу.

- Базовый сценарий предполагает, что в 2023 году большинство крупных развитых экономик впадут в «мягкую» рецессию.

- Акции и глобальные государственные облигации выглядят все более привлекательно, так как в текущих ценах уже заложены будущие макроэкономические трудности.

- Массовые распродажи на фондовых рынках в 2022 году привели к тому, что отдельные акции с высоким потенциалом получения прибыли торгуются на очень низких уровнях. J.P. Morgan видит потенциальные возможности в акциях компаний, придерживающихся ESG-принципов, а также в акциях компаний развивающихся стран.

- J.P. Morgan рекомендует обратить внимание на акции компаний с устойчивыми дивидендными выплатами. В случае реализации худшего сценария — более глубокого снижения экономической активности и корпоративных прибылей — дивидендные выплаты помогут инвестору несколько смягчить снижение цен на акции.

- Глубокой рецессии удастся избежать. Цены на рынке жилья снизятся, но не так сильно, как в 2008 году.

- Геополитическая напряженность не возрастет, хотя и останется повышенной. Экономические санкции, введенные против Российской Федерации, сохранятся.

- ФРС остановит цикл повышения ставки на уровне ~5%, ЕЦБ — 3%, Банк Англии — 4,5%.

- Облигации принесут положительную номинальную и реальную доходности. Корпоративные облигации инвестиционного уровня превзойдут в доходности государственные.

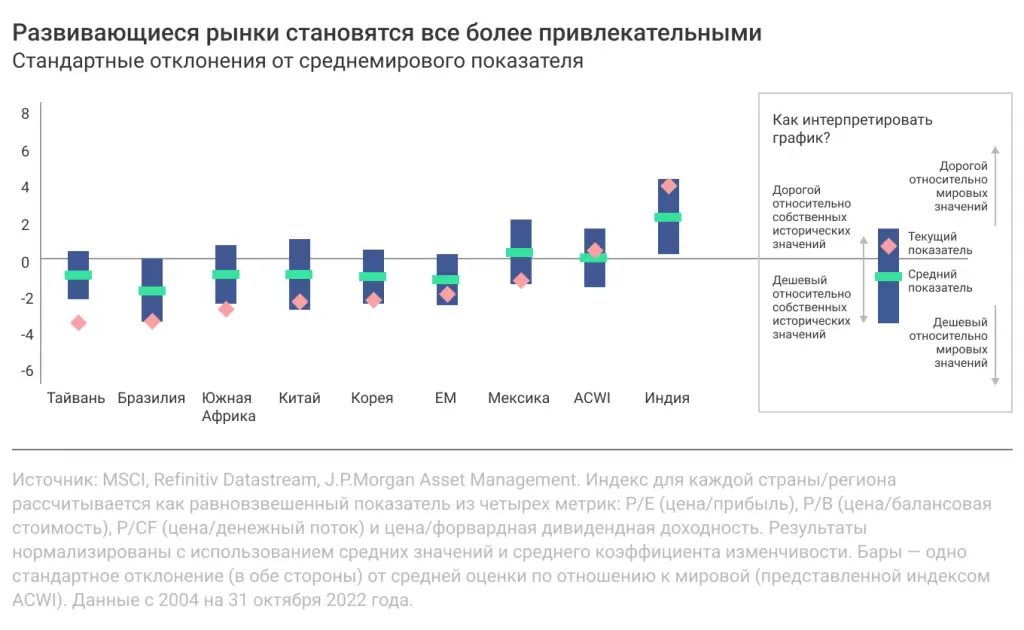

- Корреляция между акциями и облигациями останется в положительной зоне, однако в отличие от 2022 года цены на оба класса активов будут расти, а не снижаться. Акции стоимости превзойдут в доходности акции роста, хотя и в меньшей степени, чем в 2022 году. Акции развивающихся стран уже находятся на привлекательных уровнях относительно своих исторических и средних мировых значений.

- Доллар по-прежнему остается на повышенных уровнях. Реальные активы обеспечивают доход и некоторую защиту от инфляции.

Риски:

- Увеличение инфляционного давления на фоне роста геополитической напряженности ударит по прибыльности компаний, что приведет к увольнениям и росту безработицы. Снижение прибылей компаний отразится на ценах акций.

- Центральные банки будут вынуждены продолжить цикл ужесточения денежно-кредитной политики (ДКП), чтобы снизить инфляцию и будущие инфляционные ожидания.

- Американский доллар станет одним из главных защитных активов. Рост волатильности должен благоприятно сказаться на доходности хедж-фондов.

- Более высокая стоимость обслуживания долга ограничивает возможность смягчения фискальной политики.

- Стагфляционное давление продолжит оказывать негативное влияние на активы с фиксированным доходом. Способность облигаций смягчать потери акций будет ограничена.

- В США разделенное правительство ограничит фискальные стимулы.

Ссылка на их обзор 2023 Global Strategy Outlook

Прогнозы:

- Следующий год ознаменуется снижением инфляции и темпов роста экономической активности. Рост ВВП США (год к году на конец 2023) снизится до 0,3%, Еврозоны — до -0,1%, Китая — до 5,1%. Рост общего уровня цен замедлится и на конец года составит 2,9% в США, 2,5% в Еврозоне, 1,2% в Китае.

- Снижение инфляции подведет к концу самый быстрый цикл ужесточения ФРС — последнее повышение ожидается в январе, а первое снижение в четвертом квартале 2023 года. Центральные банки развивающихся стран опережают ФРС в этом цикле ужесточения, и ожидается, что они начнут снижать ставки раньше.

- Рецессии в США удастся избежать, а в Европе нет. Снижение глобальной экономической активности достигнет минимума в марте-апреле, после чего начнется восстановление.

- Структура потребления претерпит изменения, что скажется на EPS (прибыли на акцию) компаний. Постковидное восстановление вызвало рост спроса на товары, положительно повлияв на прибыли корпораций и создав эффект высокой базы. Нормализация структуры потребления (снижение доли товаров и рост доли услуг в продуктовой корзине) будет оказывать негативное влияние на EPS.

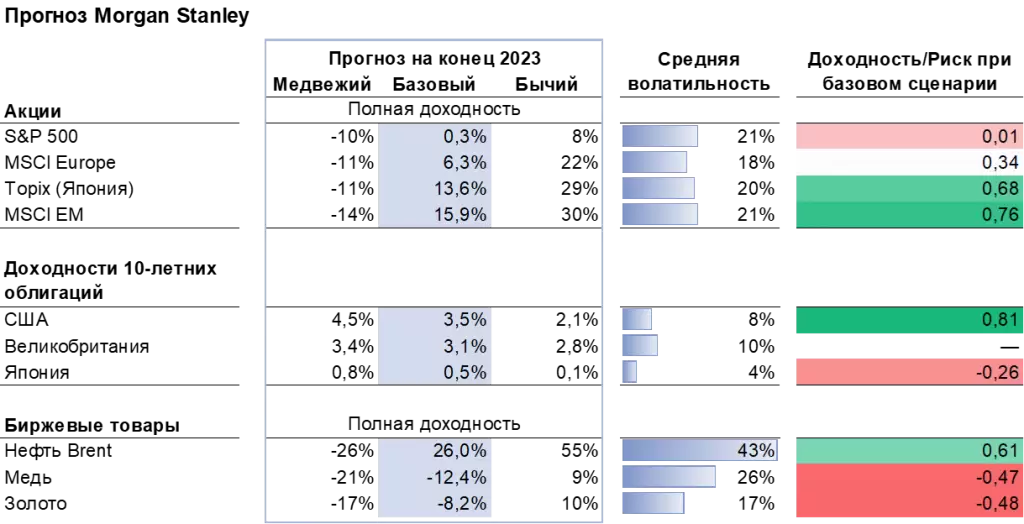

- 2023 год принесет положительную доходность мировым акциям и государственным облигациям. Инструменты с фиксированным доходом инвестиционного рейтинга опередят в доходности мировые акции (MSCI ACWI). Развивающиеся страны и Япония покажут лучшие результаты, чем США.

- Высококачественные облигации покажут положительную долларовую доходность в 6—8%. Полная доходность облигаций, номинированных в евро, будет выше доходности аналогичных долларовых инструментов.

- Развивающиеся страны станут одними из главных бенефициаров приостановки ужесточения денежно-кредитной политик мировыми ЦБ. Государственные облигации развивающихся стран в местной валюте выглядят предпочтительнее высокодоходных облигаций развитых стран.

- Конец ужесточения денежно-кредитной политики ФРС США негативно скажется на курсе доллара, что, свою очередь, позитивно повлияет на валюты развивающихся стран.

Риски:

- Одним из самых главных источников неопределенности является инфляция и то, насколько долго она будет находиться на повышенных уровнях. Если прогнозы по инфляции ошибочны, ФРС продолжит повышать ставки, что приведет к укреплению доллара и последующей рецессии.

- «Мягкие посадки» экономики (снижение экономической активности, за которым не следует рецессия) довольно редки. Погружение экономики США в рецессию, глубокая рецессия в Еврозоне и более медленный, чем ожидалось, отход Китая от политики «Нулевого COVID» несут одни из главных рисков для мировой экономики.

- Рост геополитической напряженности и волатильности цен на энергоносители приведет к замедлению экономического роста в Европе. Разделенное правительство в США увеличивает вероятность снижения потолка госдолга и сокращения государственных расходов. Рост напряжения между Китаем и США по вопросам торговли и безопасности может привести к сокращению инвестиций.

3. Чего ждут и опасаются аналитики Credit Suisse

Ссылка на их обзор Investment Outlook 2023

Прогнозы:

- Завершение цикла ужесточения денежно-кредитной политики по мере достижения инфляцией пика. И хотя ожидается, что последнее повышение ставки произойдет во втором квартале 2023 года, снижение ставки до 2024 года не предвидится.

- Экономический рост замедлится, потому что ставка достигнет «ограничивающего» уровня.

- Меры государственной поддержки по борьбе с ростом цен и увеличение расходов на оборону означают рост дефицита бюджетов. Из-за роста стоимости заимствований правительства, вероятно, начнут повышать налоги для финансирования государственных расходов.

- Мир становится многополярным, появляются новые политические сферы влияния. Ожидается, что доля мировой торговли в ВВП сократится.

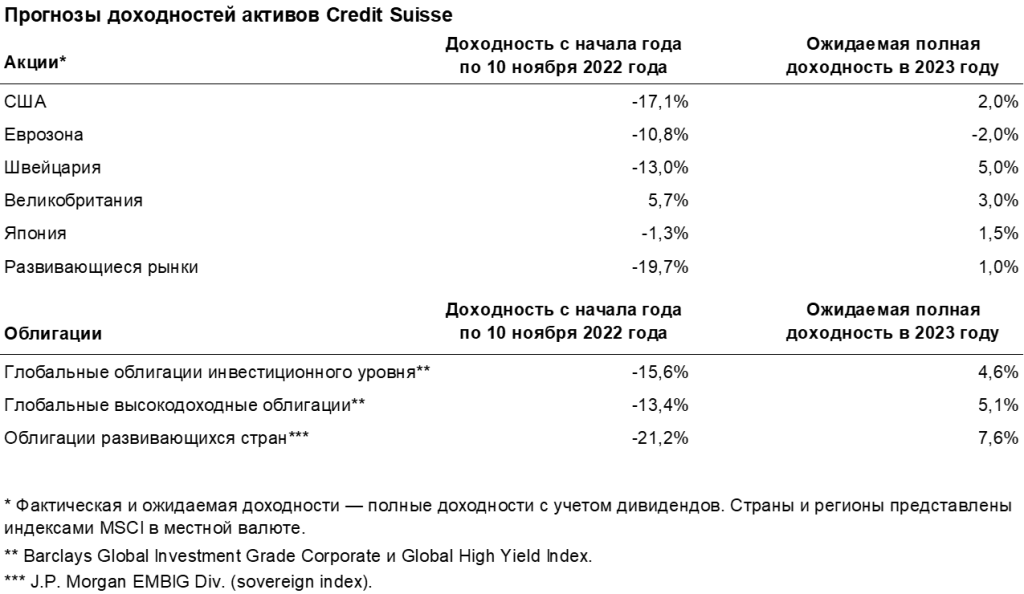

- Инвесторам стоит сосредоточиться на секторах и регионах, которые демонстрируют устойчивый рост прибыли, и способны сохранить маржинальность (такие как сектор здравоохранения или акции швейцарских компаний).

- Из-за снижения инфляции и завершения цикла ужесточения облигации выглядят перспективнее акций. Облигации развивающихся стран в твердых валютах, государственные облигации США и корпоративные облигации инвестиционного уровня выглядят особенно многообещающе.

- Снижение экономической активности и маржинальности компаний приведет к сохранению волатильности на рынках акций.

- Дифференциал процентных ставок между США и другими развитыми странами будет оказывать поддержку американскому доллару. Ожидается, что доллар подорожает относительно китайского юаня. Некоторые валюты развитых стран выглядят перепроданными (например, японская йена) и могут укрепиться к американскому доллару.

- Банк ожидает, что вложения в хедж-фонды и фонды прямых инвестиций (private equity) принесут доходность выше среднего.

- Как только исчезнет неопределенность относительно окончания цикла ужесточения ДКП, волатильность рынка облигаций снизится. Доходности государственных облигаций находятся на высоких уровнях, что предполагает более привлекательные условия размещения средств относительно акций.

Риски:

- Снижение темпов экономического роста будет оказывать негативное воздействие на прибыль компаний. На маржинальность бизнесов также будут давить рост заработных плат, повышенные цены на энергию и возросшая стоимость финансирования долга.

- Если инфляция окажется более устойчивой, мировые центральные банки будут вынуждены продолжать ястребиную политику, что негативно скажется на ценах облигаций. При таком сценарии облигации с защитой от инфляции становятся более перспективным вложением.

- Рост геополитической напряженности и риска наступления рецессии в Еврозоне окажет негативное влияние на акции европейских компаний.

- Снижение темпов роста экономической активности в Китае из-за продолжающейся политики «Нулевого COVID» негативно скажется на прибылях китайских компаний. Рост ВВП Китая в 2023 году ожидается на уровне 4,5% после 3,3% в 2022-м.

4. Чего ждут и опасаются аналитики Goldman Sachs

4. Чего ждут и опасаются аналитики Goldman SachsСсылка на их обзор Macro Outlook 2023

Прогнозы:

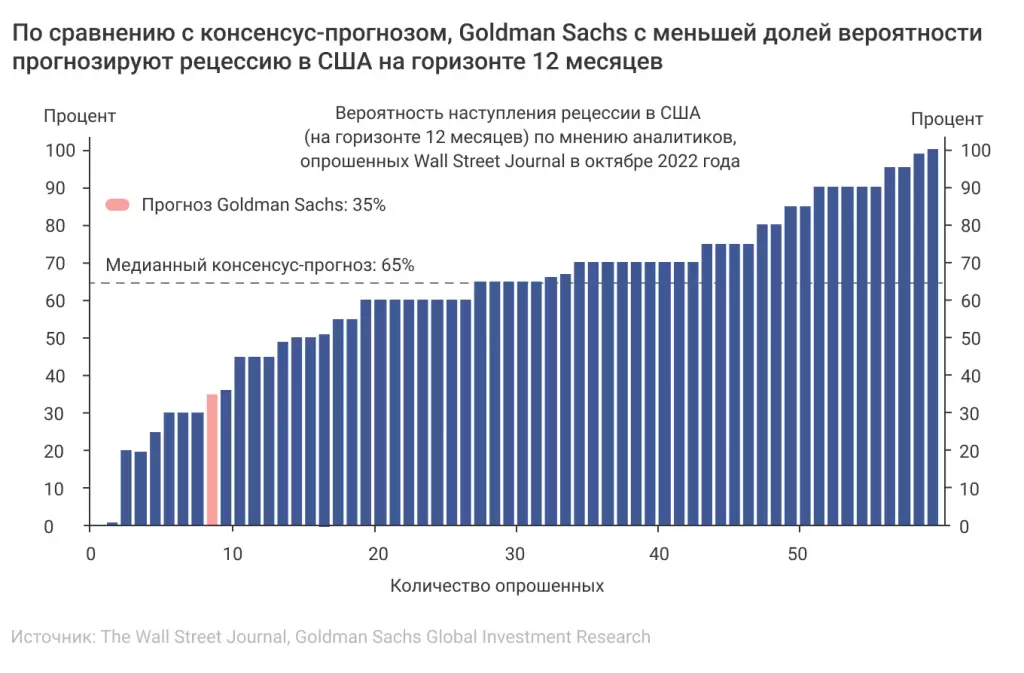

- После замедления глобального экономического роста в 2022 году рост в 2023-м также окажется скромным (прогноз — 1,8%). Экономика США достаточно устойчива и избежит рецессии, чем не сможет похвастаться Европа. Китай начнет постепенно снимать введенные ранее антиковидные ограничения.

- Европа и Великобритания уже находятся в рецессии — к этому привело снижение реальных доходов населения из-за роста цен на электроэнергию.

- Несколько центральных банков в Центральной/Восточной Европе и Латинской Америке начали повышать ставки задолго до того, как это сделали их коллеги из других стран. Хотя ни один из них пока не достиг мягкой «посадки» (soft landing), экономическая активность осталась устойчивой, а инфляция в некоторых регионах (например, в Бразилии) снижается. Центральная и Восточная Европа находится в более сложном положении из-за своей сырьевой зависимости, высокой инфляции и продолжающегося ужесточения денежно-кредитной политики ЕЦБ.

- Рецессия в Еврозоне будет умеренной, поскольку большинству стран удалось уменьшить долю импорта российского газа без необходимости сокращать или останавливать производство. По прогнозу Goldman Sachs, ЕЦБ завершит цикл повышения ставки в мае 2023 года на уровне 3%.

- В США базовая инфляция PCE снизится с 5 до 3% к концу 2023 года, безработица вырастет на 0,5 процентного пункта (п. п.). Ожидается, что ФРС повысит ставку до 5—5,25% и остановится, снижений в 2023 году не последует.

- В первом полугодии китайская экономика будет расти медленнее, чем во втором, поскольку смягчение антиковидных ограничений приведет к росту числа инфицированных и заставит правительство действовать осторожно. Из-за продолжительного спада на рынке недвижимости, а также низкого потенциала роста долгосрочный прогноз по Китаю остается сдержанным.

Риски:

- Ключевой вопрос в 2023 году: смогут ли центральные банки снизить инфляцию, не вызвав при этом [глубокой] рецессии? Если инфляция окажется более «липкой», ЦБ ничего не останется, кроме как продолжать ужесточение. Это неизбежно приведет к падению экономической активности не только в Европе, но и США.

- Если инфляция, как и ожидается, начнет снижаться, а ЦБ продолжат ужесточения, ориентируясь на запаздывающие индикаторы, то появится риск того, что ЦБ поздно среагируют на изменение ситуации и ужесточат политику слишком сильно.

- Goldman Sachs указывают также на политические и геополитические риски. Эскалация конфликтов может негативно повлиять на функционирование цепей поставок товаров, вызвав рост цен на них и ускорив рост общего уровня цен.

Ссылка на их обзор Economic and Market Outlook for 2023

Прогнозы:

- Инфляция оказалась более устойчивой и продолжает расти в большинстве стран, часто достигая многолетних максимумов. Как показал 2022 год, регуляторы принимают волатильность цен на разные классы активов и ухудшение экономических показателей как следствия борьбы с инфляцией. Ожидается, что уровень инфляции снизится благодаря нормализации структуры потребления и ужесточения денежно-кредитных политик.

- Дисбаланс спроса и предложения на рынках энергоносителей, сокращение потоков капитала, снижение объемов торговли и падение ВВП на душу населения означают, что мировая экономика вступит в рецессию в следующем году.

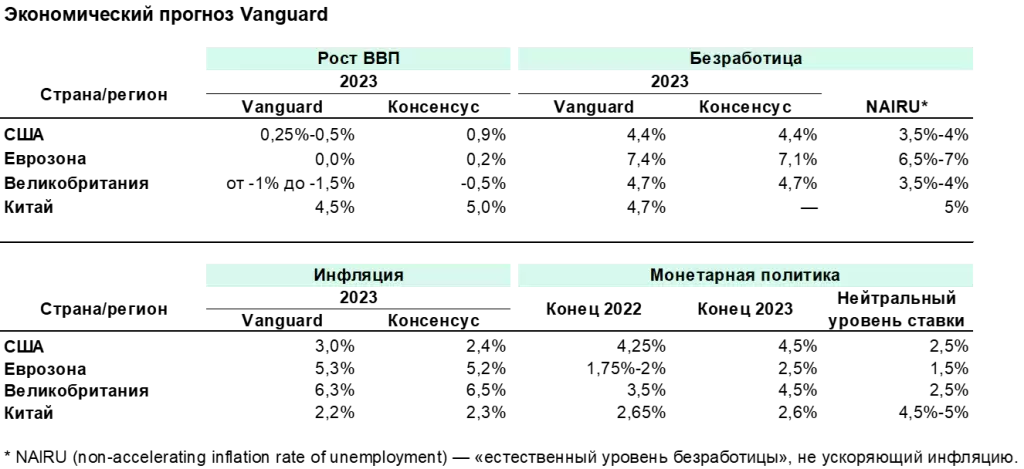

- Темпы роста ВВП в США, Еврозоне и Великобритании будут негативными или близкими к нулю, Китайская экономика покажет рост на 4,5%. Безработица вырастет, но не достигнет уровней, наблюдаемых во время рецессий 2008 и 2020 годов.

- Рост безработицы и замедление потребительского спроса будут оказывать понижательное давление на инфляцию в течение 2023 года. Не ожидается, что центральные банки в следующем году смогут привести инфляцию к целевому уровню в 2%, однако постараются достичь его в 2024 и 2025 годах.

- Хотя рост процентных ставок вызвал краткосрочное снижение цен на рынке инструментов с фиксированным доходом, высокие процентные ставки повысили ожидания по будущей доходности облигаций более чем в два раза. Прогнозируется, что доходность облигаций США составит от 4,1 до 5,1% в течение следующего десятилетия (для сравнения год назад ожидаемая доходность находилась на уровнях от 1,4 до 2,4%). Доходность мировых облигаций будет на уровне 4—5% в год на горизонте следующих десяти лет.

- Снижение цен акций компаний развивающихся стран более чем на 30% за последние 12 месяцев сделало вложения в этот класс активов перспективнее, чем год назад.

- Vanguard Capital Markets Model ® (VCMM) прогнозирует доходность рынка США на уровне от 4,7 до 6,7%, развитых стран без США — 7,2—9,2%, развивающихся стран — 7—9%. В целом ожидаемые доходности с прошлого года выросли на 2,25 п. п.

- Премия за риск у акций все еще остается положительной (1—3 п. п.), но ниже, чем в прошлом году, из-за резкого роста ожидаемой доходности облигаций.

Риски:

- Дисбаланс спроса и предложения сохраняется во многих секторах, поскольку глобальные цепочки поставок еще не до конца восстановились после пандемии COVID-19. Продолжение СВО на территории Украины угрожает вызвать очередной скачок цен на энергоносители. Монетарные и фискальные стимулы не очень эффективны в борьбе с шоками предложения.

- Растущая вероятность рецессии и снижение маржинальности бизнесов вызовет рост спредов между корпоративными и государственными облигациями.

Ссылка на их обзор The Investment Outlook for 2023

Прогнозы:

- Часть европейских стран уже находится в рецессии. В США наступление рецессии ожидается в третьем квартале 2023 года. Китайская экономика не достигнет отрицательных значений, однако темпы роста окажутся ниже средних исторических.

- Охлаждение рынка труда в США необходимо для снижения роста общего уровня цен. Базовая инфляция PCE спустится ниже 3% до конца 2023 года.

- Несмотря на двузначную инфляцию в некоторых странах Еврозоны, ожидается, что она уже достигла пика и дальше последует снижение до целевого уровня ЕЦБ в 2% в 2024 году.

- Негативное влияние главных факторов снижения экономической активности в Китае в 2022 году — приверженность политике «Нулевого COVID» и проблемы на рынке недвижимости — должно постепенно снизиться в следующем году. Однако темпы роста экономики все равно не достигнут допандемийных уровней.

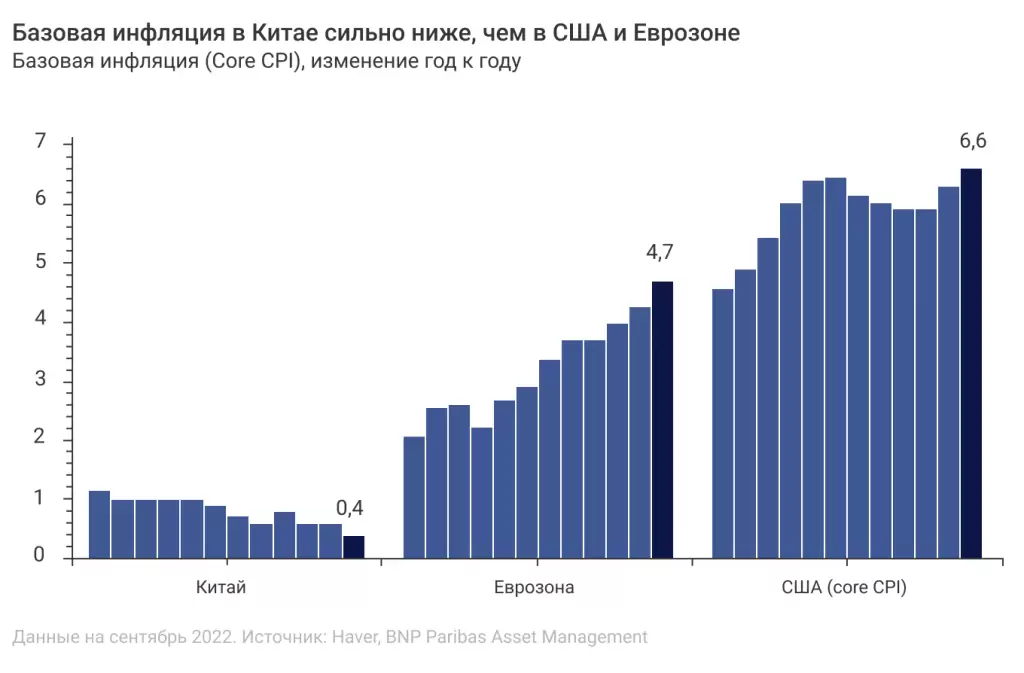

- Ключевое различие между США, Еврозоной и Китаем в том, насколько правительство в силах стимулировать экономику с помощью фискальных и монетарных мер. В то время как в США базовая инфляция достигла более 6%, а в Еврозоне — более 4%, в Китае показатель составляет лишь 0,4%, что дает Народному банку Китая большую свободу в смягчении денежно-кредитной политики для стимулирования экономики.

- Рынки закладывают ключевую ставку на «ограничивающем» уровне 5—5,5% в США и 2,25% в Европе к середине следующего года. Пауза в цикле повышения ставок окажет позитивное влияние на рисковые активы. BNP Paribas ожидают снижения ставки ФРС и не ожидают снижения ставки ЕЦБ к концу 2023 года.

- В начале 2023-го BNP Paribas прогнозируют снижение количества рабочих мест в США на 3 млн, а также продолжение ослабления рынка недвижимости. Ставки по ипотечным кредитам вырастут на 4 п. п. (относительно лета 2021 года), а количество ипотечных заявок снизится.

- По мнению аналитиков BNP Paribas, в столь хрупкой макроэкономической ситуации ожидания по корпоративным прибылям преувеличены, поэтому они нейтрально смотрят на акции в целом, осторожно на европейские акции и с бо́льшим оптимизмом на акции китайских и японских компаний.

Риски:

- Ситуацию со снижением ВВП может усугубить ряд факторов, среди которых ухудшение обстановки на финансовых рынках из-за слишком быстрого роста ключевой ставки, холодная зима в Европе и вероятное отключение электроэнергии в регионе, обострение политической напряженности между США и Китаем.

- Проблемы на рынке недвижимости в Китае могут продлиться дольше, чем ожидалось.

- Один из главных вопросов заключается в том, как скоро центральные банки приостановят повышение ключевых ставок и начнут их снижать, что положительно повлияет на приведенную стоимость денежных потоков. BNP Paribas считают, что шансы на резкий разворот денежно-кредитной политики растут довольно быстро.

- Рост геополитической напряженности может усугубить инфляционные проблемы, что впоследствии вызовет более продолжительный цикл ужесточения денежно-кредитных политик и негативно скажется на прибыльности и денежных потоках бизнесов.

- Аналитики инвестиционных компаний сходятся в прогнозах, что темпы роста мировой экономической активности и инфляции снизятся, а цикл ужесточения монетарных политик мировых центральных банков подойдет к концу в течение следующего года. Их мнения о степени снижения экономической активности в различных регионах и об уровнях ключевых ставок мировых ЦБ разнятся. Большинство ожидает, что США сумеет избежать рецессии, а экономика Еврозоны – нет. Однако стоит отметить, что глубокой рецессии в зоне евро также не ожидается.

- По мнению большинства компаний, антиковидные ограничения, замедляющие рост китайской экономики, в течение 2023 года будут постепенно сниматься.

- В целом аналитики положительно настроены на 2023 год. Рисковые активы (акции) чаще других упоминались в позитивном ключе.

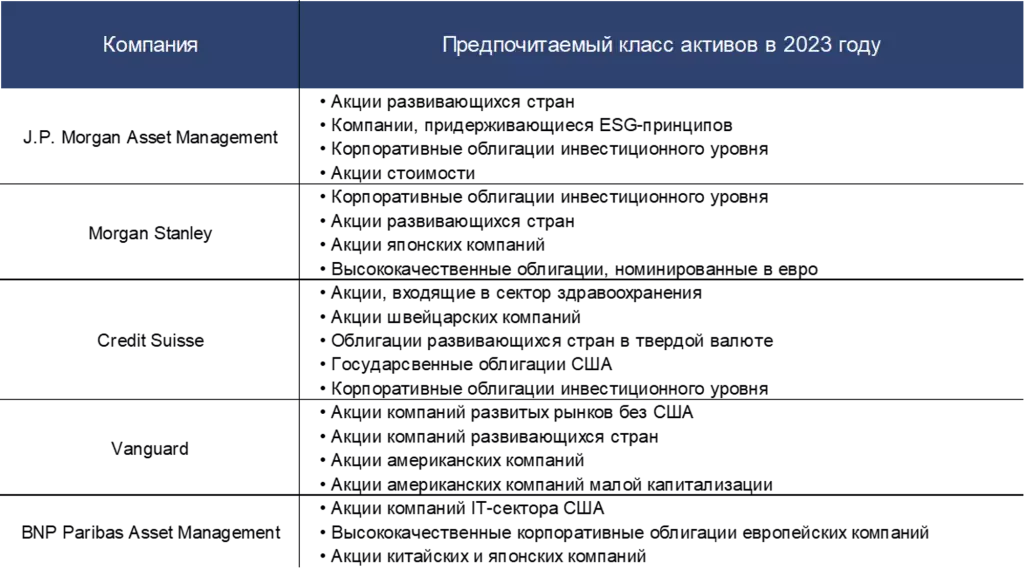

Такой же прогноз дали подписчики нашего Telegram-канала. На вопрос «Какой класс активов, на ваш взгляд, принесет наибольшую номинальную доходность в 2023 году (в USD)?» абсолютное большинство выбрало «Акции». - Многие инвестиционные компании отмечают акции развивающихся стран как один из лучших активов будущего года. Еще один класс, по доходности которого аналитики давали положительные прогнозы, — корпоративные облигации инвестиционного уровня.

Информация в тексте не является индивидуальной инвестиционной рекомендацией. Результаты инвестирования в прошлом не определяют доходы в будущем. Решение об использовании ценных бумаг и любых других финансовых инструментов пользователь принимает самостоятельно.

теги блога *FXRB*

- заработные платы

- Нигер

- ЦБ РФ

- ESG

- Finex

- finex etf

- Gold

- S&P500

- urals

- usd rub

- автомобили

- автопром РФ

- акции

- Англия

- Аргентина

- армения

- Африка

- банки

- безработица

- Бизнес

- БРИКС

- брокеры

- Википедия

- Владимир Путин

- внешняя торговля

- ВТБ

- Газ

- Газпром

- геополитика

- германия

- ГМК НорНикель

- Грузия

- Гугл

- демография

- Дмитрий Медведев

- доллар рубль

- ЕС

- заблокированные активы

- заработная плата

- золото

- Золото Gold

- ИИ

- Илон Маск

- импортозамещение

- инвестиции в недвижимость

- ипотека

- иран

- искусственный интеллект

- история

- кадры

- Капитализм

- китай

- компьютерные игры

- космос

- Кризис

- ММВБ

- мобильный пост

- НАТО

- недвижимость в РФ

- нефть

- Новатэк

- Новости

- облигации

- оффтоп

- Пакистан

- Пенсия

- Продолжительность жизни

- Россия

- Россия - США

- рубль

- РФ

- рынок труда РФ

- санкции

- санкции против России

- санкции США

- Сбербанк

- социализм

- СССР

- США

- США - Россия

- теневой флот

- торговые сигналы

- трейдинг

- Туризм в России

- Украина

- уровень жизни

- Финляндия

- форекс

- Франция

- Фриц Морген

- фьючерс mix

- царская Россия

- швейцария

- экономика

- экономика ЕС

- экономика России

- экономика США

- экономический дайджест

- электромобили

- япония