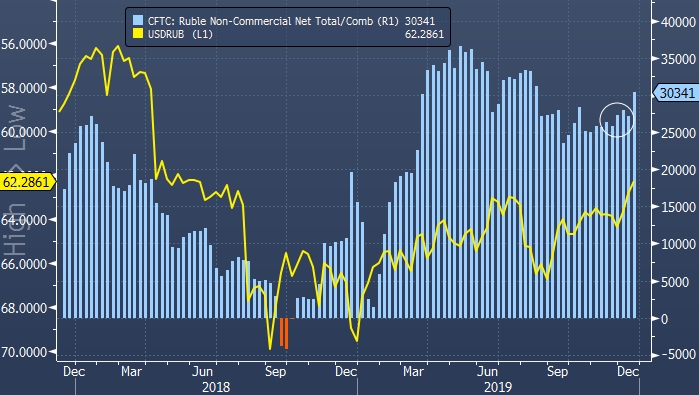

Блог им. Marek |Спекулянты в Чикаго увеличили ставку на рост рубля на 11,6% до 30341 контракта, до максимума с августа

- 23 декабря 2019, 13:13

- |

Рубль за минувшую неделю на межбанковском рынке укрепился на 0.98%.

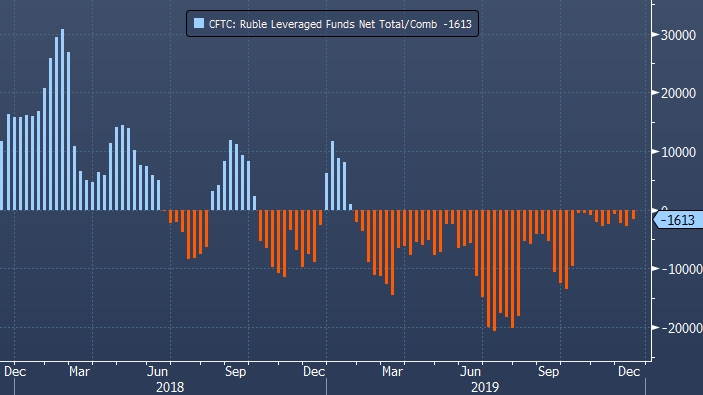

Спекулятивные ставки на рост курса рубля на Чикагской товарной бирже (CME) увеличились на 11.6% до 30341 контракта, свидетельствуют опубликованные в пятницу (20 декабря) данные Комиссии по торговле товарными фьючерсами (CFTC). Это максимальное значение показателя с середины августа. Рубль за минувшую неделю на межбанковском рынке укрепился на 0.98%.

( Читать дальше )

- комментировать

- 269

- Комментарии ( 5 )

Блог им. Marek |Шведский SEB прогнозирует падение доллара ниже 61 рубля в I квартале 2020 года

- 20 декабря 2019, 16:41

- |

Главный риск для российской валюты — возможные новые санкции США

Российский рубль по-прежнему привлекателен для покупок, утверждает валютный стратег шведского банка SEB Пер Хаммарлунд в сегодняшнем обращении к клиентам. Эксперт отмечает, что потенциал роста курса рубля в 2020 году меньше по сравнению со значительным укреплением в 2019 году, но высокие процентные ставки и сильные макроэкономические показатели указывают на то, что рубль интересен с инвестиционной точки зрения.

SEB прогнозирует укрепление рубля к доллару до 60.90 к концу I квартала 2020 года или началу следующей квартальной четверти.

Основным риском для рубля остаются потенциально возможные новые санкции США в отношении России, подчеркнул стратег.

Среди всех отслеживаемых агентством Bloomberg валют рубль с начала 2019 г. на втором месте по росту к доллару США. Украинская гривна выросла с начала года на 18.6%, а рубль укрепился на 12.3%.

www.profinance.ru/news/2019/12/20/bvrd-shvedskij-seb-prognoziruet-padenie-dollara-nizhe-61-rublya-v-i-kvartale-2020-god.html

Блог им. Marek |ЦБ РФ установил факты манипулирования на валютном рынке в 2018г трейдером Внешэкономбанка

- 05 декабря 2019, 17:58

- |

ЦБ РФ установил факты манипулирования на валютном рынке в 2018 году трейдером Внешэкономбанка и юридическим лицом — нерезидентом Fengda Trading Ltd.

05.12.2019 17:35

Банк России раскрыл схему манипулирования рынками валютных инструментов USDRUB_TOM и EURRUB_TOM. Об этом сообщатся на сайте регулятора.

Материалы проверки также направлены Банком России в правоохранительные органы.

rg.ru/2019/12/05/cb-rf-ustanovil-fakty-manipulirovaniia-na-valiutnom-rynke-v-2018-godu.html

Блог им. Marek |Минфин с 6 декабря по 14 января снизит покупку валюты на 14%

- 04 декабря 2019, 13:31

- |

Москва, 4 декабря — «Вести.Экономика». Минфин снизит покупку валюты на 14% с 6 декабря по 14 января после увеличения в ноябре на 7%, следует из сообщения министерства.

Совокупный объем средств, направляемых на покупку иностранной валюты, составит 195,5 млрд руб., или по 9,3 млрд руб. в день.

Операции будут проводиться в период с 6 декабря 2019 г. по 14 января 2020 г.

Это меньше, чем в предыдущий период покупок.

Ранее Минфин объявил, что в период с 8 ноября по 5 декабря 2019 г. ежедневный объем покупки иностранной валюты составит в эквиваленте 11,4 млрд руб., или на сумму 228,2 млрд руб.

С 7 октября по 7 ноября 2019 г. Минфин сообщил о покупке валюты на 212,7 млрд руб., или по 9,2 млрд руб. в день.

ЦБ РФ использует для этих операций сделки с инструментом USDRUB_TOM, расчеты по которым проходят на следующий торговый день.

www.vestifinance.ru/articles/129329

Блог им. Marek |Standard Chartered рассказал, чего ждать от рубля и доллара в следующем году

- 02 декабря 2019, 14:42

- |

29.11.19 11:19

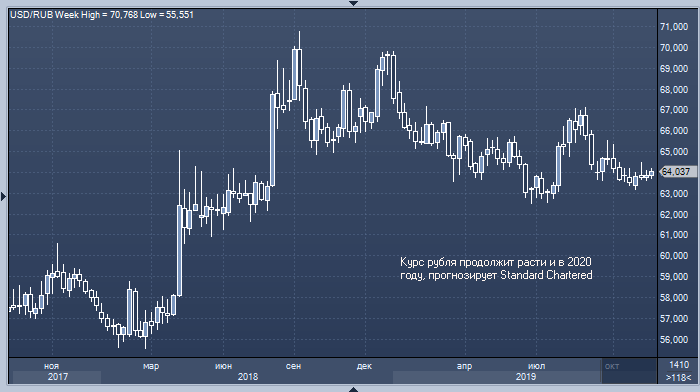

Курс доллара в следующем году умеренно снизится, а высокодоходные валюты развивающихся стран (EM) подорожают, прогнозирует Standard Chartered.

Курс доллара в следующем году умеренно снизится, и главными бенефициарами данного события окажутся высокодоходные валюты развивающихся стран (EM), сообщил в интервью агентству Bloomberg главный стратег по валютному рынку и ставкам Standard Chartered в Сингапуре Эрик Робертсен.

Учитывая крайне низкую доходность большинства активов, особенно привлекательными выглядят российский рубль, индонезийская и индийская рупии, а также южноафриканский рэнд.

Однако не все валюты EM перспективны, отмечает эксперт. Например, банку очень нравится короткая позиция в корейской воне, которая может заметно подешеветь из-за экономических проблем Южной Кореи.

«Южная Корея продолжает испытывать экономические трудности, и курс воны из-за этого снизится», — объясняет господин Робертсен.

www.profinance.ru/news/2019/11/29/bvf4-standard-chartered-rasskazal-chego-zhdat-ot-rublya-i-dollara-v-sleduyuschem-godu.html

Блог им. Marek |Уход Роснефти от доллара заставит ЦБ покупать больше евро в рамках бюджетного правила

- 15 ноября 2019, 19:03

- |

Центробанк РФ может изменить структуру покупок в рамках бюджетного правила на фоне резкого притока евро после того, как ПАО «Роснефть», на которую приходится пятая часть экспортной выручки страны, перешло на единую валюту по зарубежным контрактам.

«С изменением роли доллара в резервах и внешнеторговых расчётах логично пересмотреть и его роль в операционных механизмах — в том числе в рамках операций на валютном рынке по бюджетному правилу», — сказал Блумбергу замминистра финансов Владимир Колычев.

В пресс-службе Центробанка отказались от комментариев по операциям с резервами, в пресс-службе Роснефти не ответили на запрос Блумберг об операциях компании в евро.

Российские экспортеры обычно переводят основную часть валютной выручки в рубли. При этом, учитывая отрицательные ставки в еврозоне, хранить крупные суммы в евро нецелесообразно, а продать их на внутреннем рынке может оказаться сложнее, чем доллары.

В прошлом месяце главный исполнительный директор Роснефти Игорь Сечин объявил, что компания перевела все экспортные контракты в евро. Газпром получает за экспортируемый газ около 44% в европейской валюте.

Блог им. Marek |Schroders: рубль способен выдержать снижение ключевой ставки ЦБ РФ на 50 базисных пунктов

- 23 октября 2019, 16:35

- |

В компании уверены, что российская валюта будет превосходить конкурентов в сегменте EM.

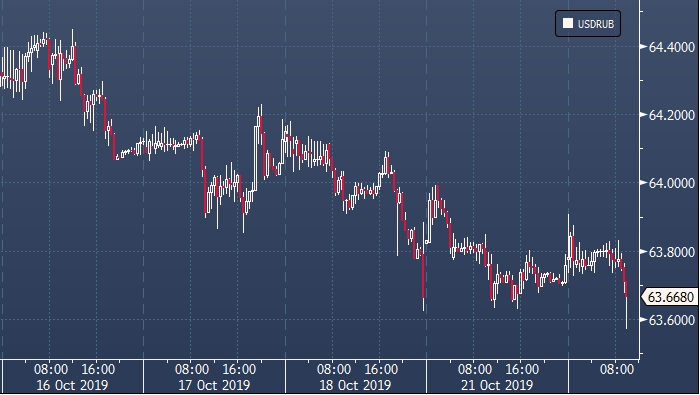

Рубль сможет выдержать даже агрессивное снижение ключевой ставки Банка России на 50 базисных пунктов, утверждает глава отдела торговли облигациями развивающихся стран компании Schroders Джеймс Баррино.

Решение Совет директоров ЦБ РФ будет принимать в предстоящую пятницу, 25 октября. Эксперт прогнозирует снижение ключевой ставки на 0.25% до 6.75% годовых. Такой же прогноз дает большинство опрошенных агентством Bloomberg экономистов.

Даже если Банк России примет решение более агрессивно смягчить денежно-кредитную политику, рублевые облигации будут расти в цене, что окажет поддержку рублю.

Баррино предполагает, что российская валюта по темпам будет превосходить своих конкурентов в сегменте Emerging Markets на фоне высокого показателя текущего счета и величины реальных процентных ставок (с поправкой на инфляцию).

( Читать дальше )

Блог им. Marek |BofA дал прогноз курса рубля, 66 руб на окончание 2019г и по ставке ЦБ РФ

- 22 августа 2019, 17:13

- |

Банк России может остановить покупки валюты в рамках бюджетного правила в случае падения рубля к минимумам 2018 года.

Если курс рубля опустится к минимумам 2018 года, ЦБР может отложить снижение ключевой ставки до конца 2019 или начала 2020 года и приостановить покупки валюты в рамках бюджетного правила, написал в сегодняшнем обзоре главный экономист BofA по России Владимир Осаковский.

Если правительство решит инвестировать средства Фонда национального благосостояния, ЦБР может только один раз понизить ставку в сентябре на 25 б.п. и остановиться. По закону расходование средств ФНБ возможно при достижении показателя 7% от ВВП. Это может произойти уже в конце 2019 года.

BofA прогнозирует курс рубля на уровне 66 рублей за доллар в конце 2019 года.

ЦБР может еще дважды понизить ставку в 2019 году и продолжить смягчение в 2020 году, согласно базовому сценарию экономиста.

www.profinance.ru/news/2019/08/22/bu4w-bofa-dal-prognoz-kursa-rublya.html

Блог им. Marek |Сбербанк: рубль свое уже отпадал

- 06 августа 2019, 14:27

- |

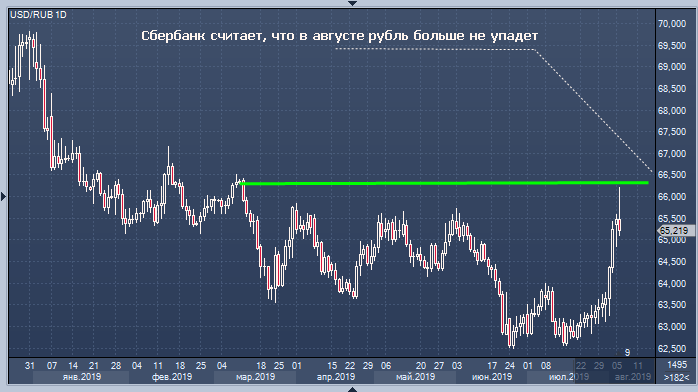

Сбербанк дал прогноз по рублю на август: самое страшное для рубля позади

Аналитики Сбербанка считают рубль недооцененным после недавнего снижения и прогнозируют его восстановление, ожидая охлаждения опасений, связанных с объявленными санкциями, а также дальнейших снижений процентной ставки ФРС США. В июле произошло повсеместное укрепление доллара, чему способствовала публикации в США более сильных, чем ожидалось, макроэкономических данных.

Однако Федрезерв разочаровал инвесторов, просигнализировав о том, что планирует меньше снижений ставки, чем полагал рынок. При этом рубль опередил большинство аналогов, потеряв к доллару лишь 0.7%. Поддержку ему оказало значительное предложение иностранной валюты со стороны экспортеров, которым предстояли крупные дивидендные выплаты, и сохранявшийся спрос нерезидентов на ОФЗ.

( Читать дальше )

Блог им. Marek |Сбербанк спрогнозировал курс рубля на второе полугодие 2019 => около 63 руб/$1

- 09 июля 2019, 21:13

- |

09.07.19 19:00

Банк пересмотрел прогноз по инфляции, он также считает, что рубль укрепится во второй половине года.

Сбербанк присоединяется к тем участниками рынка, которые под влиянием замедляющегося инфляционного тренда, понижает прогноз по инфляции на конец года. Если раньше их прогноз предполагал, что по итогам 2019 года инфляция потребительских цен составит 4.5%г/г, то теперь они прогнозируют данный макропоказатель в диапазоне от 3.8% до 4.2%. В банке пока не могут дать более точной цифры, сообщив, что смогут сделать это только после выхода данных за август и сентябрь. Как мы знаем, в эти месяцы инфляция сильно снижается под влиянием поступления на рынок нового урожая. Плодоовощная дефляция оказывает сильное давление вниз на общую инфляцию потребительских цен.

Экспертов Sberbank Investment Research, аналитического подразделения Sberbank CIB, как и многих, удивило, что в первые в современной экономической истории в июне была зафиксирована нулевая месячная инфляция. Этот результат снизил годовую инфляцию до 4.7%. Падение цен на овощи и фрукты стало главной причиной такой динамики, сообщил вчера Росстат. В Сбербанке обращают внимание на то, что аннуализированная инфляция с апреля держится ниже 4% (целевого уровня ЦБ).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс