Козлов Юрий

Johnson & Johnson: коронавирус может сделать корпорацию сильнее

- 14 апреля 2020, 21:53

- |

🔬💊 Прежде чем мы перейдём к нашему следующему герою на американском рынке акций, давайте вспомним: кого в США принято называть дивидендными аристократами? Постепенно этот термин становится неким собирательным и даже некоторые российские акции с высоким уровнем корпоративного управления порой хочется из уважения к ним назвать именно так, однако по американским меркам дивидендными аристократами принято считать эмитенты, которые как минимум последние 25 лет входят в индекс S&P 500 и ежегодно повышают дивиденды.

Об одном таком дивидендном аристократе пойдёт речь сейчас: знакомьтесь, крупнейшая в мире корпорация в сегменте здравоохранения Johnson & Johnson, начавшая свою историю более 120 лет назад (ещё в конце XIX века) и подарившая миру такие изобретения, как:

👉медицинская аптечка

👉 детская присыпка

👉 зубная нить

👉 жидкость для полоскания полости рта

👉 бактерицидный пластырь

👉 женские прокладки

👉 и многое-многое другое….

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Магнит дивидендами не расстроил

- 13 апреля 2020, 11:28

- |

На дивидендные выплаты в общей сложности в 2019 году Магнит потратит 31 млрд рублей, и это при чистой прибыли за этот период в размере 17,1 млрд! Казалось бы – непозволительная роскошь? Однако, с учётом отсутствия у компании внятной дивидендной политики, это совершенно нормально.

К тому же, к заёмным средствам для выплаты дивидендов Магниту прибегать не потребуется: если попытаться посчитать значение свободного денежного потока за последние пару лет, то в 2018 и 2019 гг. FCF оценивался на уровне 35,5 и 31,1 млрд рублей соответственно, что невольно наводит на мысль, что именно на этот показатель ориентируется менеджмент при расчёте размера выплат. Поэтому я не удивлюсь, если в новой див.политике мы увидим привязку к этому показателю.

( Читать дальше )

ФСК ЕЭС: стабильность дивидендов вопросов не вызывает!

- 10 апреля 2020, 23:11

- |

дивидендов вопросов не вызывает!" /> ФСК ЕЭС сдержала слово, рекомендовав своим акционерам по итогам 2019 года суммарные дивиденды «на уровне не ниже прошлогодних».

дивидендов вопросов не вызывает!" /> ФСК ЕЭС сдержала слово, рекомендовав своим акционерам по итогам 2019 года суммарные дивиденды «на уровне не ниже прошлогодних».Эту фразу я процитировал из состоявшегося в декабре собрания ФСК ЕЭС с инвесторами и банковскими аналитиками, когда озвучены были только промежуточные дивиденды за 9 месяцев 2019 года (0,0088 руб. на акцию), а потому прибавляем сюда финальные дивы в размере 0,0095 руб. и получаем в общей сложности 0,0183 руб. на одну акцию и ДД около 9,4%:

( Читать дальше )

Сургутнефтегаз: отчёт за 2019 год забываем, думаем о 2020

- 06 апреля 2020, 23:35

- |

Источник

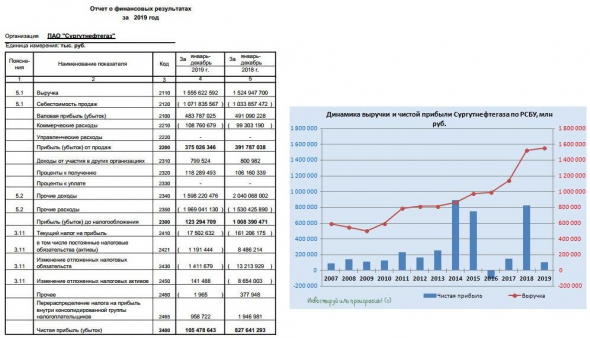

Сургутнефтегаз опубликовал сегодня бухгалтерскую отчётность по РСБУ за 2019 год, к которой традиционно приковано повышенное внимание акционеров прежде всего привилегированных бумаг компании, ввиду действующей дивидендной политики, ориентирующейся именно на этот тип отчётности.

Минувший год в этом смысле оказался, мягко говоря, не самым щедрым на дивиденды, что было вполне ожидаемо, на фоне планомерного укрепления российской валюты по отношению к доллару. Из-за чего переоценка небезызвестной долларовой кубышки, вокруг которой уже ходит множество самых разнообразных легенд и слухов, оказалась глубоко отрицательной с результатом минус 371 млрд рублей (ещё более глубокая переоценка была разве что по итогам 2016 года).

Кстати говоря, стоимость этой самой долларовой кубышки в рублёвом эквиваленте на конец прошлого года оценивалась на уровне 2,977 трлн рублей, а проценты за её владение по итогам 2019 года принесли в копилку компании рекордные 118,3 млрд рублей, что вполне логично, учитывая планомерный рост и самой кубышки год от года. Хотя большой вклад в итоговый результат эта статья доходов пока принести не в состоянии.

( Читать дальше )

Татнефть: а есть ли дивидендная интрига?

- 04 апреля 2020, 12:43

- |

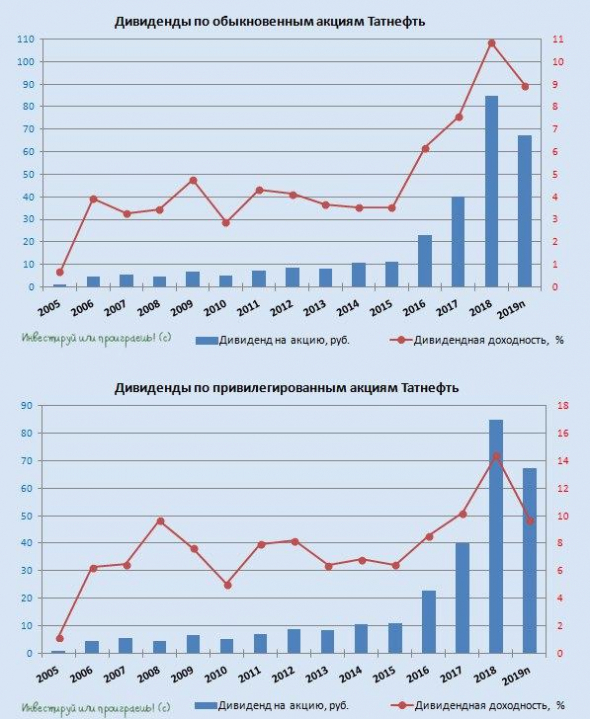

Так уж получилось, что новостной фон по Татнефти на минувшей неделе оказался весьма насыщенным: сначала мы обсудили бухгалтерские результаты деятельности компании за 2019 год, затем были опубликованы уже финансовые показатели по МСФО, на основании чего я сделал предположение, что финальные дивиденды в лучшем случае могут составить 2,6 руб. на оба типа акций (из расчёта ставшей традиционной нормы выплат в размере 100% от ЧП по РСБУ), а совокупный дивиденд за 2019 год в этом случае будет равен 67,07 руб:

Однако после состоявшейся в пятницу телеконференции для инвесторов я вдруг понял, что озвученный выше сценарий – не самый оптимистичный, а скорее базовый. Помощник генерального директора Татнефти по корпоративным финансам Василий Мозговой сообщил, что «в настоящее время мы работаем над рекомендацией по дивидендам, которая будет рассмотрена в конце апреля, и рассматриваем разные варианты, среди которых – сохранение выплат за 2019 год на уровне 2018 года, но это не единственный вариант».

( Читать дальше )

Покупку каких российских акций вы упустили в марте?

- 31 марта 2020, 11:01

- |

👉 Попытаюсь перечислить ниже акции российских компаний, которые многие из вас, возможно, побоялись купить на распродаже в середине марта текущего года. А зря!

МТС: рост на 18,7% с 19 марта. Вся страна ушла на карантин, и участники рынка вдруг осознали, что домашний интернет и ТВ нынче как никогда в тренде, а резкий рост спроса на телеком-услуги лишь дополнительно подтверждают этот тезис. Ну не может такая прекрасная и финансово устойчивая компания, как МТС, приносить двузначную ДД своим акционерам! Именно поэтому переоценка сейчас и происходит.

Фосагро: рост на 23,1% с 16 марта. Компания с одними из самых низких издержек в мировой отрасли, на фоне роста цен на фосфорные удобрения в последние месяцы и веры топ-менеджмента в светлое будущее, подкрепляемой увеличением доли акций компании во время бурных распродаж, вновь оказалась на радарах инвесторов. Дополнительным драйвером является также ослабление рубля, которое вполне возможно ещё не завершено.

( Читать дальше )

АЛРОСА: покупать нельзя продавать

- 29 марта 2020, 13:19

- |

💍 АЛРОСА – противоречивая инвестиционная идея в текущих обстоятельствах, однако когда я вижу ценник 50+ рублей за акцию, интуиция подсказывает мне, что покупки на текущих уровнях, пожалуй, всё же оправданы. Разумеется, с длинным инвестиционным горизонтом.

Не успел рассеяться дым от разгоревшегося прошлогоднего кризиса спроса на мировом алмазно-бриллиантовом рынке, главной причиной которого стало ограничение закупок алмазов индийскими огранщиками, из-за избыточного предложения и проблем с финансированием, как отрасль в самом начале 2020 года поджидал другой, не менее болезненный удар в виде коронавируса.

В середине марта стало известно о закрытии с 16 марта 2020 года всех четырёх алмазных бирж в торговых центрах Антверпена, до дальнейшего уведомления. После чего индийской алмазной отрасли, 50% огранки которой именно через Антверпен доставляется в разные части мира, ничего не оставалось, кроме как днём позже также сообщить о своём вынужденном закрытии. Круг замкнулся.

( Читать дальше )

Татнефть: "жирные времена" закончились

- 28 марта 2020, 14:03

- |

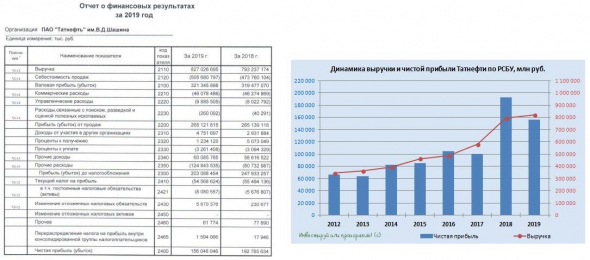

Татнефть представила бухгалтерскую отчётность по РСБУ за 2019 год:

✅ По итогам минувшего года выручка компании снизилась на 4,3% до 827 млрд рублей, прибыль от продаж осталась на том же уровне 265 млрд рублей (о чём компания предварительно сообщала ещё в январе), а чистая прибыль составила 156 млрд рублей, что оказалось почти на 20% меньше, чем в 2018 году. Инцидент с загрязнением нефтепровода «Дружба» в середине 2019 года, вкупе со снижением средних цен на чёрное золото примерно на 6% (в рублёвом выражении), стали главными факторами давления на основные финансовые показатели компании.

✅ Татнефть ожидает, что длительная фаза низких цен на нефть, вызванная развалом сделки ОПЕК+ и эпидемией коронавируса, может крайне негативно отразиться на выручке и других финансовых показателях компании, говорится в отчёте компании. Собственно, несколько дней назад я вам предлагал в своём телеграм-канале почитать пугающие прогнозы о том, что при нынешних котировках на нефть чистая прибыль Татнефти может обнулиться, а республиканский бюджет потерять около трети своих доходов.

( Читать дальше )

Подводим итоги 2019 года: электрогенерация

- 19 марта 2020, 23:27

- |

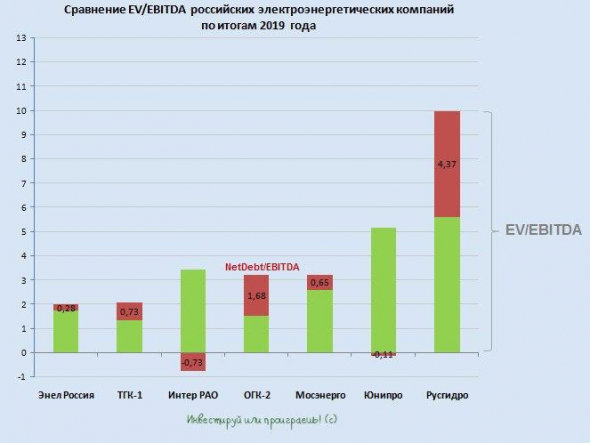

Я понимаю, что адекватно воспринимать фундаментальный анализ и смотреть на финансовые мультипликаторы сейчас способны очень не многие. Но традициям изменять нельзя, и несмотря ни на что обновлять наши любимые сравнительные диаграммы нужно!

1⃣ Начнём традиционно с сектора электрогенерации, где в лидеры по текущей рыночной недооценённости нежданно-негаданно вырвалась Энел Россия, акции которой упали за последние недели не так сильно, как у других представителей этого сектора. В том числе, благодаря зафиксированному на три года размеру дивидендов в размере 8 коп. на бумагу. Правда, в своих расчётах я скорректировал значение показателя EBITDA на обесценение активов проданной в прошлом году Рефтинской ГРЭС, но эта цифра будет более информативной и показательной, за вычетом разовых списаний.

2⃣ На второй строчке по мультипликатору EV/EBITDA (также со значением около 2х) расположилась ТГК-1. И это неудивительно, если учесть, что компания меньше чем за месяц растеряла половину своей капитализации (как же вовремя я её продал в начале марта!). Были бы сейчас лишние деньги – с удовольствием бы пристроил часть из них в акции ТГК-1 по текущим 0,8 коп.

( Читать дальше )

Юнипро: див.доходность растёт как на дрожжах

- 14 марта 2020, 20:50

- |

Источник

Ещё одной из главных загадок последних недель для меня являются акции Юнипро. Акции компании на всех этих панических распродажах опустились в район 2,5 руб. за одну бумагу, в то время как всего месяц тому назад торговались выше 3 рублей.

Пытаясь предположить самый негативный сценарий для компании, мне на ум приходит разве что очередной сдвиг вправо по срокам ввода в эксплуатацию третьего энергоблока Берёзовской ГРЭС (актуальная дата на текущий момент – III кв. 2020 года), причём совершенно не важно по каким причинам: будь то повышенные технологические сложности, недостаточная численность высококвалифицированного персонала или просто временный уход всей ремонтной группы на карантин (такой сценарий тоже допускаю, ежели вирус пролезет и туда).

Ну хорошо, перенесут ввод энергоблока на IV квартал, да даже на I квартал 2021 года — в любом случае рано или поздно это неминуемо состоится, и тогда EBITDA прирастёт дополнительными 18-19 млрд рублей в год, что станет основным источником запланированных повышенных выплат компании.

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- РЖД

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Энел Россия

- Эталон

- Юнипро

- Яндекс