Блог им. Kitten |Сегодня в программе

- 01 декабря 2022, 14:29

- |

Вчерашнее выступление Пауэлла было более голубиным, нежели в ходе пресс-конференции после ноябрьского заседания, и привело к росту аппетита к риску на фоне падения доллара.

Пауэлл повторил риторику о том, что ФРС продолжит повышать ставки и потолок их будет выше, нежели предполагалось в сентябрьских прогнозах, но темпы повышения ставок должны замедлиться с декабрьского заседания, т.к. ФРС не хочет обрушить экономику, более медленный темп повышения ставок позволит ФРС отслеживать влияние ужесточения политики на экономику, которое происходит с временным лагом.

В ходе ноябрьской пресс-конференции Пауэлл заявлял, что рецессия не страшна, главное — вернуть контроль над инфляцией, поэтому изменение риторики было существенным.

Тем не менее, общее послание Джея было неизменным: ФРС нужно убить спрос, снизить предложение на рынке труда для возвращения инфляции к цели.

При этом Пауэлл заявил, что для достижения цели нужен ежемесячный рост количества новых рабочих мест на 100К, что значительно меняет понимание слабого нонфарма, в этом свете вчерашний отчет ADP уже не является провальным.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. Kitten |Сегодня в программе

- 30 ноября 2022, 15:00

- |

ОПЕК+вне ОПЕК проведет заседание 4 декабря в виртуальном режиме, заседание комитета JTC отменено, согласно инсайдам, подтвержденном действиями ОПЕК+, добыча нефти останется неизменной.

Китай точечно смягчает правила карантина после массовых протестов, но рынки скептически относятся к локальным мерам, ибо правительство Китая пока не готово отказаться от политики нулевого Ковид в целом, а экономические отчеты Китая говорят об ускорении темпов замедления экономики.

Сегодня внимание участников рынка будет сфокусировано на экономических отчетах США и выступлении главы ФРС Пауэлла в 21.30мск.

В большом блоке данных США сегодня первостепенное значение будут иметь отчеты ADP в 16.15мск и вакансии JOLTs в 18.00мск.

Отчет ADP после изменения методологии более четко предсказывает официальные данные, в связи с чем реакция рынка может быть сильной при значительном отклонении от прогноза, следует ожидать прямую корреляцию с действиями ФРС, т.е. слабый ADP приведет к росту аппетита к риску на фоне падения доллара, сильный отчет к уходу от риска на фоне роста доллара.

( Читать дальше )

Блог им. Kitten |Промежуточные выводы

- 25 ноября 2022, 00:43

- |

— Нефть.

Потолок цен на нефть РФ до сих пор не оглашен, ибо страны ЕС не могут найти консенсус, Польша, Литва и Эстония хотят потолок на уровне 30 долларов за баррель, Греция не хочет обсуждать цену ниже 70 долларов за баррель.

Переговоры стран ЕС продолжатся завтра и могут затянуться дольше по сообщениям источников, но Байден выразил уверенность в том, что соглашение будет достигнуто.

РФ смягчила свою позицию, заявив, что потолок цен на нефть на уровне 65-70 долларов за баррель ничего не изменит, ибо соответствует текущей цене нефти Urals, риторика Пескова предполагает, что РФ может не вводить ограничения на продажу нефти странам, присоединившимся к соглашению G7, или снижать добычу нефти.

Тем не менее, ситуация станет более интереснее при изменении котировок нефти на рынках и последующей корректировки потолка цен на нефть РФ, особенно в случае роста цен на нефть, ибо корректировка потолка на нефть РФ может происходить с временным лагом согласно заявлению минфина США.

По ВА логичнее уход нефти на перелоу недели перед разворотом вверх как минимум на старшую коррекцию, но для этого нужен дополнительный негатив, ибо ближе к 70 долларам нефть подбирают в расчете на начало выкупом нефти министерством энергетики США для пополнения стратегических запасов.

В ближайшее время, при установлении потолка цен на нефть в диапазоне 65-70 долларов за баррель, ключевым драйвером для движения нефти станет решение ОПЕК+ 4 декабря, а также доказательства наличия или отсутствия рецессии в США.

( Читать дальше )

Блог им. Kitten |Сегодня в программе

- 23 ноября 2022, 15:52

- |

Кроме того, ЕС скорректирует план в сторону смягчения, добавив 45-дневный переход к введению ограничения для нефти РФ, загруженной до 5 декабря, и ограничив штрафные санкции для судов, перевозящих нефть РФ, 90-дневным периодом.

В целом, внимание участников рынка переключится на решение ОПЕК+вне ОПЕК 4 декабря и экономические отчеты, которые дадут понимание о глубине и длительности предстоящей рецессии.

Вчера WSJ подтвердила наличие дискуссии ОПЕК+вне ОПЕК о возможном увеличении добычи нефти, назвав раннее опровержение данного факта министром нефти Саудовской Аравии нежеланием нанести вред РФ до принятия решения G7 по потолку цен на российскую нефть.

Сегодняшним день фактически станет днем фиксирование прибыли недели, ибо крупные инвесторы США уйдут в отдых до понедельника в связи с завтрашним Днем Благодарения.

( Читать дальше )

Блог им. Kitten |Вводная на открытие недели

- 21 ноября 2022, 00:07

- |

Предстоящая неделя будет короткой из-за Дня Благодарения в США в четверг, что приведет к раннему закрытию долгового и фондового рынков США в четверг и пятницу, а по сути будет означать отсутствие ликвидности со стороны США в четверг и пятницу, ибо крупные инвесторы уйдут на длительные выходные с фиксированием прибыли недели в среду.

Как правило, низкая ликвидность на рынках, связанная с отсутствием США, приводит к узкому флэту на валютных рынках, но в редких случаях, при появлении важных внеплановых новостей, реакция на валютном рынке может быть чрезмерной, ибо участники рынка не имеют иной возможности хеджирования своих позиций чем-то, кроме валют, что дает возможность открытия выгодных позиций в противоход к образовавшемуся краткосрочному тренду.

Исторически валюты почти всегда торгуются в узком флэте на сессии США в День Благодарения в четверг, в пятницу волатильность может вырасти.

В связи с выходными в четверг и пятницу все данные США за эти дни будут опубликованы в среду, это дюраблы, PMI за ноябрь в первом чтении, отчет по настроениям потребителей по версии Мичигана, недельные заявки по безработице и прочее, что явно не даст однородную и понятную реакцию, ибо логично ожидать отчеты смешанными.

Весьма вероятно, что ликвидность исчезнет с рынков до публикации протокола ФРС от заседания 2 ноября, но протокол представляет интерес с точки зрения сравнения голубиного сопроводительного заявления ФРС и последующей ястребиной пресс-коференции Пауэлла.

Более вероятно, что протокол будет менее ястребиным, нежели риторика Пауэлла, хотя члены ФРС на фоне принятия решения о замедлении темпов повышения ставок могут отметить, что потолок ставок может быть пересмотрен на повышение.

Но, в любом случае, протокол ФРС уже устарел после публикации ряда отчетов США, которых выйдет ещё больше перед заседанием ФРС 14 декабря, не говоря о том, что мысли трейдеров уже сфокусированы на анонсированном в пятницу выступлении Пауэлла 30 ноября.

Тем не менее, логично открытие недели на аппетит к риску после субботнего заявления члена ФРС Бостика о том, что ФРС предстоит повышение ставок на 0,75%-1,0% перед окончанием цикла повышения ставок или, как минимум, перед взятием паузы, что гораздо ниже текущих рыночных ожиданий.

Для евро ключевым отчетом станут PMI Еврозоны с публикацией в среду, также стоит обратить внимание на индекс Германии IFO в четверг.

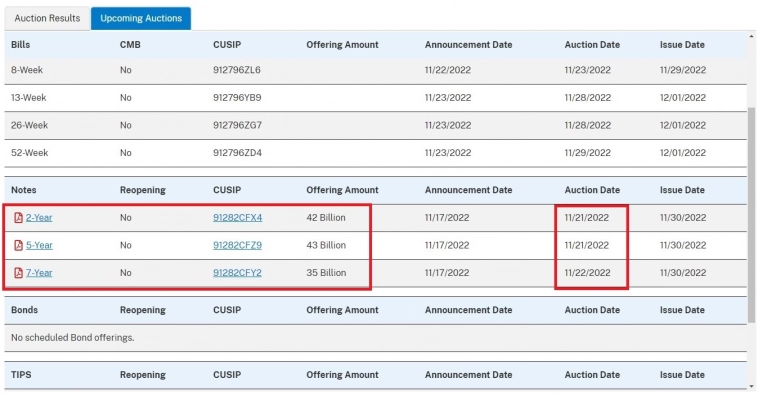

Минфин США проведет два аукциона в понедельник и один во вторник:

( Читать дальше )

Блог им. Kitten |Пятничный поцелуй

- 19 ноября 2022, 01:49

- |

Уходящая неделя была пустой по важным ФА-событиям, главным отчетом были розничные продажи в США с учетом, что именно личное потребление является основной силой роста ВВП США, а политика ФРС может снизить инфляцию только через снижение спроса.

Розничные продажи в США в октябре превысили ожидания, но при этом личные сбережения, стремительный рост которых отчасти стал причиной повышенного спроса после Ковид, снизились до минимума цикла в то время, как спрос на кредиты вырос до максимума с 2000 года, из чего можно сделать вывод, что личное потребление в США резко упадет после Рождества.

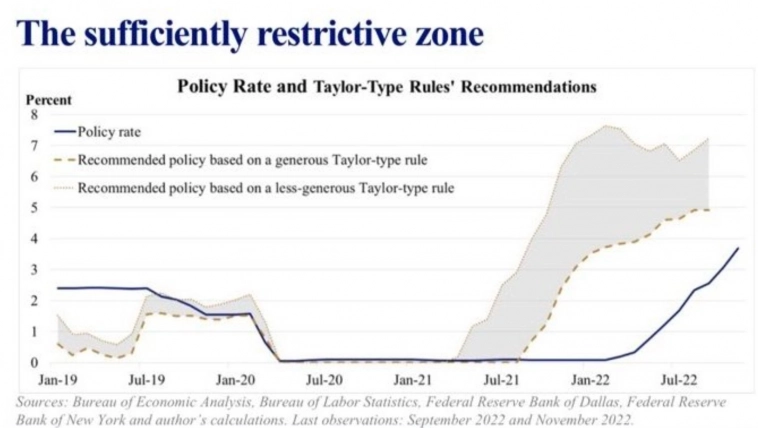

Отчёт по розничным продажам не оказал сильного влияния на рынки, т.к. участники рынка радовались подтверждению достижения инфляцией CPI и PPI в США пика на фоне изменения риторики ФРС в голубиную сторону, но выступление члена ФРС Булларда привело уходу от риска на фоне роста доллара, ибо он заявил, что текущие ставки ФРС согласно правилу Тейлора должны находится в диапазоне 5,0%-7,0%:

( Читать дальше )

Блог им. Kitten |Сегодня в программе

- 18 ноября 2022, 15:00

- |

Производственный индекс ФРБ Филадельфии за ноябрь продолжил падение в полугодичной серии, что указывает на сильное замедление промышленности США и приближающуюся рецессию.

Компонента цен снизилась незначительно, но падение цен в секторе промышленности было сильным в последние несколько месяцев и замедление темпов снижения не является негативом.

Больше всего удивило падение занятости в ноябре до 7,1 против 28,5 ранее, что говорит о грядущих проблемах на рынке труда США после Рождества.

В целом, вчерашний блок вторичных данных США был на поддержание аппетита к риску с учетом понимания стремления ФРС охладить рынок труда для завершения цикла ужесточения политики.

Но выступление члена ФРС Булларда стало негативным сюрпризом для инвесторов, т.к. он указал на необходимость повышения ставок в диапазон 5,0%-7,0%, сославшись на правило Тейлора, которое ФРС несколько лет отправила в чулан за ненадобностью по причине несоответствия.

( Читать дальше )

Блог им. Kitten |Сегодня в программе

- 17 ноября 2022, 15:47

- |

Минфин Британии Хант представил среднесрочный бюджет, повышение налогов и снижение расходов принесут в бюджет около 55 млрд фунтов.

Хант заявил, что экономика Британии находится в рецессии, падение ВВП Британии в 2023 году ожидается на -1,4%гг, но потом экономика вернется к долгосрочному росту.

В текущем финансовом году минфин Британии планирует продать ГКО на 169,5 млрд фунтов против 185 млрд фунтов прогноза.

Изначально долговой рынок Британии отреагировал падением, ибо меры экономии соответствовали ожиданиям в то время как рынки рассчитывали на какой-то позитивный сюрприз, но меньший объем заимствований привел к росту ГКО Британии в конце выступления Ханта, хотя доходности остались на уровнях выше, нежели до оглашения бюджета.

Фунт остался во флэте, ибо пересмотр прогнозов по росту ВВП Британии на понижение, а прогноза по инфляции на повышение не дал повода для радости, а колебания на долговом рынке Британии не способствовали росту фунта.

( Читать дальше )

Блог им. Kitten |Сегодня в программе

- 16 ноября 2022, 15:39

- |

Снижение страхов в отношении возможного начала Третьей Мировой войны из-за вчерашнего инцидента на территории Польши стабилизировало рынки, но возвращения аппетита к риску пока не наблюдается, хотя логично ждать ещё одну волну роста на фондовом рынке США по окончании текущей коррекции в качестве рождественского ралли.

Трамп подал заявку на участие в президентской гонке 2024 года, но шансы его низки, ибо как его бывшие соратники, так и другие лидеры республиканской партии прямо называют политику Трампа «вчерашним днем».

Сегодня внимание участников рынков будет сфокусировано на отчете по розничным продажам США с публикацией в 16.30мск.

Реакция на этот отчет неоднозначна, в свете высказываний некоторых членов ФРС о росте шансов чрезмерного ужесточения политики логична формула «плохие данные — аппетит к риску, хорошие данные — уход от риска», т.к. ФРС может повлиять на инфляцию только через спрос и провальный отчет скажет о том, что миссия ФРС выполнена.

( Читать дальше )

Блог им. Kitten |Вводная к открытию недели

- 14 ноября 2022, 01:30

- |

На выходных стало ясно, что демократы получат как минимум 50 мест в Сенате, что вместе с голосом вице-президента США Харрис сохраняет для Байдена возможность назначения судей, чиновников, членов ФРС и т.д. без необходимости достижения компромисса с республиканцами.

Но итог второго тура в Джорджии 6 декабря имеет значение, если демократы получат 51 голос в Сенате – то комитеты будут распределены в их пользу, а важность голосов Манчина и Синема перестанет быть острой, при сохранении голосов 50 на 50 ситуация останется неизменной.

Тем не менее, не думаю, что сие имеет большое значение для рынков, в основном разделенный Конгресс уже учтен в ожиданиях.

Неделя предстоит спокойной по ожидаемым событиям.

Саммит лидеров G20 14-16 ноября важен для аппетита к риску в части переговоров США и Китая.

Также влияние на аппетит к риску окажет блок данных Китая утром вторника.

Главным экономическим отчетом недели станут розничные продажи США в среду, их влияние на рынок спорно при заявлении Пауэлла продолжать повышение ставок даже при рецессии, ибо «рецессию потом можно вылечить, а инфляцию нужно вернуть к цели».

Тем не менее, с учетом высказываний других членов ФРС, особенно Коллинз, о рисках чрезмерного ужесточения политики логичен подход «плохая розница – на аппетит к риску, хорошая розница – на уход от риска», ибо политика ФРС по инфляции направлена на снижение спроса, а убитый спрос скажет о достижении цели ФРС.

Тем не менее, при любых розничных продажах логичен лишь коррект на уход от риска, ибо предыдущие главные отчеты США были в пользу рождественского ралли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс