Блог им. Killer_FX |Газпром снова в тренде

- 30 мая 2021, 00:03

- |

Благодаря росту европейских цен на газ Газпром вновь претендует на роль фаворита этого года👇

Рекордные экспортные цены: в I квартале Газпром отправлял газ на экспорт в среднем по 13.7 т.р./тыс.куб.м. что близко к историческому рекорду IV квартала 2014г. (14.2 т.р./тыс.куб.м.).

Европейские цены на газ вблизи трехлетних максимумов: спотовые цены на голландском хабе TTF выросли до 22 т.р./тыс.куб.м.

Корреляция биржевых и экспортных цен Газпрома усиливается: около 87% европейских поставок Газпрома привязано к спотовым ценам на газ и форвардным контрактам сроком до 12 мес.

💡Сейчас некторые инвест.дома ставят таргеты по акциям Газпрома выше 300р. и пророчат более 30р. дивидендов(>700 млрд.р.) по итогам 21г., что выглядит реально, но пока довольно оптимистично относительно собственных ожиданий Газпрома по выручке(7.35 трлн.р.) и Ebitda(1.6 трлн.р.) на этот год.

Сценарий 20р. дивидендов и цена акций до 300р. смотрится пока более реалистично, но очень многое будет зависеть от динамики цен на газ.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Блог им. Killer_FX |Хорошие рекомендации по управлению риском начинающим инвесторам

- 21 марта 2021, 12:14

- |

📝Базовое управление рисками

Каждый инвестор, приходящий на фондовый рынок, должен осознавать и понимать одну простую вещь – невозможно получить большую доходность не рискуя. Чем выше доходность, которую хочет получить инвестор, тем больше рисков он должен быть готов взять на себя. Но риском можно и нужно управлять. В интернете можно найти довольно много информации по управлению рисками. В этом посте хочу написать о нескольких базовых вещах, которые помогут сохранить ваш капитал.

1️⃣Портфель должен быть диверсифицированным

Это значит, что портфель должен состоять минимум из 12–15 бумаг различных компаний, причем из разных секторов экономики. Еще лучше, если эмитенты будут из разных стран (Россия, США, Китай).

Если нет возможности уделять много времени изучению и анализу рынков, можно заниматься пассивным инвестированием в индексы или фонды.

2️⃣Не использовать заемные средства для инвестирования

Крайне не рекомендую брать кредиты или занимать деньги для инвестирования. И тем более инвестировать и спекулировать с «плечами». Появляется большая вероятность того, что потеряете весь капитал и останетесь должны брокеру.

( Читать дальше )

Блог им. Killer_FX |Аэрофлот: выручка и прибыль, как в казино

- 21 марта 2021, 01:53

- |

По итогам 2020г. в силу всем известных причин выручка группы снизилась на 55%, а убыток составил рекордные 123 млрд.р.

Глядя на график ниже👇 создается впечатление, что потенциальное восстановление выручки аэрофлота совершенно не гарантирует наличие прибыли, что подтверждается математически: историческая корреляция годовой выручки и прибыли аэрофлота с 2011г. является отрицательной и составляет -5%

💡Получается, что исторический размер прибыли(дивидендов) в Аэрофлоте абсолютно рандомная величина которая не зависит от выручки и даже формально отрицательно коррелирует с ней)

Блог им. Killer_FX |Анализ отчета Московской биржи за 3-й квартал

- 11 ноября 2020, 09:50

- |

МосБиржа – основная биржа на российском рынке и единственная в России, чьи акции можно купить на фондовом рынке.

👉На Московской бирже торгуются:

▪️на фондовом рынке – акции, облигации, производные инструменты;

▪️на валютном рынке – широкий спектр валютных пар, кроме того, заключаются валютные своп-сделки;

▪️на товарном – фьючерсы на товары.

МосБиржа является практически монополистом в своем секторе.

Основными акционерами МосБиржи являются финансовые организации: Банк России (12%), Сбербанк (10%), ВЭБ (8%), ЕБРР (6%). Акций в свободном обращении много – 57,6%.

Недавно компания отчиталась по итогам 3 квартала 2020 года. В целом отчет можно оценить как нейтральный. Поскольку акции МосБиржи есть в моем портфеле, отчетность заслуживает разбора.

📌Основные показатели:

✅Доходы МосБиржи по основной статье (комиссионные доходы от операций инвесторов и трейдеров на фондовом рынке) выросли на 30% относительно прошлого года – до 8,3 млрд рублей.

✅Процентные и финансовые доходы ожидаемо упали из-за снижения ставок ЦБ – до 2,9 млрд рублей (падение почти на 30%).

✅Операционные расходы выросли на 12% – до 4,2 млрд рублей за счет увеличения расходов на персонал.

✅EBITDA увеличилась относительно прошлогодней на 3,4% – до 7,9 млрд рублей.

✅Чистая прибыль выросла до 5,6 млрд рублей (рост на 2,7%).

( Читать дальше )

Блог им. Killer_FX |Аналитики и минэнерго США ожидают роста цен на газ в 2 раза - до 3 USD /MMBTU в конце 2020 г.

- 04 августа 2020, 03:07

- |

«Качественная инвестиция позволяет вашим деньгам расти в течение 10, 20 или даже 30 лет. У вас не получится заработать большие деньги, покупая и продавая акции каждый день. Я так не умею и не знаю ни одного человека, который бы умел.Я бы назвал вам самую подходящую дату для покупки акций, если бы мог предсказывать дальнейшие события. Но дара предсказания у меня нет. И я уверен, что ни у кого такого дара нет. Вы должны подходить к покупке акций с умом. Главный вопрос в этой ситуации звучит так – что будет с компаниями через 5-10 лет? Вы станете невероятно богаты, если окажетесь правы. Все, что вам нужно сделать, это просто продолжать покупать с интервалом в десять дней и каждые десять дней обновлять свой прогноз [смеется]» Уоррен Баффет

💼Разберём компанию Новатэк (NVTK) для включения акции в свой инвестиционный портфель.

( Читать дальше )

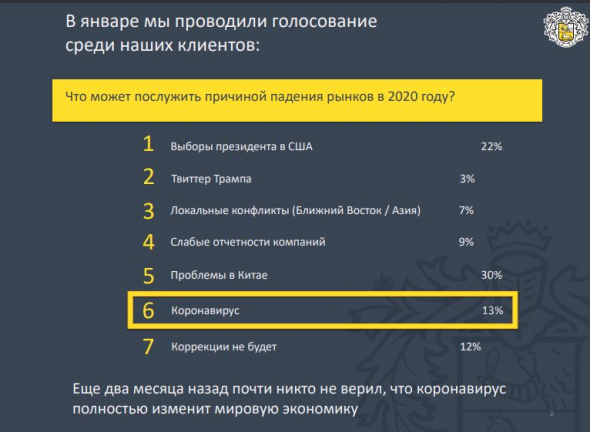

Блог им. Killer_FX |Главный вопрос - Какой портфель собрать в 2020 году? Отвечает Банк Тинькофф!!!

- 31 марта 2020, 18:00

- |

Блог им. Killer_FX |Это может стать разворотной точкой для рынков?

- 25 марта 2020, 22:35

- |

Это может стать разворотной точкой для рынков?

Сенат США предложил влить беспрецедентные $2 трлн господдержки на устранение последствий коронавируса. Это больше, чем ВВП всей России ($1,6 трлн). Впрочем, это много даже в сравнении с ВВП США ($19,4 трлн).

Как американские компании возвращаются к работе в Китае.

В середине марта Американская торговая палата провела опрос 119 компаний, у которых есть бизнес в Китае, чтобы узнать, сколько из них вернулось к работе. Из-за вируса многим компаниям пришлось свернуть деятельность. Например, Starbucks закрыла 80% магазинов, а Apple и Samsung приостановили заводы.

Из опроса выяснилось:

📌22% возобновили коммерческую деятельность;

📌28% ожидают, что смогут восстановиться к концу апреля;

📌50% испытывают «значительное снижение доходов».

По официальным данным, к работе вернулись 90% компаний-производителей и 60% компаний из сферы услуг. Однако опрос показал, что это далеко не так.

Блог им. Killer_FX |В Сеть слили заметки Goldman Sachs о коронавирусе. В заметках говорится, что мировые рынки могут полностью восстановиться во второй половине 2020 года

- 25 марта 2020, 22:21

- |

В прошлый четверг Goldman Sachs попытался успокоить нервные настроения среди своих клиентов, устроив конференц-звонок. Его провели главный экономист Ян Хациус и главный медицинский директор Майкл Рендел. После этого один из участников слил в Сеть свои заметки с основными тезисами выступавших.

В заметках говорится, что мировые рынки могут полностью восстановиться во второй половине 2020 года — и ситуация не похожа на 2008-й, поскольку сейчас нет системных рисков для мировой финансовой системы. Однако несмотря на оптимистичный прогноз, инвестбанкиров тревожит слишком быстрое распространение болезни.

Содержание разговора очень быстро разлетелось по мессенджерам вроде WhatsApp и собрало множество комментариев, а инвестбанку пришлось объясняться перед публикой.

Goldman Sachs заявили, что заметки «очень обобщенно» отражают суть звонка и не передают множества графиков и статистики, которая была упомянута в разговоре. Однако банкиры не стали уточнять, что именно в опубликованных заметках было некорректно.

( Читать дальше )

Блог им. Killer_FX |Что движет рынком акций в России? Отвечает на этот вопрос легендарный Ларри Вильямс!

- 21 июня 2019, 00:34

- |

Легендарный Ларри Вильямс учит как торговать на бирже и зарабатывать миллионы долларов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс