Блог им. Hunter14 |Случайное и неслучайное (блуждание)

- 29 июля 2021, 09:28

- |

Рынок это комбинация случайного и неслучайного. Вопрос: какова доля неслучайного?

Случайное блуждание.

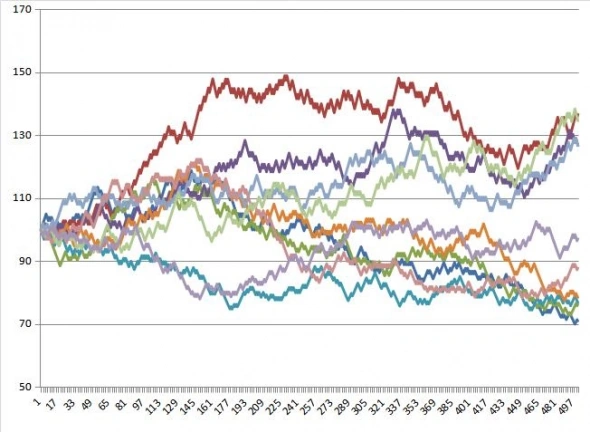

Если в имитационной модели взять отношение вероятности выигрыша 0,5 к вероятности проигрыша 0,5, отношение выигрыша к проигрышу 1:1, то картина поведения будет примерно такая (За базу отсчета принято 100, 10 реализаций).

Совершенно очевидно, что выиграть в этом случае, делая ставки, не возможно (какие бы линии поддержки, фигуры и т. д. мы на картинке не находили). Это доказала многовековая история рулетки (красное — черное).

Но на рынке присутствует еще неслучайный компонент: влияние инфляции, ажиотажный спрос, инициируемый монетарными властями, или другие факторы (приток нового «мяса», манипуляция рынком и т. д.). Какова его доля? Пока никто эту долю не определил. Чисто математически это определить не возможно, так как в результирующей картинке все перемешано.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 38 )

Блог им. Hunter14 |Случайное блуждание

- 03 августа 2020, 19:46

- |

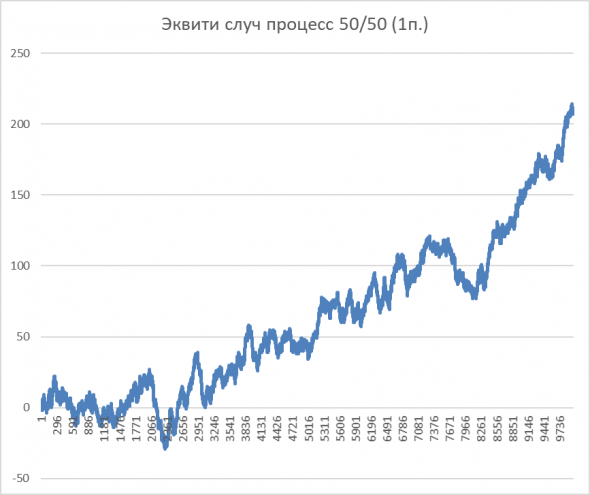

У последователей случайного блуждания есть такая забава: имитируется случайный процесс с вероятностью выпадения -1 или +1 равной 50%. Раньше это делали подбрасыванием монетки (см. например книгу «Случайное блуждание по Уолл-Стрит»), сейчас – на компьютере. Когда для генерации случайного числа использовали монетку, то обычно ограничивались несколькими сотнями реализаций. Но компьютер позволяет легко сделать сколько угодно реализаций и это меняет восприятие.

По идее график должен колебаться около нуля, но порой получаемые картины эквити поражают воображение (см. ниже диаграмму, число реализаций 10000). Как тут не поверить, что за этими диаграммами стоит нечто «реальное», толкающее графики вверх или вниз. Глядя на эти графики, одна часть мозга говорит, что это абсолютно случайный процесс, а другая часть мозга «видит» совершенно осмысленное движение, на котором можно заработать (это я уже о рынке).

( Читать дальше )

Блог им. Hunter14 |Для чего пишут книги по трейдингу молодые авторы?

- 27 мая 2020, 08:56

- |

Опыта нет, рассказать нечего и начинают молодые шерстить Интернет, тягать из других авторов, чтобы получить объем вставляют фотографии (плохого качества) Левермора с женой, «Танцора», кадры паники 1929 г. и т.д. Или еще вставят формулу Келли, по которой только конченный дебил может играть на бирже, так как просадки могут достигать 80-90% счета… И когда все это видишь в книге новоиспеченного автора, то и вникать нет никакого желания. Если даже и отражена крупица личного опыта в книге, но отыскать ее в этой куче пустоты не представляется возможным.

PS. Есть много неплохих художественных книг о войне, но вы прочитайте воспоминания артиллериста Петра Михина «Сталин дал приказ» и поймете, что все эти художественные книги — бледная тень реальности. Так и книги о трейдинге: ценен и важен и интересен прежде всего опыт. Он, и только он, интересен читателю, а не потуги воспаленного мозга.

Блог им. Hunter14 |Самое интересное видео про трейдинг: «Как я потерял 800000 рублей…»

- 15 февраля 2020, 10:37

- |

https://www.youtube.com/watch?v=avYnv2Bt-EI

Почему? Оно искреннее. Это действительно человек «с улицы», которого бессовестно заманили на трейдинг. Подкупает некоторая наивность. Путает некоторые термины (брокера с трейдером), но это исповедь человека, который слил большую сумму денег.

Под термином «слил» каждый понимает своё. Этому парню при среднем заработке 2000 руб. (инфо из видео) пришлось зарабатывать слитую сумму несколько лет (минимум три). Часто на СЛ можно прочитать: «Я сливал много раз». Очевидно, что здесь имеется ввиду совсем другое. И совсем другое было у Виктора Нидерхоффера, когда за несколько дней он потерял то, что зарабатывал на бирже 20 лет. Как он пишет, жить не хотелось. После того, как за несколько дней я потерял процентов 30% (всего своего свободного капитала и уже не работал), я об этом не мог вспоминать без содрогания несколько лет. Удивительно, но приятное чувство от выигрыша примерно такой же суммы (я бы сказал, приятное удивление) длилось всего несколько дней.

( Читать дальше )

Блог им. Hunter14 |Сливают 95% или 99,5%?

- 22 декабря 2019, 09:56

- |

Частенько нам пытаются внушить, что только 95% трейдеров сливают (т.е. 5% — постоянно в прибыле). Точных данных о сливших на Московской бирже или брокерах днем с огнем не найдешь. Но известны исследования по дэй-трейдингу по Тайваню: постоянную прибыль имеют 0.3%, и по Бразилии — 0.7% (MadQuant: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3423101).

Если бы действительно 5% были постоянно в прибыле, то на СЛ от их топиков было бы не продохнуть: такова натура человека – желание похвастать. Однако на самом деле это максимум человек 100 (с большим-большим запасом).

Попробуем посчитать, исходя из 5%. Пусть на биржу приходит новых ежегодно 10000 трейдеров. 5% — это 500 человек. За десять лет — это 5000 успешных. (За 2019 год пришло активных не менее 150000, что должно дать 7500). Что-то такого количества счастливчиков на СЛ не наблюдается.

Блог им. Hunter14 |Анализ временного ряда эквити

- 08 октября 2019, 19:37

- |

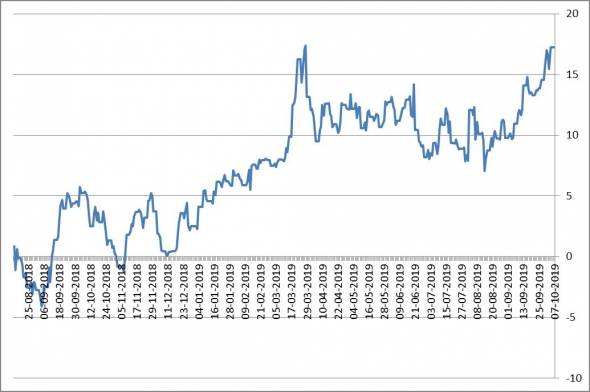

По одному портфелю получил ряд дневных данных в количестве 291. По сделкам провести анализ не удается: скачал отчет, но из-за фьючерсов в отчете маржа-маржа, какие-то расхождения с моим пониманием реальности, короче плюнул и решил провести анализ временного ряда по дневным данным. По дневным данным все как-то более-менее понятно.

На рис.1 ход эквити в % за 291 рабочий день.

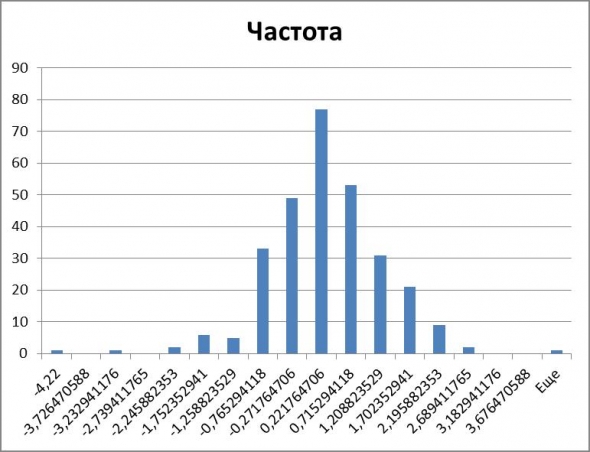

Меня сейчас не волнует: хорошее или плохое эквити, — я хочу получить статистические параметры этой выборки. На рис.2 гистограмма выборки.

( Читать дальше )

Блог им. Hunter14 |Талеб Нассим и кривая нормального распределения (много слов)

- 23 мая 2019, 17:13

- |

Книги Талеба Нассима многими любимы (многие его не любят за пессимизм, который он внушает – хватает одной книги «Одураченные случайностью»), но больше всего его ненавидят финансисты, — те, кто аккумулировал огромные деньги и ими управляет. Спрашивается, – за что? За книгу Черный лебедь…( а точнее часть III. Серые лебеди Крайнестана ). Вот названия некоторых глав из этой части: Глава 15. Кривая нормального распределения, великий интеллектуальный обман; Глава 17. Безумцы Локка, или «Гауссовы кривые» не к месту; Глава 18. Неопределенность «липы».

Надо сказать, что нормальное распределение это основа всей финансовой экономики, связанной с портфельными инвестициями, это расчет опционов и др., например, VAR — популярный инструмент для оценки финансового риска (особенно любят его в банках). И вот появился Талеб Насим со своим «Черным лебедем …» и показал, что все это фуфло, не имеет никакого математического основания. Есть за что ненавидеть!

Рядовой читатель обычно не вникает в суть спора, ему даже скучно. Ну, кто из нас (рядовых трейдеров, инвесторов) использует VAR?! Но для финансовых аналитиков, получающих миллионы долларов в финансовых корпорациях, — это хуже ножа в спину: были они математики, а по выводам книги стали алхимиками. Не говоря о финансовых высших школах, преподавателях, студентах, кучи нобелевских лауреатах по экономике и т.д.

( Читать дальше )

Ответы на вопросы |Вопрос дилетанта: Можно ли что-то поиметь с рынка, если депо разбить на два актива: доллар и рубль (ОФЗ) и периодически перекладывать из того, что растет в то, что падает?

- 04 ноября 2018, 14:05

- |

Блог им. Hunter14 |Для чего нужен симулятор торговли?

- 14 октября 2018, 22:22

- |

Когда для бэктеста вы используете программы Метасток или WL, то в результате получаете полный набор данных для статистического анализа. Чтобы лучше это делать, я копирую данные в Эксел. При достаточно большом наборе данных (скажем 10 лет) вы с приемлемой точностью можете определить важный (важнейший!) параметр системы – максимальную просадку, а также максимальный период просадки.

Очень часто стратегии трудно запрограммировать (например, игра от уровней, всякие черепаховые супы, вилы и т.д.). В этом случае на исторических данных в ручную вы получаете, скажем, 30 данных торговли (минимальный необходимый объем) и на основании этого определяете вероятность выигрыша, например, 0.6. Достоверную макс просадку и период просадки по этим данным не получить (а значит не провести риск-менеджмент).

В этом случае может помочь использование симулятора торговли, который достаточно просто организуется в Экселе без подключения VBA (надо только освоить генерацию случайного числа и условный оператор «если»). После этого вы генерируете столько сделок, сколько душе угодно.

( Читать дальше )

Блог им. Hunter14 |Главное преимущество инвестора перед трейдером

- 13 октября 2018, 10:12

- |

Трейдер. Что бы не произошло с эквити трейдера — это виноват только трейдер, ведь это он своими руками открывает сделку и закрывает ее (как бы роет себе могилу своими руками). Во время больших просадок это для трейдера невыносимо. (Даже не сама просадка, а то что трейдер как бы сам создал ее). Вот почему трейдер почти никогда не доходит до плановой максимальной просадки: на пол пути — выходит. Потому что есть всегда возможность выйти. (Инвестор же об этом даже и не думает).

Результат: инвестор даже при хреновой теоретической «эквити» чаще всего в выигрыше (пусть и не большом, да еще и дивиденды), а трейдер при значительно лучшей теоретической эквити — чаще всего сливает или просто бросает эту пытку.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс