Блог им. FBL__ForBetterLife |Что такое ключевая ставка? Как она влияет на нашу жизнь и на бизнес?

- 05 ноября 2024, 18:30

- |

Дорогие друзья, начать сокращенную неделю хотелось бы с указанной в заголовке темы. О ключевой ставке сейчас говорят везде, но далеко не все понимают, что же в итоге это такое и как она оказывает влияние на экономику страны

✔️Ключевая ставка (далее — КС) — процент, под который Центральный банк страны (в РФ это Банк России) выдает кредиты коммерческим банкам и принимает от них депозиты. По сути КС задает стоимость денег в экономике.

*На фото выше представлены уровни процентных ставок и годовой инфляции стран «большой двадцатки».

⭕️Уже исходя из уровня КС, банки устанавливают свои собственные ставки по кредитам и депозитам.

А как это влияет на нас? Все очень просто!

Человек по своей сущности потребитель. Причем от роста дохода и повышения уровня жизни желание потреблять все больше и больше увеличивается. Вместе с тем, как известно, существуют такие ситуации, когда появляется жгучее желание приобрести товар, но денег на него в полном объеме нет. В таком случае гражданин идет в коммерческий банк и берет кредит по ставке, которая выше КС в стране. При этом положить деньги на депозит он может под гораздо меньший процент. Так и зарабатывают банки, но это отдельная история.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. FBL__ForBetterLife |Как сравнить компанию с конкурентами?!

- 15 августа 2024, 08:07

- |

📈Оценка компании. Сравнение с конкурентами. Часть 2

В предыдущей части была проанализирована отчетность ПАО «Магнит», а в этой сравним данную компанию с конкурентами с помощью мультипликаторов.

✅Для начала необходимо выделить этих конкурентов. В целом ориентируясь на бизнес и представленные компании на рынке, список следующий: X5 Group, Fix Price, Лента, Окей, НоваБев групп (хотя здесь немного другой бизнес отрасли, но оставим её в перечне).

Мультипликаторы — это производные финансовые показатели. Они используются, чтобы сравнивать разного масштаба и размера компании одной отрасли между собой.

✔️Мультипликатор P/E. Это отношение стоимости компании (капитализации) к её прибыли или же стоимости одной акции к прибыли на одну акцию. По-сути данный мультипликатор показывает за сколько времени капитализация компании окупится её прибылью. 🟢Данный показатель может быть отрицательным, когда компания не генерирует прибыль. Причем отрицательные показатели сравнивать не имеет смысла. Достаточно просто знать, что он отрицательный и компания за этот период не заработала прибыли. Это необязательно плохой знак, так как деньги могут быть направлены на долги или инвестиции обратно в бизнес. Здесь важно будет вернуться к изучению отчетности и оценить единоразово это или нет, а также куда именно направлялись средства.

( Читать дальше )

Блог им. FBL__ForBetterLife |Как выбирать компании по отчетностям?

- 13 августа 2024, 19:46

- |

📈Как оценить отчетность компании и на что обратить внимание в первую очередь? Часть 1

В телеграмм-канале рассказывали про то, как в целом выбирать акции и облигации, а сейчас хотелось бы на конкретном примере произвести некоторую оценку компании.

✅В этом помогут финансовые отчеты компании. Для начинающих инвесторов самой удобной отчетностью будет МСФО. В самой отчетности находятся следующие виды форм отчетов, которые интересны в первую очередь:

— о финансовом положении;

— о прибылях и убытках;

— о движении денежных средств.

✔️В каждой из них можно найти определенные показатели и оценить их динамику. Так, например, в отчете о финансовом положении находится информация об активах и пассивах компании с полным их раскрытием, в отчете о прибылях и убытках отражаются такие показатели как: выручка, валовая, операционная и чистая прибыли, себестоимость реализации, а также основные расходы и доходы предприятия. В отчете о движении денежных средств находятся основные поступления и платежи компании по определенным статьям.

( Читать дальше )

Блог им. FBL__ForBetterLife |Ликвидность? Не, не слышали...

- 22 мая 2024, 19:44

- |

💬Что такое ликвидность и почему она важна для инвесторов?

Ликвидность — способность быстро обменять актив на деньги по рыночной стоимости. Простыми словами, если Вы можете продать (купить) нужное количество какого-либо актива, при этом не делая скидку (цену выше), то он считается ликвидным.

Чаще всего ликвидность оценивают по объему торгов (количеству совершаемых сделок) и значению спреда.

Спред — разница между минимальной ценой на продажу и максимальной ценой на покупку

☑️Объем торгов можно оценить по специализированным платформам. Например, Смартлаб или Мосбиржа. Чем выше объем торгов, тем Выше ликвидность актива.

Спред обычно рассчитывают по биржевому стакану.

✔️К примеру, в биржевом стакане Сбера (картинка выше) максимальная цена на покупку 320,49, а минимальная цена на продажу 320,5. Для расчета спреда необходимо оценить разницу в цене при совершении сделки купли-продажи. Для этого требуется разность между вышеуказанными ценами поделить на рыночную цену. В данном примере, спред составляет 0,01 рубль или 0,003% от рыночной цены.

( Читать дальше )

Блог им. FBL__ForBetterLife |Возможные варианты хранения свободного кэша!

- 21 мая 2024, 20:08

- |

💸Варианты хранения свободного кэша

Основными видами активов, в которые большинство инвесторов «паркуют» свой кэш, являются:

🟢краткосрочные облигации;

🟢банковские вклады;

🟢фонды ликвидности.

Разберем вкратце каждый пункт и выделим особенности.

1️⃣ Краткосрочные облигации.

Облигации, в целом, как долговой инструмент, позволяют вложить деньги и заранее рассчитать, какую доходность возможно получить на определенный момент. Также стоит отметить, что такая доходность может превышать доходность по банковским вкладам и фондам ликвидности. Тем не менее, облигации являются рыночным инструментом, поэтому их стоимость может колебаться. На фоне этого возможно получить убыток, если средства потребуются раньше срока погашения бумаги.

✔️Именно поэтому чаще всего используют краткосрочные облигации с достаточной ликвидностью. Чаще всего этоОФЗ. На данный момент доходность ОФЗ со сроком погашения на 2 месяца, в пересчете на год, составляет ~14,4%. Из корпоратов можно найти доходность 16-17%.

2️⃣ Банковские вклады.

( Читать дальше )

Блог им. FBL__ForBetterLife |⏱Чем опасно чувство эйфории?

- 20 мая 2024, 20:13

- |

Почему важно иметь на счете свободный кэш?

С осени 2022 года индекс Мосбиржи стремительно начал отрастать после сильнейшего спада. С того времени он вырос на 89,5%. Многие бумаги выросли ещё сильнее. Так, например, Лукойл +108%, а Сбербанк аж +211%.

Многих может накрыть чувство эйфории, НО! Коррекция приходят чаще всего тогда, когда этого никто не ждет.

✔️Так, за последние 10 лет, если оценивать по индексу Мосбиржи, наблюдалось 4 больших коррекции (-20% и более) на рынке. Локальных же коррекций (от -5 до -12%) за этот период и сосчитать сложно. Тем не менее уверяем Вас, что их количество более 10.

К чему это все?!

✅Конечно, если быть паникером и постоянно ждать кризисов на рынке, то лучше вообще не вкладывать туда никакие средства. Депозиты в банке или матрас будут лучшими решениями.

😎НО мы ведь не из таких! Мы видим возможности, которые перед нами открывает рынок и используем их для достижения своих целей. И это правильный подход! В целом грамотные и обдуманные инвестиции в более менее надежные активы с большой вероятностью на длительном горизонте принесут прибыль. Тем не менее возникает вопрос: а как переживать все эти коррекции и как извлечь из них выгоду?

( Читать дальше )

Блог им. FBL__ForBetterLife |Как фиксировать прибыль по позиции?!

- 18 апреля 2024, 14:42

- |

🤷♀️ Фиксация прибыли

А как правильно фиксировать прибыль?

✔️На самом деле данный вопрос ооочень обширный и интересный. Ответить на него однозначно будет очень трудно, но мы осветим свое субъективное мнение.

Чаще всего принять решение на покупку той или иной бумаги гораздо легче, чем потом принять решение о её продаже и фиксации прибыли.

Мы не один раз сталкивались с моментом, когда решали продать купленные акции (получив, например, 40% прибыли), а затем наблюдали, как бумаги продолжали свой рост и сожалели о принятом решении. Или же, наоборот, продавали акции перед самой коррекцией и радовались, что смогли обыграть рынок.

Вопрос о правильности фиксации прибыли неоднозначен, так как каждый участник рынка самостоятельно принимает решение и отвечает за свои собственные средства.

Важно отметить, что многое будет зависеть от ваших целей и стратегии, а также от перспектив и показателей компании, чьи бумаги Вы добавляете в портфель

При этом стоит учитывать, что среднегодовой рост индекса Мосбиржи составляет 18-20%. Соответственно, в том случае, если Ваша стратегия позволяет Вам получать подобную годовую доходность, а может и выше, то Вы спокойно можете считать её успешной.

( Читать дальше )

Блог им. FBL__ForBetterLife |Как формируется текущая цена ценной бумаги🤔

- 02 апреля 2024, 18:47

- |

Пообщавшись со многими начинающими, да и не только, инвесторами возник интересный вопрос:

Вам никогда не было интересно, а как же образуется цена на ту или иную бумагу на рынке в определенный момент❓

Многие знают, что на цену акции влияет огромное количество факторов, но почему та или иная бумага стоит, например, 50 рублей, а не 100 или почему в один момент времени цена на бумагу составляла 50,5 рублей, а через минуту уже 51 руб.?

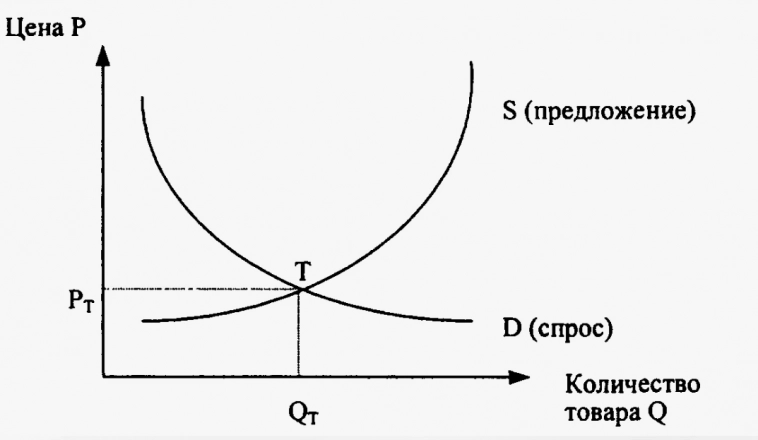

Всё зависит от спроса и предложения. Дело в том, что когда инвестор хочет купить или продать ценную бумагу, то он обращается к брокеру, который выступает посредником между ним и биржей и помогает участникам торгов заключать сделки. Инвестор обычно сообщает брокеру, что желает купить (продать) определенное количество акций (или других ценных бумаг) по определенной цене, что называется заявкой на покупку или продажу

*график зависимости цены от количества товара (спроса и предложения)

Именно на основании спроса и предложения исполняются заявки на рынке. Рыночные цены, которые инвесторы наблюдают на графиках или в приложениях брокера обычно являются ценами, по которым были совершены последние сделки.

( Читать дальше )

Блог им. FBL__ForBetterLife |Инвестиции и макроэкономика

- 25 марта 2024, 20:47

- |

🏬 Зачем инвестору знать макроэкономику

Ранее мы уже затрагивали тему цикличности экономики, а также тему того, что бумаги компаний из разных отраслей ведут себя по-разному в те или иные экономические циклы.

❕Ведь никто не хочет купить акции на пике перед спадом экономического роста и уж тем более потом продать при улучшении ситуации.

Чтобы не пропустить свежие авторские инвестиционные идеи и обучающие посты, подписывайтесь на телеграмм-канал

🟧Конечно, нельзя наверняка предугадать движение рынка и быть уверенным, когда именно рост экономики закончится и начнется рецессия, так же, как и нельзя предугадать окончание рецессии и начало нового экономического роста.

Тем не менее имеются показатели, по которым можно дать некую оценку состоянию экономики и обезопасить себя от нежелательных убытков.

Следует сразу отметить, что на фондовый рынок влияет огромное количество факторов и судить о будущем росте или снижении только лишь по одному или нескольким показателям в корне НЕПРАВИЛЬНО!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс