Блог им. EvgeniyPavlik |Так ли страшно повышение ставки ЦБ для рынка акций? Давайте посмотрим на историю!

- 28 октября 2023, 08:15

- |

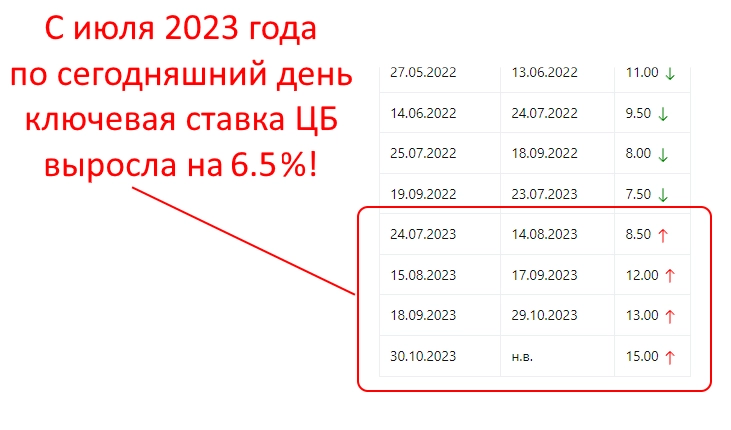

Как вы знаете, вчера, 27 октября Центральный Банк в очередной раз повысил ключевую ставку до 15%.

Ужесточение денежно-кредитной политик началось еще в июле 2023 года, тогда ставку повысили на 1% с 7.5% до 8.5%. Далее повысили сразу на 3.5% в августе, потом ещё на 1% в сентябре и текущее октябрьское повышение было на 2%.

Считается, что увеличение ключевой ставки негативно сказывается на рынке акций.

Это можно объяснить тем, что из-за роста ставки увеличивается стоимость кредита. Те компании, на развитие бизнеса которых требуются заёмные средства, будут нести повышенную нагрузку на обслуживание своих долгов, в итоге, пострадает конечная прибыль, которая приведет к снижению дивидендов и, тем самым, понизит привлекательность акций, чьи котировки могут упасть.

Но это все в теории, а давайте посмотрим на исторические данные и определим, как вел себя рынок акций когда ЦБ повышал ключевую ставку.

Я взял период движения рынка за 5 последних лет и наложил даты повышения ЦБ ключевых ставок на график котировок индекса МосБиржи. Получилась такая картина:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

Блог им. EvgeniyPavlik |Октябрьские дивиденды получены! Теперь готовлюсь к декабрьским😎

- 27 октября 2023, 13:07

- |

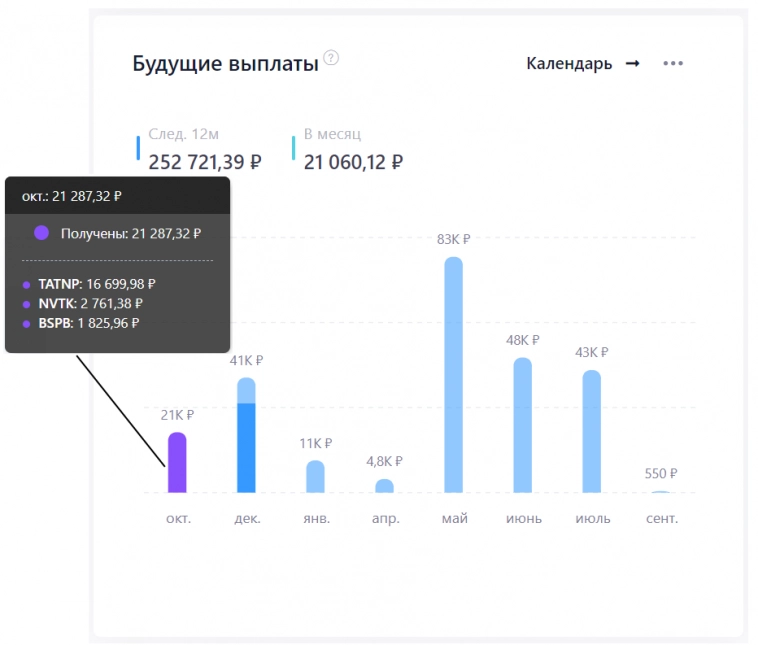

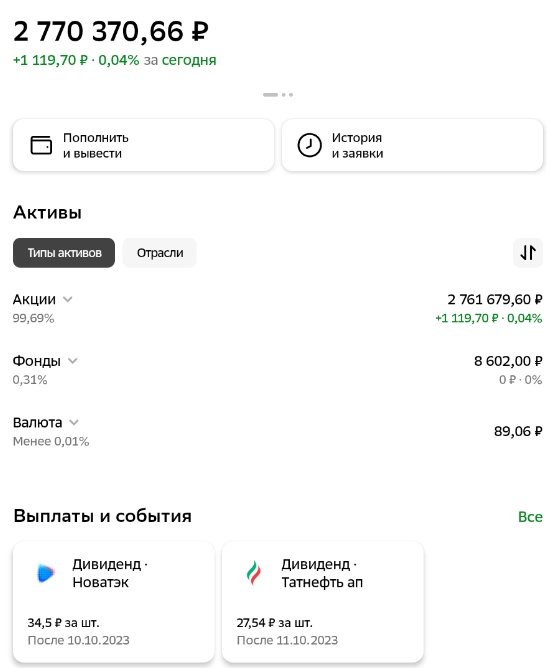

Да, я не ошибся, ноябрь пропускаю, так как ни один эмитент в моем портфеле пока не заявлял о намерении выплатить дивиденды в ноябре. Скорее всего, ноябрь будет «голым», но декабрь не подкачает, так как уже заявлены выплаты на сумму как минимум 31 000 рублей!

Октябрь

Вчера получил последнюю октябрьскую выплату от Татнефти, таким образом закрываю месяц в плане дивидендов с общей суммой выплат 21 287 рублей.

За октябрь три компании из моего портфеля выплатили мне дивиденды-это:

- БСП (Банк Санкт-Петербург) 1825р.

- НОВАТЭК 2761р.

- Татнефть 16 699р.

Ноябрь

Если мы посмотрим на дивидендный календарь, который показывает какие компании заявили о дивидендах, то в ноябре значится только банк «Авангард», но этого эмитента нет в моём портфеле.

( Читать дальше )

Блог им. EvgeniyPavlik |Сегодня получил зарплату и инвестировал в дивидендные акции! Пассивный доход превышает 21 т.р в месяц😎

- 25 октября 2023, 15:14

- |

Нам на работе зарплату выплачивают двумя частями 10 и 25 числа каждого месяца. Сегодня как раз 25 октября, а значит я получил деньги, которые уже инвестировал в дивидендные акции российского фондового рынка.

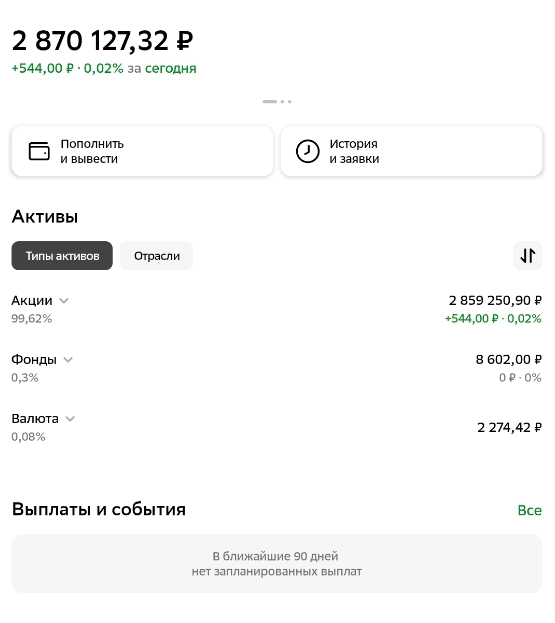

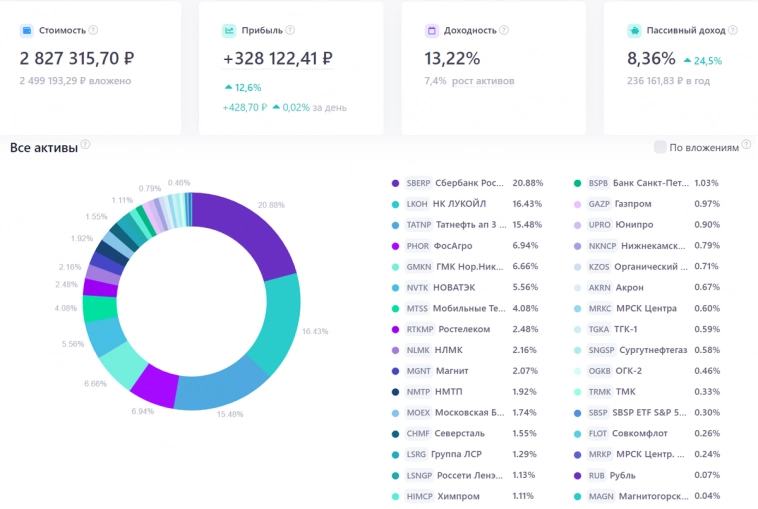

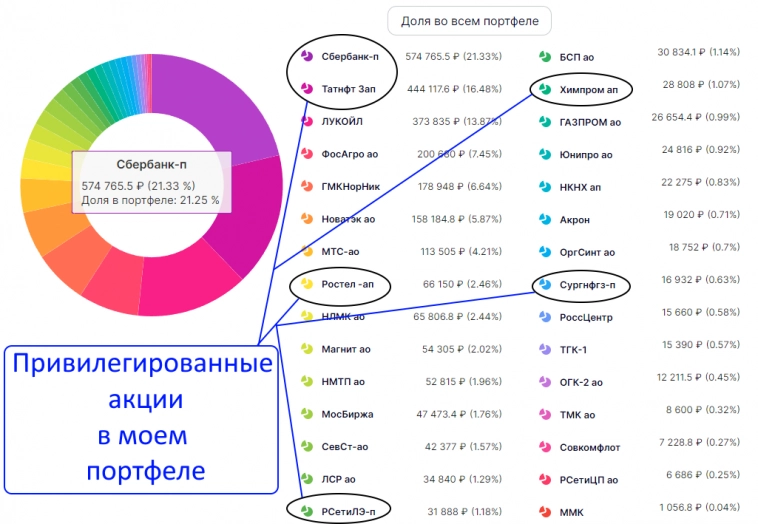

В статье покажу состояние своего текущего инвестиционного портфеля, капитализация которого превышает 2.8 млн. рублей и расскажу, в какие акции инвестировал.

Мой портфель

Итак, перед вами мой портфель и его состав:

( Читать дальше )

Блог им. EvgeniyPavlik |Российские IPO-стоит ли в них участвовать и можно ли заработать? Сравнительный анализ компаний.

- 24 октября 2023, 08:41

- |

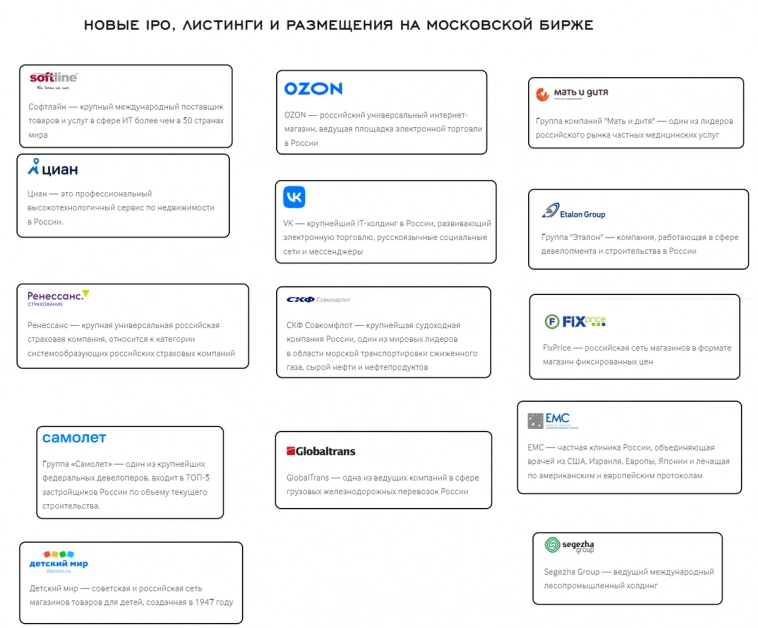

На фоне последнего громкого и успешного IPO Группы Астра многие инвесторы заговорили о эффективности инвестиций в акции компаний, которые только выходят на рынок.

Я решил разобраться, на сколько выгодно инвестировать в акции российских компаний, которые впервые размещаются на нашей бирже.

Отобрал наиболее значимые IPO последних лет и проследил за динамикой акций компаний, которые вышли на рынок с начала 2020 года, результат не однозначный!

Какие ассоциации возникают у вас при аббревиатуре IPO (первичное публичное размещение)?

Лично я представляю, как на рынке появляется новая акция-это перспективная компания, которая тут же привлекает внимание инвесторов и её котировки начинают расти на десятки, а может даже сотни процентов:)

А теперь давайте вернемся к реальности и посмотрим на несколько громких IPO российских компаний за последние 3 года и что стало с их акциями, смогли ли инвесторы заработать, вложившись в компании прямо «на старте» или понесли убытки.

( Читать дальше )

Блог им. EvgeniyPavlik |Через 3 дня на работе будет зарплата, в какие акции я её инвестирую

- 22 октября 2023, 11:13

- |

25 октября получу деньги. Уже традиционно, большую часть дохода отправлю в фондовый рынок, в дивидендные акции.

Главный вопрос-во что инвестировать? Давайте вместе попробуем проанализировать текущую ситуацию в экономике, геополитике и выберем наиболее привлекательные и перспективные акции для покупки «прямо здесь и сейчас»!

Индекс МосБиржи

Для начала, посмотрим на индекс Московской биржи, который отражает настроения инвесторов на нашем фондовом рынке.

( Читать дальше )

Блог им. EvgeniyPavlik |Стоит ли инвестировать в акцию, если её котировки на исторических максимумах?

- 17 октября 2023, 14:35

- |

Решил разобраться в этом вопросе и провел небольшое исследование, основанное на исторических данных движения котировок наиболее популярных акций из состава индекса МосБиржи!

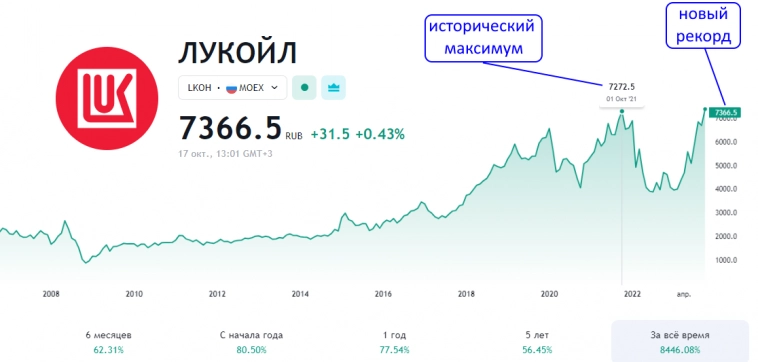

В нескольких последних постах на своих каналах и блогах я заявлял, что собираюсь инвестировать в акции ЛУКОЙЛА до конца текущего года на фоне дорогой нефти, высоких прогнозируемых дивидендов и других позитивных факторов для компании.

В комментариях некоторые читатели писали, что акции ЛУКОЙЛА находятся на исторических максимумах и стоит ждать коррекции.

С первого взгляда, это утверждение может показаться логичным.

Действительно, акции ЛУКОЙЛА за последнюю неделю смогли достичь уровня 7375 пунктов, тогда как исторический максимум был 7272 пункта!

Нередко, исторические максимумы в котировках служат сильными уровнями сопротивления и бывает так, что при их достижении акции отскакивают и снижаются.

Давайте разберёмся, действительно ли не стоит покупать акцию, если её котировки на максимумах.

( Читать дальше )

Блог им. EvgeniyPavlik |Две лучшие акции фондового рынка РФ, в которые я буду инвестировать до конца 2023 года!

- 16 октября 2023, 16:35

- |

В то время, как мой портфель берёт очередной рекорд по капитализации и переваливает за 2.8 млн. рублей, я продолжаю анализировать рынок и выбирать качественные акции для инвестирования.

Сегодня у нас 16 октября, у меня через 9 дней будет зарплата на работе, а значит я уже сейчас начинаю планировать свои покупки дивидендных акций.

У нас на фондовом рынке обращаются акции 190 российских компаний, но не все они одинаково хороши, прибыльны и привлекательны.

Передо мной, как инвестором, стоит задача отобрать только самые лучшие акции, которые помогут мне в создании капитала и принесут высокие дивиденды.

При выборе бумаг я опираюсь на фундаментальный анализ. Другими словами, я оцениваю компанию не просто по индикаторам, мне важно, чтобы бизнес, в который я собираюсь инвестировать, имел возможность развиваться и зарабатывать в условии текущих событий и в ближайшем будущем.

Если, в целом посмотреть на наш, российский бизнес, то очевидно, что многие компании и даже целые сектора экономики сейчас испытывают сложности из-за санкций, нарушения логистических цепочек, различных ограничений и т.д.

( Читать дальше )

Блог им. EvgeniyPavlik |Отправил очередные 50 000 рублей с зарплаты в дивидендные акции нашего фондового рынка

- 10 октября 2023, 15:43

- |

Продолжаю инвестировать, создавать капитал на российском фондовом рынке и покупать дивидендные акции.

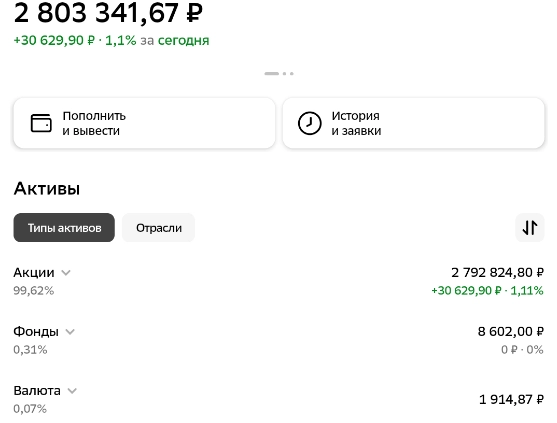

Сегодня на работе была зарплата и я традиционно большую часть полученных денег инвестировал в акции. В этой статье покажу, как выглядит мой инвестиционный портфель и расскажу, что сегодня покупал.

Мой портфель

( Читать дальше )

Блог им. EvgeniyPavlik |Роснефть, Лукойл и Татнефть - почему могут взлететь акции этих нефтедобытчиков!

- 09 октября 2023, 16:40

- |

Дело не только в дорогой нефти, цена которой недавно доходила до 96$, на Востоке идёт конфликт между арабами и евреями, а такое уже было ровно 50 лет назад и привело к росту цен на нефть в 4-6 раз, спровоцировав один из самых сильных кризисов в истории, названный «Нефтяной кризис 1973 года»!

Многие видели видео о пророчестве В.В. Жириновского, где он говорит о войне на Ближнем востоке:

( Читать дальше )

Блог им. EvgeniyPavlik |"Привилегированные или обычные - какие акции лучше❓" Сравнил эти два типа выпусков у самых популярных акций и сделал вывод!

- 07 октября 2023, 10:40

- |

«Обычка или префы, во что лучше инвестировать?» — такой вопрос может возникнуть у инвестора при выборе бумаг компаний, которые предлагают на рынке не только обыкновенные акции, но и привилегированные.

Давайте разберемся в этом вопросе, раз и навсегда «поставим точку» и сделаем вывод, в какие акции нам выгоднее инвестироваться, в обычные или в привилегированные!

В чём различия?

Сейчас на российском фондовом рынке торгуется 233 акции, из них 48 являются привилегированными (данные МосБиржи на 01.10.2023).

Итак, основное различие «обычки» и «префов» — это право голоса на собрании акционеров!

Обыкновенные акции позволяют инвесторам участвовать в управлении компанией посредством голосования по возникающим вопросам и принимаемым решениям.

В то же время, у привилегированных акций есть преимущества в дивидендах (но не у абсолютно всех!) и право первыми получить свою долю при ликвидации компании.

Ниже табличка, наглядно показывающая "+" и "-" двух типов акций:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс