Новости рынков |Аналитики ВТБ: Потребление газа в мире к 2030 году вырастет на 10%, а нефти - на 4%, при этом в Китае оно вырастет на треть, а в Европе - снизится более чем на 12% – ТАСС

- 03 декабря 2024, 09:13

- |

Потребление газа в мире к 2030 году вырастет на 10%, а нефти — на 4%, при этом в Китае оно вырастет на треть, а в Европе — снизится более чем на 12%, следует из прогноза, предоставленного журналистам пресс-службой ВТБ.

«Основное увеличение спроса будет происходить за счет Азии, особенно — Индии и Китая. В Европе потребление газа продолжит падать и в 2030 году будет на 22% ниже, чем в КНР. Спрос на нефть в развитых странах останется стабильным», — говорится в прогнозе.

При этом сжиженный природный газ (СПГ) и трубопроводы занимают примерно равную долю в объемах трансграничной торговли, однако СПГ играет более важную роль для межрегиональной балансировки спроса и предложения, считают аналитики.

По прогнозу ВТБ, потребление газа в Китае в 2030 году вырастет по сравнению с 2023 годом на треть — до 521 млрд куб. м, в Индии — на 52%, до 97 млрд куб. м. В Европе потребление газа упадет на 12,5% — до 407 млрд куб. м, при этом спрос будет снижаться во всех сегментах, включая промышленность и энергетический сектор.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |ВТБ прогнозирует рост добычи нефти в РФ на 1% в 2025 году до 470 млн тонн – ТАСС

- 03 декабря 2024, 09:11

- |

Добыча нефти в России в 2025 году может вырасти на 1% и составить 470 млн тонн, говорится в прогнозе, предоставленном журналистам пресс-службой ВТБ.

ВТБ ожидает, что страны ОПЕК+ останутся балансирующими поставщиками на рынке нефти в ближайшие годы. «Для России это означает, что добыча в 2025 году может вырасти на 1% и составить 470 млн тонн исходя из квоты в 9,2 млн баррелей в день без учета газового конденсата. Если учитывать и его, то можно ожидать добычу на уровне 10,3 млн б/д, что на 8% ниже пика 2019 года», — отмечается в прогнозе.

При этом ключевым риском для ОПЕК+ в ВТБ считают рост добычи в США. Однако, по оценкам банка, он будет ниже исторических уровней и в 2025 году увеличится на 2% — до 0,3-0,4 млн баррелей в сутки.

«Число активных буровых установок и введенных скважин в США снизилось на 16% и 12% в годовом выражении соответственно, а фонд незавершенных скважин уменьшился в этом году на 9%, что ограничивает возможности быстрого увеличения добычи», — говорится в прогнозе.

( Читать дальше )

Новости рынков |Аналитики ВТБ: Объем российского рынка электронной коммерции к 2030 году увеличится в пять раз - до ₽35 трлн – ТАСС

- 03 декабря 2024, 09:09

- |

Объем российского рынка электронной коммерции к 2030 году увеличится в пять раз — до 35 трлн рублей. Такой прогноз сделали аналитики ВТБ к 15-му инвестиционному форму банка «Россия зовет!».

«Объем рынка электронной коммерции к 2030 года увеличится в пять раз до 35 трлн рублей. Доля сегмента в общем обороте розничной торговли составит 40% против текущих 15%», — приводит пресс-служба ВТБ данные аналитиков.

Эксперты ВТБ видят тренд на дальнейшее развитие электронной коммерции как с точки зрения доли, так и качества сервисов. «Например, требования к скорости доставки становятся все более жесткими. При этом омниканальность и улучшение клиентского опыта во всех каналах продаж сохраняют свою актуальность», — считают аналитики банка.

При этом в среднесрочной перспективе участники рынка будут фокусироваться на импортозамещении и развитии локальных российских брендов; развитии собственных торговых марок; внедрении собственных платежных решений, включая электронные кошельки и прочие банковские или квазибанковские продукты.

( Читать дальше )

Новости рынков |Сбережения россиян в банках по итогам ноября могут достичь ₽50 трлн. По итогам 2024 рынок розничных сбережений в России вырастет на рекордные 26% и достигнет ₽56,4 трлн, считают эксперты ВТБ – ТАСС

- 29 ноября 2024, 09:16

- |

Сбережения россиян в банках по итогам ноября достигнут отметки в 50 трлн рублей, такую оценку дает банк ВТБ.

«По итогам одиннадцати месяцев общерыночный объем розничных пассивов в рублях вырастет на 21% и достигнет 50 трлн рублей. ВТБ традиционно растет быстрее рынка — банк нарастил портфель розничных сбережений в национальной валюте более чем на 44%, до 8,9 трлн рублей», — говорится в пресс-релизе банка.

По оценке ВТБ, общерыночный объем розничных пассивов в рублях в ноябре вырастет на 2,1% или на 1 трлн рублей. «По итогам 2024 года рынок розничных сбережений в России вырастет на рекордные 26% и достигнет 56,4 трлн рублей», — считают эксперты ВТБ.

Источник: tass.ru/ekonomika/22530747

Новости рынков |Аналитики верят в рост акций Мосбиржи на 30–67% на горизонте в 12 месяцев, несмотря на риски перехода ЦБ к смягчению ДКП или снижению остатков на клиентских счетах – Ведомости

- 26 ноября 2024, 09:07

- |

Мосбиржа увеличила чистую прибыль в III квартале 2024 г. по МСФО на 61,3% до 23 млрд руб., превзойдя прогнозы аналитиков. За девять месяцев прибыль составила 61,9 млрд руб. (+52%). EBITDA выросла на 55% до 30 млрд руб. с рентабельностью 75%.

Основными драйверами стали рост процентных доходов (+105% до 25,1 млрд руб.) и комиссий (+3,5% до 14,9 млрд руб.). Операционные доходы увеличились на 56,3%, достигнув 40 млрд руб., но расходы также существенно выросли – на 54,4% до 11,5 млрд руб., из-за затрат на маркетинг (в 5 раз) и персонал (+34,4%). Капитальные вложения выросли почти втрое до 1,87 млрд руб., а прогноз CAPEX на год повышен до 9–12 млрд руб.

Результаты вызывают умеренный оптимизм: прибыль и EBITDA выше прогнозов, однако рост расходов и замедление комиссионных доходов вызывают опасения. Аналитики ожидают снижение темпов роста процентных доходов в 2025 г. на фоне возможного снижения ключевой ставки, что создаёт риски для рентабельности.

Несмотря на риски, аналитики сохраняют позитивный взгляд на акции биржи, ожидая рост котировок до 260–320 руб. за акцию (+30–67%). Текущая оценка P/E составляет 6х, что ниже исторических уровней.

( Читать дальше )

Новости рынков |Стоимость нефти Brent в 2025 г., по прогнозам аналитиков Kept, снизится до $76 за баррель, что на 6% ниже среднего уровня 2024 г. Сырье будет дешеветь на фоне роста добычи в США и странах ОПЕК+

- 05 ноября 2024, 07:27

- |

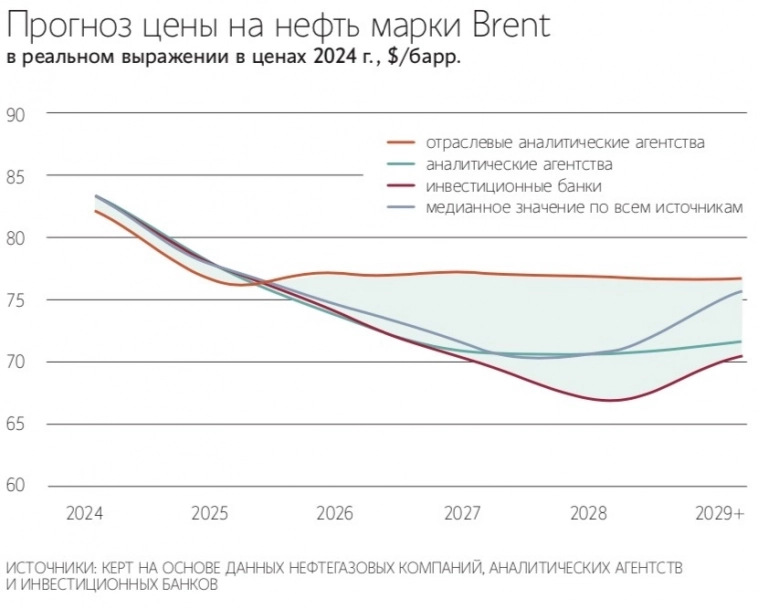

Стоимость нефти Brent в 2025 году, по прогнозам аналитиков Kept, снизится до $76 за баррель, что на 6% ниже среднего уровня 2024 года. Такой прогноз был составлен на основе консенсуса более 50 экспертных мнений. Brent в ноябре 2024 года торгуется около $73, а к концу года может достичь $75–80 за баррель при отсутствии глобальных потрясений.

Аналитики ожидают, что диапазон цен на нефть Brent в 2025 году составит $65–85 за баррель. Снижение цен вызвано, среди прочего, наращиванием добычи нефти в США и странах, не входящих в ОПЕК+, таких как Канада и Бразилия. Ожидается, что в 2026–2027 годах цены продолжат падение, достигнув $73 и $71 соответственно.

Российская нефть Urals также подвергнется корректировке, по прогнозам Kept, снизившись до $60–65 за баррель. Однако оптимальный уровень цен для крупных нефтедобытчиков составляет $75–85 за баррель, поскольку более низкие цены могут угрожать их бюджетам и инвестиционным планам.

Источник: www.vedomosti.ru/business/articles/2024/11/05/1072892-eksperti-prognoziruyut-snizhenie-tsen-na-neft?from=newsline

( Читать дальше )

Новости рынков |Совкомбанк повысил прогноз ключевой ставки на конец 2024 г. до 22%, учитывая риск длительной инфляции. ВТБ и Ренессанс капитал ожидают ставку на уровне 21%, Альфа-капитал и РСХБ – 20%, а Т-банк – 19%

- 07 октября 2024, 07:12

- |

Совкомбанк повысил прогноз ключевой ставки на конец 2024 года до 22%, учитывая риск длительной инфляции. ВТБ и «Ренессанс капитал» ожидают ставку на уровне 21%, «Альфа-капитал» и РСХБ – 20%, а Т-банк – 19%.

Инфляция по итогам года ожидается в диапазоне 6,5–7%, что выше прогнозов ЦБ. Ключевая ставка в 22% может стать пиком цикла ужесточения, а к середине 2025 года ожидается ее снижение до 17%.

Эксперты выделяют влияние бюджетных расходов и индексацию тарифов ЖКХ, которые могут усилить инфляционные риски в следующем году, затрудняя возвращение к таргету ЦБ в 4%. Прогнозы инфляции на конец 2025 года варьируются от 5,1% до 7%.

Источник: www.vedomosti.ru/finance/articles/2024/10/07/1066838-ekonomisti-sovkombanka-zhdut-klyuchevuyu-stavku-na-urovne-22?from=newslineНовости рынков |ВТБ Мои Инвестиции назвали самые перспективные активы на 4-й квартал: золото, фонды денежного рынка, облигации с плавающим купоном, а также акции компаний с низкой долговой нагрузкой – РБК

- 02 октября 2024, 08:52

- |

Брокер ВТБ в прямом эфире РБК презентовал стратегию на четвертый квартал 2024 года, выделив золото, фонды денежного рынка, облигации с плавающим купоном и акции компаний с низкой долговой нагрузкой как привлекательные активы для инвестирования. По мнению аналитиков, в условиях высокой инфляции и жесткой денежно-кредитной политики, золото и качественные облигации станут особенно актуальными.

Главный экономист ВТБ Родион Латыпова прогнозирует, что к концу 2024 года инфляция может достигнуть 7,7%. Инвесторам рекомендовано обращать внимание на компании с низким уровнем долговой нагрузки, такие как HeadHunter, «Яндекс», ЛУКОЙЛ и «Газпром». В частности, «Газпром» рассматривается как фаворит благодаря интеграции с «Сахалин Энерджи» и увеличению добычи газа в России.

Фонды денежного рынка набирают популярность: доля клиентов, совершивших сделки с ними, выросла в пять раз. Управляющий директор ВТБ Ярослав Лазарев отметил, что такие инструменты предлагают почти безрисковую доходность, привязанную к ключевой ставке.

( Читать дальше )

Новости рынков |Arenadata до 30 сентября собирает заявки от инвесторов на участие в IPO. Компания планирует IPO с оценкой ₽17–19 млрд, при этом многие аналитики видят справедливую стоимость до ₽43,9 млрд – Ведомости

- 27 сентября 2024, 08:45

- |

Arenadata, разработчик программного обеспечения для работы с данными, объявила о планах провести IPO на Московской бирже. Компания собирает заявки от инвесторов до 30 сентября 2024 года и установила ценовой диапазон акций в 85–95 руб. Это оценивает компанию в 17–19 млрд руб.

Аналитики ВТБ считают, что справедливая оценка Arenadata может достигать 36–43,9 млрд руб. Подобные выводы дают и другие эксперты. Успех IPO обусловлен ростом спроса на отечественные системы управления базами данных (СУБД) в условиях импортозамещения. Arenadata, лидирующая в сегменте аналитических СУБД, продемонстрировала рост выручки на 58% в 2023 году — до 4 млрд руб.

Эксперты отмечают высокую рентабельность компании: по показателю OIBDA она достигла 42%, а по чистой прибыли — 37%. Прогнозируется, что в 2023–2030 годах выручка и OIBDAC будут расти на 44% и 45% ежегодно. Компания привлекает внимание благодаря низкой долговой нагрузке и планам выплатить не менее 50% чистой прибыли в виде дивидендов.

( Читать дальше )

Новости рынков |Reuters: ведущие инвестбанки ожидают роста цен на золото в 2025 году – Ъ

- 25 сентября 2024, 08:33

- |

«Высокий спрос на золото со стороны Китая и центральных банков поддерживает цены в последние две недели. Однако настроения инвесторов и динамика специализированных сырьевых фондов говорят о том, что ралли будет продолжаться на фоне повышения учетной ставки ФРС США»,— цитирует агентство аналитиков американского банка JP Morgan.

«Несмотря на то что в этом году рекорды уже несколько обновлялись, мы полагаем, что у цен на золото еще остается потенциал для роста в ближайшие 6–12 месяцев»,— соглашаются с ними аналитики швейцарского UBS. Эксперты отмечают, что спрос на золото будет расти, по мере того как центробанки крупнейших развитых стран продолжат сокращать базовые учетные ставки. Так, например, по прогнозам JP Morgan, в следующем году цена на золото может достичь $2800 за тройскую унцию, а Bank of America и Citi Bank of America и Citi ожидают, что цена может вплотную приблизиться к отметке $3000.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс