Блог им. DmitriyNoskov |Сеть Bitcoin вышла на третье место по продажам цифровых объектов

- 19 июня 2024, 11:41

- |

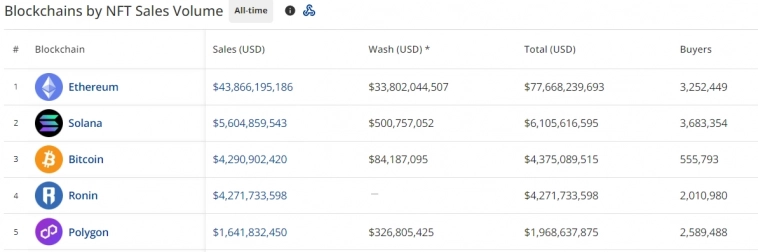

Прошло всего полтора года, как Кейси Родармор презентовал протокол Ordinal, а сеть Bitcoin уже вышла на третье место по обороту цифровых объектов с $4,3 млрд. К таковым относятся графические изображения, аудио-, видео- и прочие файлы, а также квазитокены.

Источник изображения: cryptoslam.io

Среди всего многообразия наибольшим интересом пользуются квазитокены. Сперва лидерство удерживали монеты стандарта brc-20, а после халвинга их затмили появившиеся руны. Но суть одна и та же – на 99,9% группа представлена мемными монетами, а их чеканка и обмен обусловлены спекулятивными настроениями.

( Читать дальше )

- комментировать

- 251

- Комментарии ( 0 )

Блог им. DmitriyNoskov |Отток из ETF привел к коррекции крипторынка

- 17 июня 2024, 12:18

- |

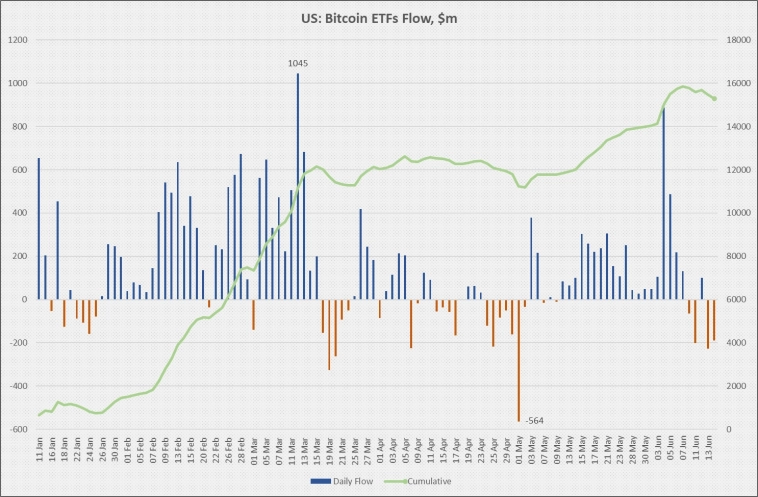

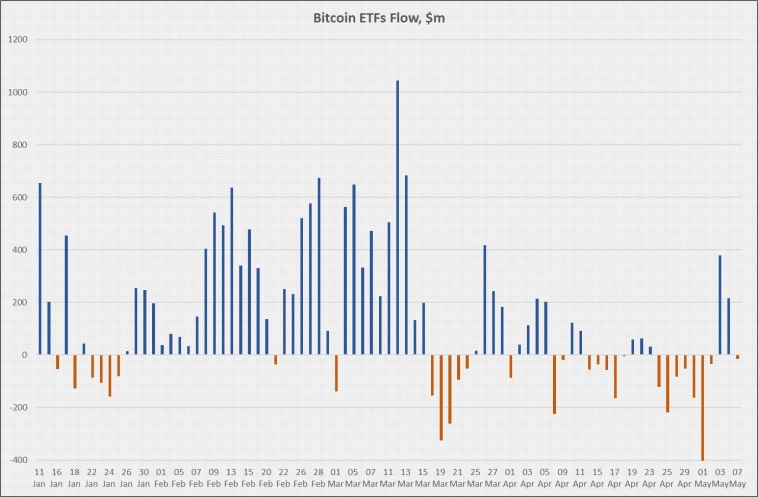

На прошлой неделе капитализация альткоинов сократилась на 3,5% до $1,07 трлн, тогда как у Bitcoin она просела на 4,4% до $1,31 трлн. Основным негативным фактором стал отток из американских Bitcoin-ETF, составивший за тот же период $581 млн.

Источник изображения: инфографика StormGain

Среди фондов наихудший результат продемонстрировал GBTC от Grayscale с результатом в -$274,3 млн. Потеря инвестиций связана как с преобразованием фонда в спотовый из трастового, так и с высокой комиссией за управление в 1,5%. Но в этот раз совокупный отток из фондов Fidelity и Ark Invest превзошел Grayscale.

( Читать дальше )

Блог им. DmitriyNoskov |Новые рекорды – предвестники роста Bitcoin

- 05 июня 2024, 11:57

- |

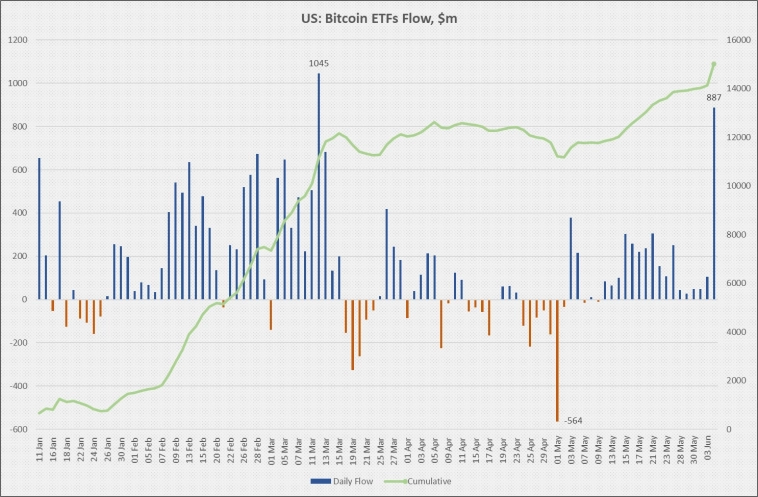

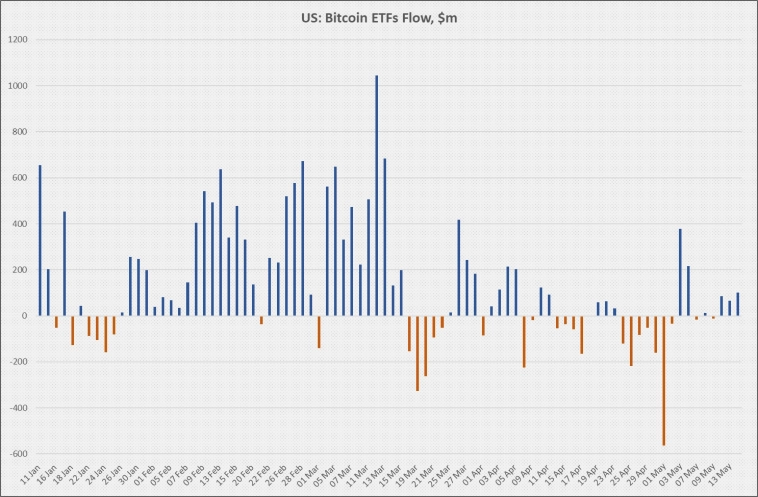

Значительный приток инвестиций в спотовые ETF стал катализатором роста в этом году. Так, 12 марта показатель достиг $1 млрд, а уже 13 марта Bitcoin пробил уровень в $73 тыс. После двух месяцев относительного затишья интерес инвесторов проснулся с новой силой: вчера чистый приток составил $887млн, это второй по значимости результат в истории Bitcoin-ETF.

Источник изображения: инфографика StormGain

С учетом преобладания настроений накопления и отсутствия серьезного давления со стороны продавцов, обновление ценового рекорда произойдет в ближайшие дни или часы.

( Читать дальше )

Блог им. DmitriyNoskov |Bitcoin утекает с криптовалютных бирж

- 04 июня 2024, 10:17

- |

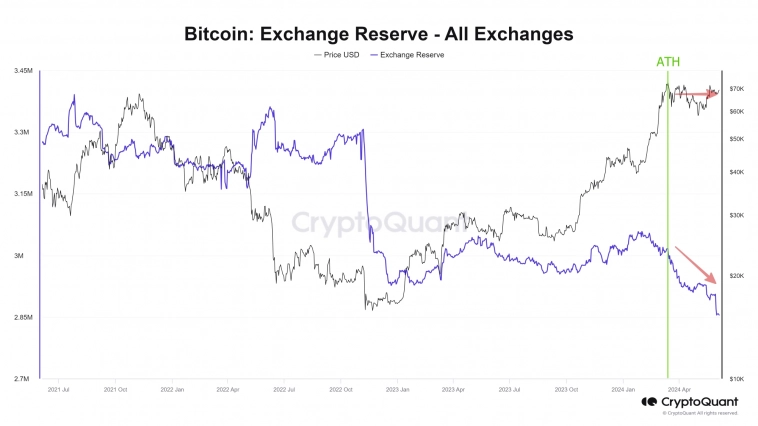

После установления ценового рекорда в середине марта Bitcoin перешел в затяжную консолидацию. За это время совокупный баланс криптобирж сократился на 5% до 2,85 млн BTC. Преимущественно сокращение показателя связано с выводом на холодные кошельки, что демонстрирует высокий уровень ожиданий дальнейшего роста Bitcoin.

Источник изображения: cryptoquant.com

Значительную активность в накоплении продемонстрировали молодые киты, ежедневно добавляющие на кошельки по $1 млрд. Глава аналитической фирмы CryptoQuant Ки Юн Джу отмечает высокое сходство в их поведении с 2020 годом.

( Читать дальше )

Блог им. DmitriyNoskov |Почему Bitcoin подорожает до $150 тыс.

- 29 мая 2024, 11:38

- |

Мы являемся свидетелями революции в финансовой отрасли, когда децентрализованная криптовалюта признается инвестиционным активом профессиональными участниками рынка и регулирующими органами, а бывший президент США включает криптоповестку в избирательную программу.

Одним из ярких подтверждений признания является рост владения Bitcoin лицензированными биржевыми фондами. Сегодня их совокупный запас превышает 1 млн монет или $68 млрд. Это 5% от общего циркулирующего предложения в 19,7 млн BTC.

Источник изображения: инфографика StormGain

Среди запустивших криптофонды стран представлены Канада, Германия, Швейцария, Бразилия, Китай (Гонконг), Австралия и другие. Лидируют же США с 85% долей, где появившиеся в текущем году спотовые ETF привлекли инвестиций на $13,7 млрд. Треть от этой суммы обеспечили крупные институциональные инвесторы, чьи объемы активов под управлением стартуют от $100 млн.

( Читать дальше )

Блог им. DmitriyNoskov |Снижается давление со стороны продавцов Bitcoin

- 24 мая 2024, 12:20

- |

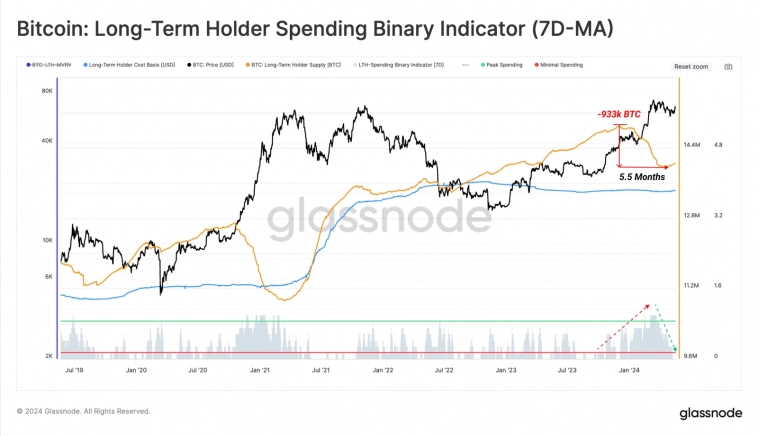

Запуск спотовых ETF в 2024 году привел к значительному притоку свежего капитала в Bitcoin. Долгосрочные держатели (LTH), напротив, по мере роста цены активно избавлялись от запасов. За последние 5,5 месяцев они продали 933 тыс. BTC.

Источник изображения: glassnode.com

Пик продаж был достигнут в конце марта, когда показатель реализованной прибыли установил рекорд в $3,4 млрд в сутки. После этого индикатор вернулся к нейтральному положению, демонстрируя снижение давления со стороны продавцов.

( Читать дальше )

Блог им. DmitriyNoskov |Зафиксирован рекордный интерес институциональных инвесторов к Bitcoin

- 20 мая 2024, 11:33

- |

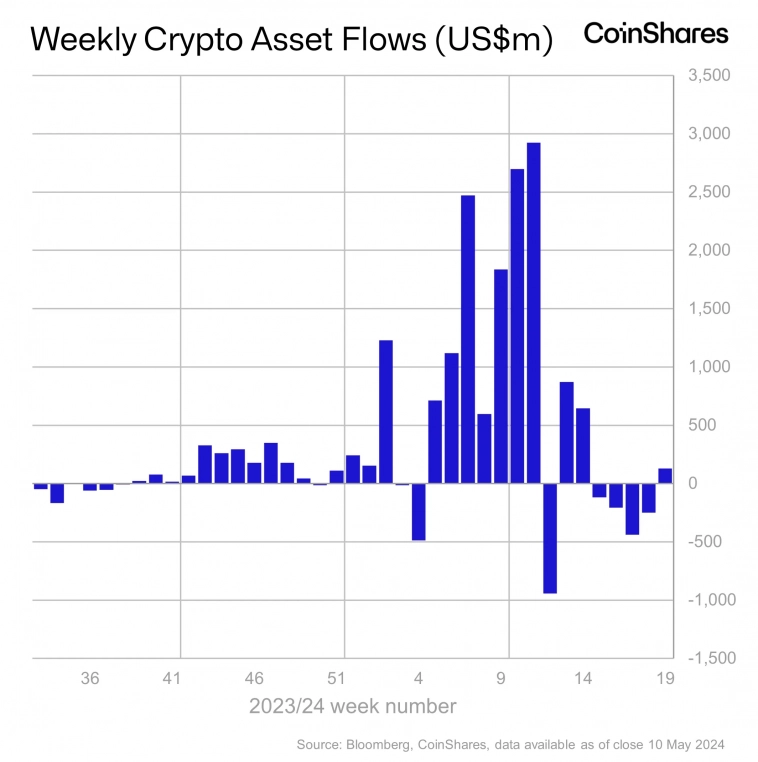

В марте один из топ-менеджеров Golman Sachs сообщил, что за притоком в спотовые ETF стоят розничные инвесторы. Это добавило скептицизма в отношении прогнозов роста Bitcoin до $100 тыс. в текущем году, поскольку данная группа не склонна к долгосрочному планированию и зачастую отступает при первых признаках слабости рынка.

Динамика притока намекала на верность утверждения и приближающуюся полноценную коррекцию: когда первый запал иссяк, он сперва замедлился, а в апреле и вовсе трансформировался в отток.

Источник изображения: coinshares.com

Однако в последние дни благодаря обязательной отчетности 13F стало известно, что институционалы (учреждения с активами > $100 млн) проявили рекордный интерес к Bitcoin-ETF. В первом квартале в один только IBIT от BlackRock инвестировали 414 институциональных инвесторов, тогда как Эрик Балчунас из Bloomberg традиционно хорошим показателем для первого квартала работы фонда называет 20 таких держателей.

Чтобы оценить масштаб, достаточно взглянуть на проявленный интерес этой группы ко всем ETF, стартовавшим в 2024 году.

( Читать дальше )

Блог им. DmitriyNoskov |Fidelity: среднемесячная доходность Bitcoin в семь раз превосходит S&P500

- 15 мая 2024, 15:46

- |

Глобальное признание Bitcoin тормозят два фактора – регуляторные риски и высокая волатильность. После разгона криптофинансовых компаний в 2021 году в Китае, белая полоса началась с признания Bitcoin официальным платежным средством в Сальвадоре. В этом году эстафету подхватили появившиеся в крупнейшей экономике мира спотовые ETF.

Источник изображения: инфографика StormGain

Вчера стало известно, что Совет по инвестициям штата Висконсин приобрел акции криптофонда BlackRock на $100 млн в первом квартале. Совет управляет активами на $160 млрд, включая такие государственные целевые фонды, как пенсионный фонд Висконсина. Аналитик Bloomberg Эрик Балчунас сообщил в X, что обычно крупные финансовые институты выжидают около года перед инвестициями в свежесозданный ETF. Столь быстрое решение свидетельствует о повышенном интересе к Bitcoin.

( Читать дальше )

Блог им. DmitriyNoskov |Рекордный отток из гонконгских ETF

- 14 мая 2024, 10:54

- |

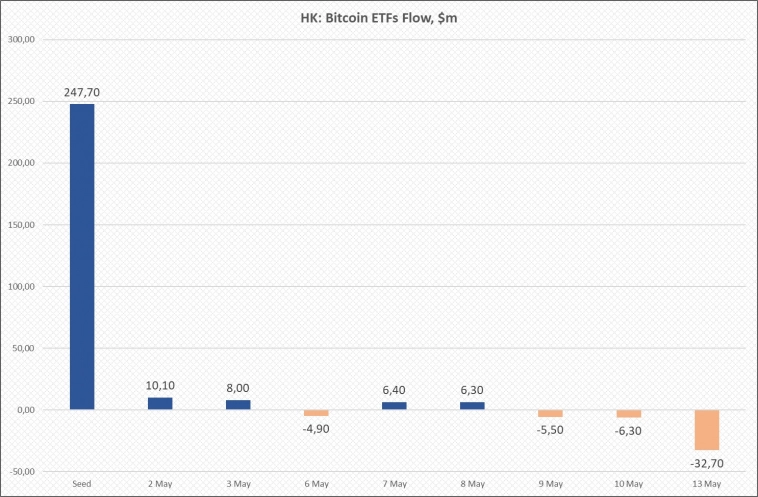

Последним крупным событием, способным сдвинуть Bitcoin с мертвой точки, стал запуск спотовых ETF в Гонконге в начале мая. Малая капитализация рынка ETF в $50 млрд (против $9 трлн в США) нивелировалась слухами о скором подключении к системе Stock Connect, которая откроет доступ инвесторам материкового Китая.

Надежды не оправдались – гонконгская фондовая биржа опровергла слухи. А вчера китайские ETF с Bitcoin продемонстрировали крупнейший отток в $32,7 млн.

Источник изображения: инфографика StormGain

Американские ETF выглядят немногим лучше: после месячной распродажи они вернулись к номинальному притоку, закрыв последнюю неделю с результатом в $286 млн.

( Читать дальше )

Блог им. DmitriyNoskov |Приток Bitcoin на криптобиржи на 10-летнем минимуме

- 08 мая 2024, 11:34

- |

Пока одни аналитики предвещают падение Bitcoin к $40 тыс., а другие говорят об окончании бычьего цикла из-за свершившегося обновления ценового рекорда, сетевые метрики свидетельствуют о нарастающем давлении со стороны спроса.

Текущий цикл выбивается из привычного порядка вещей досрочным обновлением исторического уровня, к которому привел значительный приток капитала из-за разрешения спотовых ETF в США. В последние три недели приток сменился оттоком, подтверждая гипотезу об окончании импульса и потенциальном развороте.

Источник изображения: инфографика StormGain

ETF стали весомым аргументом в 2024 году, но далеко не единственным. Ведущую роль по-прежнему играют настроения ходлеров и долгосрочные оценки участников рынка. Одна из ключевых метрик – приток Bitcoin на криптобиржи. Чем больше желающих разменять его на стабильные монеты или фиатные деньги, тем больше приток.

В конце апреля показатель рухнул ниже уровня в 10 тыс. BTC в сутки, достигнув 10-летнего минимума.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс