Блог им. DmitriyNoskov

Зафиксирован рекордный интерес институциональных инвесторов к Bitcoin

- 20 мая 2024, 11:33

- |

В марте один из топ-менеджеров Golman Sachs сообщил, что за притоком в спотовые ETF стоят розничные инвесторы. Это добавило скептицизма в отношении прогнозов роста Bitcoin до $100 тыс. в текущем году, поскольку данная группа не склонна к долгосрочному планированию и зачастую отступает при первых признаках слабости рынка.

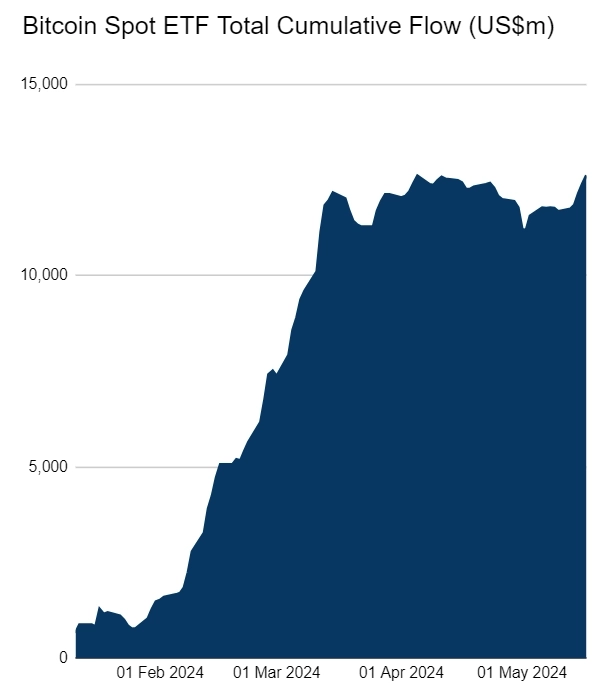

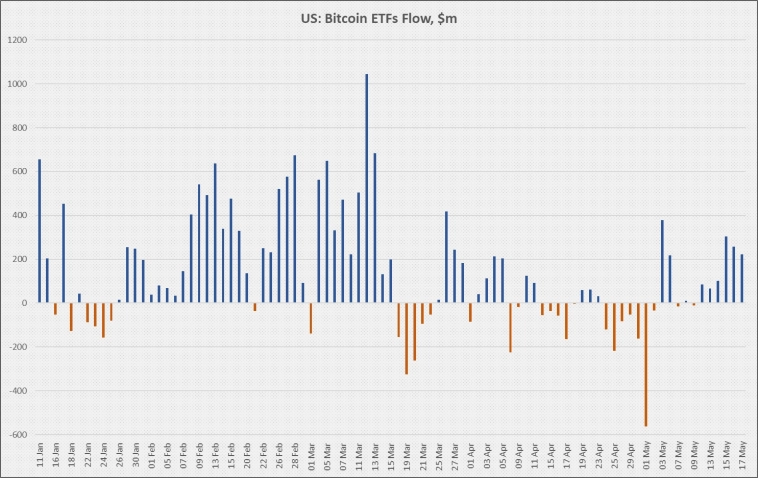

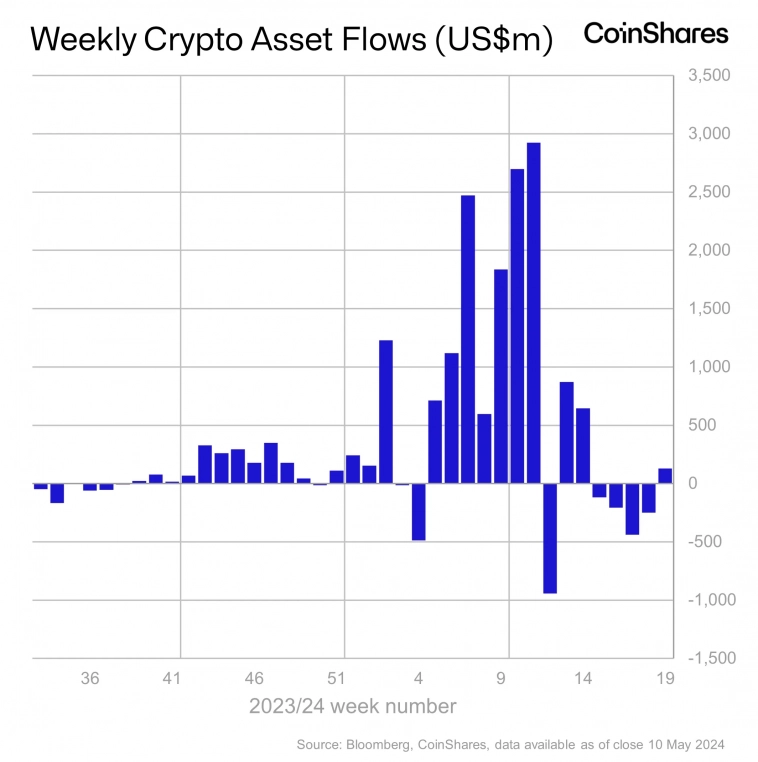

Динамика притока намекала на верность утверждения и приближающуюся полноценную коррекцию: когда первый запал иссяк, он сперва замедлился, а в апреле и вовсе трансформировался в отток.

Источник изображения: coinshares.com

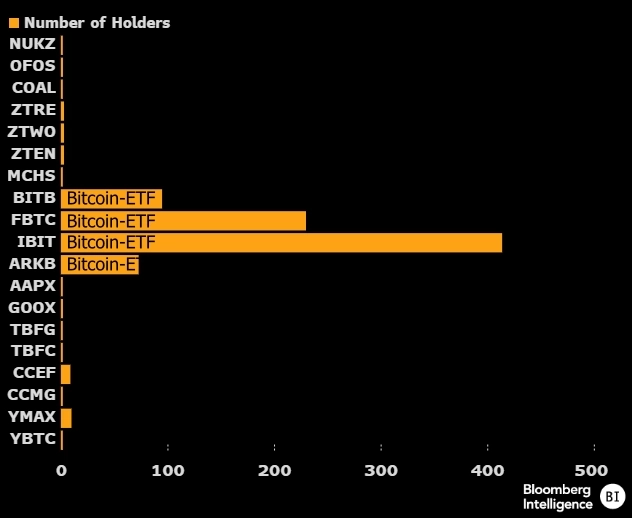

Однако в последние дни благодаря обязательной отчетности 13F стало известно, что институционалы (учреждения с активами > $100 млн) проявили рекордный интерес к Bitcoin-ETF. В первом квартале в один только IBIT от BlackRock инвестировали 414 институциональных инвесторов, тогда как Эрик Балчунас из Bloomberg традиционно хорошим показателем для первого квартала работы фонда называет 20 таких держателей.

Чтобы оценить масштаб, достаточно взглянуть на проявленный интерес этой группы ко всем ETF, стартовавшим в 2024 году.

Источник изображения: x.com/EricBalchunas

Всего же институционалы инвестировали в Bitcoin-ETF $3,5 млрд, заняв долю в 29% от общего притока капитала. Крупнейшим из них стала Millennium Management, купившая акций криптофондов на $1,9 млрд.

Источник изображения: farside.co.uk

На прошлой неделе, когда общественности открылась подлинная картина, инвестиции в спотовые продукты хлынули с новой силой. Чистый приток за этот период составил $948 млн.

Источник изображения: инфографика StormGain

Bitcoin на позитивные новости также отреагировал ростом, окрепнув до $67 тыс.

Источник изображения: криптовалютная биржа StormGain

Проявление интереса со стороны институциональных инвесторов говорит о высокой оценке профессионалами перспектив дальнейшего роста. Даже JPMorgan, глава которой известен негативным настроем к криптовалюте, задекларировала инвестиции в Bitcoin.

Ожидается, что эта тенденция продолжит набирать обороты, поскольку большинство игроков еще только изучают новый продукт и взвешивают риски. Даже крупнейший в мире пенсионный фонд Японии с активами на $1,5 трлн рассматривает криптовалюту в качестве одного из инструментов хеджирования.

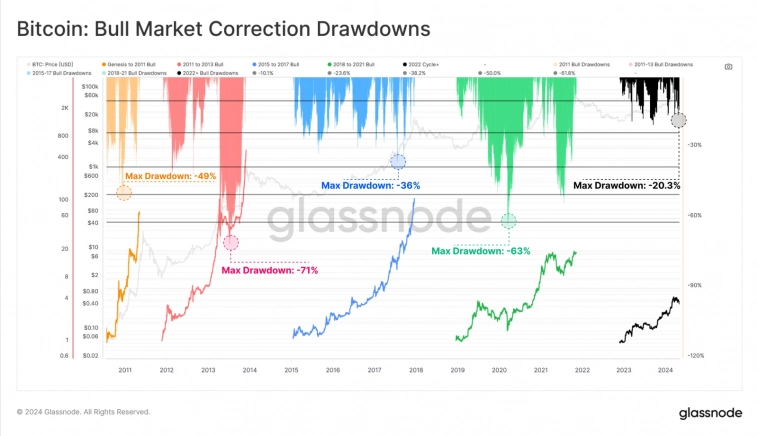

Источник изображения: glassnode.com

Приток институционального капитала отражается не только в росте цены, но также благотворно влияет на снижение волатильности и на показатель относительной просадки. Если в предыдущие бычьи циклы коррекция варьировалась от 36% до 71%, то с 2023 года показатель не превышает 23%.

Аналитическая группа StormGain

(платформа для торговли, обмена и хранения криптовалюты)

- 22 мая 2024, 07:22

теги блога Дмитрий Носков

- altcoin

- Amazon

- Avalanche

- bank of america

- Binance

- bitcoin

- blockchain

- BNB

- Cardano

- cryptocurrency

- DeFi

- DOGE

- dogecoin

- ETF

- ethereum

- Ethereum Classic

- FTX

- Hamster Kombat

- Huobi

- litecoin

- Monero

- NFT

- Nvidia

- ripple

- Ripple

- S&P500

- Shiba Inu

- Solana

- Tether

- tron

- TRX

- TUSD

- USDT

- UST

- XRP

- ZCash

- акции

- альткоины

- анонимность

- асик

- афера

- банки

- Беларусь

- биткоин

- блокчейн

- брокеры

- взлом

- видеокарты

- Волк с Уолл-cтрит

- делистинг

- дефляция

- доллар

- Дональд Трамп

- ЕС

- золото

- игра в кальмара

- Илон Маск

- инвестиии

- инвестиции

- инфляция

- Казахстан

- конкуренция

- крах

- криптовалюта

- майнинг

- майнинг криптовалют

- мангер

- метрики

- монетарная политика

- НБУ

- обвал

- памп

- признание

- прогноз

- пузырь

- распродажа

- расследование

- регулятор

- регуляция

- Россия

- рубль

- стейблкоин

- стейкинг

- суд

- топ

- торговые сигналы

- тренд

- Турция

- Украина

- финансы

- форекс

- фрс

- ФРС США

- хайп

- хардфорк

- цикл

- шатдаун

- экономика

- эмиссия

- эфириум