Новости рынков |Будем содействовать ускорению девалютизации в стране и вводить допмеры для сокращения операций банков в долларах и евро — ЦБ РФ

- 04 августа 2022, 11:55

- |

Будем содействовать ускорению девалютизации в стране и вводить допмеры для сокращения операций банков в долларах и евро.

Намерены решать проблемы с заблокированными из-за санкций активами.

Без публикации отчетности невозможна нормальная работа финрынка, нужно возвращаться к ней, но при минимизации санкционных рисков

При реализации внешних рисков может потребоваться системная поддержка финсектора, ЦБ может рассмотреть вопрос о создании фонда для этих целей.

Не рассматриваем возможность выкупа заблокированных активов у финансовых организаций.

Для роста кредитования потребуется предусмотреть временную заморозку или снижение надбавок к капиталу.

cbr.ru/Content/Document/File/139354/financial_market_20220804.pdf

- комментировать

- ★1

- Комментарии ( 4 )

Новости рынков |Мосбиржа начала торги облигациями в юанях

- 03 августа 2022, 14:56

- |

3 августа 2022 года на рынке облигаций Московской биржи начались торги облигациями с расчетами в китайских юанях.

Новые инструменты ориентированы на самый широкий круг инвесторов, использующих китайскую валюту и номинированные в ней финансовые продукты в своих портфелях, и призваны существенно расширить возможности профессиональных участников рынка и их клиентов.

Первыми бумагами, доступными инвесторам, стали два выпуска облигаций компании РУСАЛ объемом 2 млрд китайских юаней каждый со сроком обращения пять лет и офертой через два года.

www.moex.com/n50531/?nt=106

Новости рынков |Лукойл готов выкупить у держателей свои евробонды пяти выпусков суммарным номиналом $6.3 млрд

- 02 августа 2022, 17:43

- |

Новости рынков |Инвесторы вывели с рынков развивающихся стран рекордную сумму с 2005 года — FT

- 01 августа 2022, 10:33

- |

Отток средств вызван опасениями глобальной рецессии и ускорения инфляции, агрессивным повышением ФРС процентной ставки и замедлением роста ВВП в Китае. Он грозит усугубить нарастающий финансовый кризис в развивающихся странах.

По данным JPMorgan, в 2022 году инвесторы также вывели $30 млрд из фондов валютных облигаций развивающихся стран.

Новости рынков |Русал предложил инвесторам расчеты в юанях по облигациям — Frank Media

- 25 июля 2022, 18:12

- |

Согласно анонсам брокеров, Русал планирует открыть книгу заявок на первый выпуск облигаций в юанях уже 27 июля.

Новости рынков |Пресс конференция ЦБ РФ: Главное

- 22 июля 2022, 15:10

- |

• Сегодняшние сбережения россиян могут разогнать спросовую инфляцию в будущем

• Снижаются ставки по депозитам ведут к увеличению спроса

• Экономический спад будет более растянутым по времени и менее глубоким

• Многим компаниям удалось избежать резкого сокращения запасов. Ситуация с запасами не ухудшилась, но и не улучшилась

• Экономический спад будет более растянутым по времени и менее глубоким

• Ситуация на рынке труда спокойная. Безработица на рекордно низком уровне.

• Доходности ОФЗ продолжат снижаться.

• На руках россиян 85 млрд долларов

• ЦБ РФ продолжит покупать валюту для Минфина в рамках нового бюджетного правила.

• Для ЦБ РФ не существует красных линий по снижению или повышению инфляции. Главная задача — достичь целей по инфляции

• Владение валютными вкладами сопряжено с рисками введения санкций на банки

( Читать дальше )

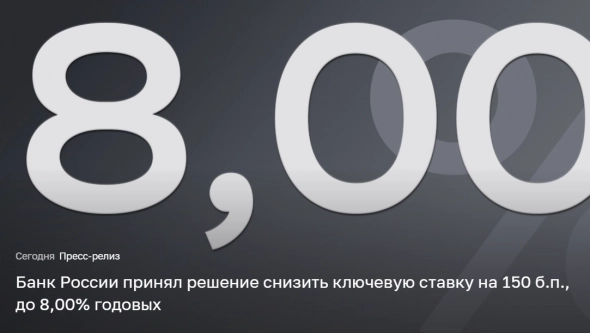

Новости рынков |ЦБ РФ снизил ключевую ставку на 1,5%, до 8%

- 22 июля 2022, 13:30

- |

РОССИЯ — СТАВКА ЦБ РФ = 8% (ПРОГНОЗ 9% / ПРЕД 9.5%)

Текущие темпы прироста потребительских цен остаются низкими, способствуя дальнейшему замедлению годовой инфляции. Это связано как с влиянием набора разовых факторов, так и со сдержанной динамикой потребительского спроса. Инфляционные ожидания населения и бизнеса заметно уменьшились, достигнув уровней весны 2021 года.

Снижение деловой активности происходит медленнее, чем Банк России предполагал в июне. Однако внешние условия для российской экономики остаются сложными и по-прежнему значительно ограничивают экономическую деятельность.

Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков. Банк России будет оценивать целесообразность снижения ключевой ставки во втором полугодии 2022 года. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция снизится до 12,0–15,0% в 2022 году, 5,0–7,0% в 2023 году и вернется к 4% в 2024 году.

Росстат с 9 по 15 июля 2022 года зафиксировал в РФ дефляцию на уровне 0,17% после дефляции в 0,03% неделей ранее, инфляции в 0,23% в «тарифную неделю» с 25 июня по 1 июля, нулевой инфляции с 18 по 24 июня и трех недель дефляции до этого (в 0,12%, 0,14% и 0,01%). Годовая инфляция в РФ на 15 июля замедлилась до 15,45-15,46% с 15,68% на 8 июля

www.cbr.ru/

Новости рынков |Совет Евросоюза утвердил седьмой пакет санкций против России, включая частичное эмбарго на золото — глава Еврокомиссии

- 21 июля 2022, 11:56

- |

t.me/tass_agency/147617

Новости рынков |Премьер Италии Марио Драги подал в отставку во второй раз, президент принял ее — это может быть началом долгового кризиса в Европе

- 21 июля 2022, 11:48

- |

Долг Италии самый большой в Европе, он превышает 100% ВВП. Италия может стать причиной очередного долгового кризиса в Европе. Если ЕЦБ не справится с итальянским госдолгом, то европейскую экономику может ждать вторая Великая депрессия

Европа сегодня переживает период рекордной жары, которая уничтожает урожай на севере Италии и юге Франции. Еще впереди зима и возможное нормированное потребление энергии.

Центральный банк Европы находится в очень затруднительном положении. С одной стороны необходимо повышать ставку для борьбы с неостановимой инфляцией. А с другой стороны угроза итальянского дефолта. Рост ставок = рост издержек обслуживания долга.

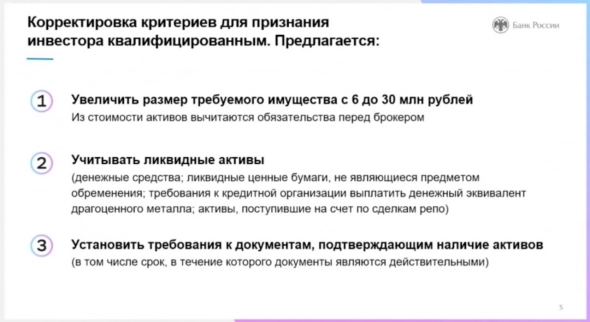

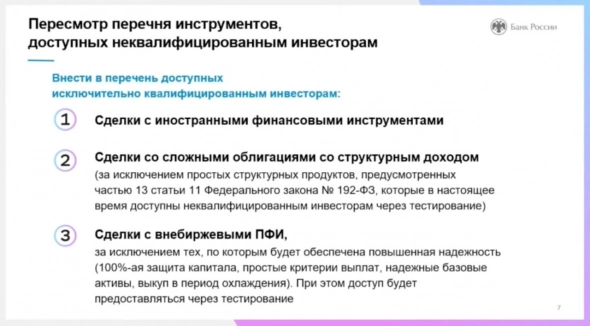

Новости рынков |ЦБ РФ предлагает изменить подход к требованиям получения статуса квалифицированного инвестора — теперь для получения статуса нужно будет иметь 30 млн руб

- 20 июля 2022, 12:21

- |

Так же: ЦБ РФ предлагает допустить к покупкам иностранных финансовых инструментов только квалифицированных инвесторов:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс