Новости рынков |Некрупные банки будут более осторожны в кредитовании, что стимулирует замедление экономики — Goldman Sahcs

- 22 марта 2023, 10:46

- |

Крах SVB Financial Group и Credit Suisse, скорее всего, побудит регуляторов более тщательно проверять мелкие банки, что потенциально ограничит практику кредитования, считает главный операционный директор Goldman Sachs Group Джон Уолдрон.

Банковская система сегодня значительно более устойчива, чем в прошлом, учитывая большую ликвидность и лучшую капитализацию финансовых компаний, но недавние проблемы, вероятно, приведут к ужесточению правил и более высоким требованиям к капиталу для небольших банков, которые играют «важную роль в доставке кредитов экономике», — сказал Уолдрон в интервью Handelsblatt.

Миллиарды долларов капитализации испарились из десятков американских и европейских банков с 6 марта, когда произошел крах Silicon Valley Bank и экстренное поглощение Credit Suisse банком UBS при посредничестве правительства. Сделка была заключена после того, как Credit Suisse не смог восстановить доверие инвесторов и клиентов после серии скандалов и убытков, которые привели к снижению кредитного рейтинга и росту стоимости финансирования.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Новости рынков |Акционеры ВТБ рассмотрят вопрос о допэмиссии 25 апреля

- 21 марта 2023, 16:43

- |

Собрание акционеров пройдет в форме заочного голосования, бюллетени принимаются до 25 апреля. Датой определения лиц, имеющих право на участие в собрании, является 31 марта.

В повестку собрания вошел вопрос увеличения уставного капитала ВТБ путем размещения дополнительных обыкновенных акций.

Новости рынков |Чистая прибыль Росбанка по МСФО за 2022 год упала в 4 раза - до 4,9 млрд руб

- 21 марта 2023, 13:33

- |

Несмотря на внешние вызовы, сложную операционную среду и существенные созданные резервы, группа осталась прибыльной в 2022 году, хотя прибыль после налога оказалась несколько ниже, чем в 2020-2021 годах

Операционный доход за отчетный период вырос более чем на 30% — до 84,3 млрд рублей. Уровень достаточности капитала (собственных средств) банка увеличился на 2,2 процентных пункта (п. п.) — до 17,5%.

Активы Росбанка выросли на 1% и составили 1,6 трлн рублей. Средства клиентов выросли на 6% — до 1,2 трлн рублей. В том числе средства физических лиц выросли на 3%, составив 379 млрд рублей, а юридических лиц — на 8%, до 807 млрд рублей.

tass.ru/ekonomika/17325665

Новости рынков |США прорабатывают меры на случай ухудшения банковского кризиса — Bloomberg

- 21 марта 2023, 10:53

- |

Регуляторы штата Калифорния 10 марта закрыли входящий в двадцатку крупнейших коммерческих банков США Silicon Valley Bank. Это стало наиболее крупным банкротством банка в США после финансового кризиса 2008 года. Все застрахованные депозиты были переведены из SVB в отдельно созданную структуру — Deposit Insurance National Bank of Santa Clara. Помимо этого, власти закрыли крупный нью-йоркский Signature Bank из-за системных рисков, также было объявлено о закрытии крипто-ориентированного банка Silvergate.

Правда, по словам источников, власти пока не считают такой шаг необходимым, особенно после того как регуляторы предприняли шаги, чтобы помочь банкам справиться с любыми требованиями о снятии средств.

( Читать дальше )

Новости рынков |Банки сократят объем выдач потребкредитов на фоне роста просрочек

- 21 марта 2023, 09:52

- |

По данным «Скоринг бюро», в этом году в сегменте потребительских кредитов (без учета карточных) средний чек держался на примерно одинаковом уровне с конца прошлого года: 183 тысяч рублей в феврале, в январе — 176,14 тысяч, 188,7 тысяч в декабре 2022 года, пишет «Коммерсант». В феврале прошлого года этот показатель составлял 240 тысяч рублей. На этом фоне объем просроченного потребительского кредита в феврале достиг максимального значения с 2021 года — 145,6 тысяч рублей. В феврале прошлого года показатель составлял 132,5 тысяч рублей.

При снижении год к году среднего чека выдач на фоне роста среднего размера просроченного потребкредита просрочка быстрее растет по крупным ссудам, отмечает «Коммерсант», поэтому банки будут стараться выдавать более мелкие кредиты. По мнению руководителя группы рейтингов финансовых институтов АКРА Валерия Пивня, именно увеличение числа выдач будет стимулировать рост портфеля. «Банки охотнее кредитуют небольших клиентов, добиваясь повышения диверсифицированности, — добавляет он.

( Читать дальше )

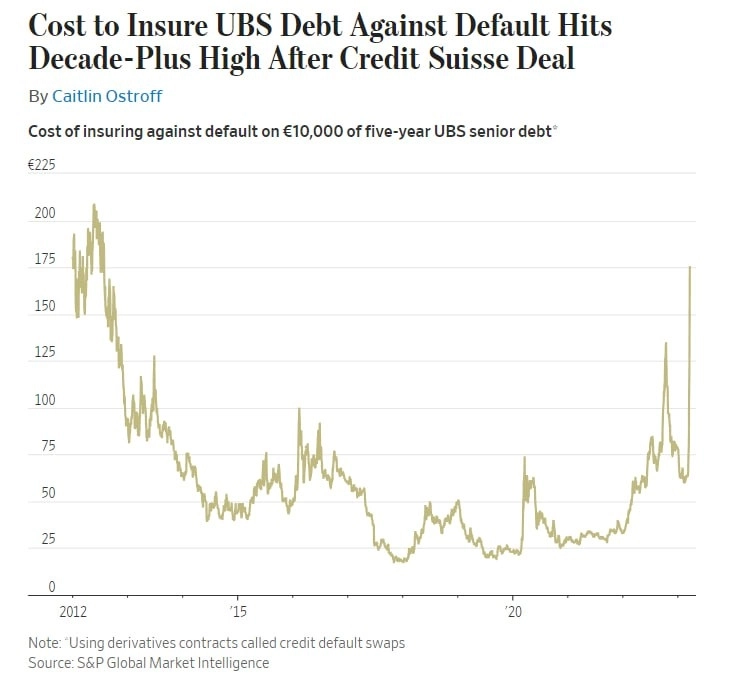

Новости рынков |Кредитные дефолтные свопы UBS на 5 лет достигли максимума за 10 лет — S&P Global Market Intelligence

- 20 марта 2023, 16:00

- |

Цена свопов составляет 175 евро, совсем недавно эта цифра не превышала и 60 евро.

Рынок пугают возможные проблемы банка и его размеры после покупки (https://t.me/if_market_news/49157) CS.

Новости рынков |Goldman Sachs прогнозирует сохранение ставки ФРС на прежнем уровне в марте

- 20 марта 2023, 15:56

- |

Экономист Goldman Sachs Group Дэвид Мерикл прогнозирует, что Федеральная резервная система США не станет повышать ключевую процентную ставку на заседании, которое завершится в 22 марта.

«Регулятор принял активные меры для защиты финансовой системы, но рынок пока не до конца уверен, что этих усилий будет достаточно», — написал он в записке для клиентов.

Мерикл отметил, что одно повышение ставки на четверть процентного пункта едва ли окажет решающее влияние на инфляцию, и добавил, что в случае необходимости Федрезерв может быстро вернуться к подъему ставок.

Новости рынков |Списание облигаций Credit Suisse угрожает рынку на $250 млрд - The WSJ

- 20 марта 2023, 15:39

- |

Экстренное слияние Credit Suisse с UBS Group приведет к уничтожению самых рискованных облигаций банка, что потрясет инвесторов на рынке аналогичных долговых обязательств европейских банков на четверть триллиона долларов.

Около $17,3 млрд. так называемых дополнительных облигаций первого уровня будут полностью списаны, говорится в воскресном заявлении финансового регулятора Швейцарии Finma. Credit Suisse также сослался на это решение в своем заявлении, сообщив, что он был проинформирован Finma о том, что облигации будут «списаны до нуля».

Облигации AT1 — также известные как условно-конвертируемые облигации, или CoCos — были введены после финансового кризиса как способ переложить банковский риск с налогоплательщиков на держателей облигаций. Они также стали популярным инвестиционным продуктом, который управляющие деньгами и банки, включая Credit Suisse, предлагали клиентам как относительно безопасный способ повысить доходность портфелей облигаций.

«Шокирует то, что, похоже, держатели акций будут восстанавливаться лучше, чем держатели облигаций первого уровня», — сказал Джастин Д'Эрколе, соучредитель ISO-mts Capital Management LP, фонда, специализирующегося на банковских ценных бумагах.

( Читать дальше )

Новости рынков |Падение банков продолжается: акции Credit Suisse падают на 60% на премаркете в США

- 20 марта 2023, 12:07

- |

Новости рынков |ЦБ РФ оставил ключевую ставку без изменений 7,5%

- 17 марта 2023, 13:30

- |

Совет директоров Банка России 17 марта 2023 года сохранил ключевую ставку на уровне 7,50% годовых. Текущие темпы прироста цен остаются умеренными, в том числе в части устойчивых компонентов. Инфляционные ожидания населения существенно снизились, но сохраняются на повышенном уровне, как и ценовые ожидания предприятий.

Оперативные данные указывают на продолжающееся восстановление деловой и потребительской активности. Ускорение исполнения бюджетных расходов, ухудшение условий внешней торговли и состояние рынка труда по-прежнему формируют проинфляционные риски. В целом баланс рисков для инфляции существенно не изменился с предыдущего заседания Совета директоров Банка России.

Мы будем принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной переcтройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс