Блог им. BondholdersAssociation |Предложения о дополнении статьи 219.1 НК РФ

- 30 октября 2023, 11:51

- |

Ассоциацией подготовлены и направлены в Государственную Думу предложения о дополнении статьи 219.1 НК РФ нормой, позволяющей сохранить право на инвестиционный налоговый вычет (льгота на долгосрочное владение) для частных инвесторов – владельцев еврооблигаций, замещённых на облигации российских эмитентов.

В процессе обмена еврооблигаций на замещающие облигации российских организаций, инвестор получает во владение новую ценную бумагу – замещающую облигацию, по которой срок владения начинает исчисляться с даты замещения. Таким образом, процедура замещения влечёт утрату права на налоговый вычет, зависящий от непрерывного срока владения ценной бумагой.

Совокупный объем облигаций, замещаемых во исполнение Указа Президента РФ от 07.07.2022 г. № 430, составит, по оценке Ассоциации, более 4 триллионов рублей. При этом доля физических лиц, владеющих замещающими облигациями, составляет 66 % (по данным Московской биржи).

По мнению Ассоциации, отсутствие в НК РФ нормы о зачете срока владения еврооблигациями является существенным пробелом и приводит к дискриминации значительной части инвесторов в облигации.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. BondholdersAssociation |Школа владельцев облигаций

- 30 октября 2023, 11:03

- |

01 ноября 19.00 МСК в @GoodBonds состоится второй эфир «Школы владельцев облигаций»: Характеристики и типы облигаций

Коммерческие и биржевые облигации;

Срочные, бессрочные и субординированные выпуски;

Конвертируемые, инфраструктурные и зеленые бумаги;

Купоны: постоянные и переменные;

Пут и колл-опционы

Спикеры от АВО: Константин Новик (кандидат физ.мат. наук, автор канала @silenceandmoney) и Павел Мартынов (ст. преподаватель РЭА им. Г. В. Плеханова)

Вопросы аудитории по теме приветствуются

Блог им. BondholdersAssociation |Евробонды Республики Беларусь

- 28 октября 2023, 20:42

- |

ЦБ в ответ на наше обращение сообщил:

«Проект указания Банка России предусматривает, что методология кредитного рейтингового агентства должна содержать указание на определение дефолта рейтингуемого лица в соответствии с указанным Проектом. Вместе с тем в соответствии с частью 2 статьи 12 Федерального закона No 222-ФЗ2 кредитное рейтинговое агентство вправе отступать от применяемой методологии в исключительных случаях, если применяемая методология не учитывает или учитывает некорректно особенности объекта рейтинга и следование применяемой методологии может привести к искажению кредитного рейтинга или прогноза по кредитному рейтингу, при условии раскрытия на официальном сайте кредитного рейтингового агентства причины такого отступления».

Мы ожидаем, что после выхода нового акта в нем будет содержаться унифицированное определение дефолта.

Блог им. BondholdersAssociation |эфир с эмитентом ООО «ГазТрансСнаб»

- 27 октября 2023, 16:30

- |

Сегодня 27 октября в чате GoodBonds прошел эфир с эмитентом ООО «ГазТрансСнаб»

✅Смотреть запись эфира

В гостях:

Илья Мыльников — директор и бенефициар ООО «ГТС»

Сергей Панкратов — коммерческий директор ООО «ГТС»

Ведущий — Илья Винокуров🔹

Блог им. BondholdersAssociation |Иск инвесторов к ГТЛК

- 26 октября 2023, 07:45

- |

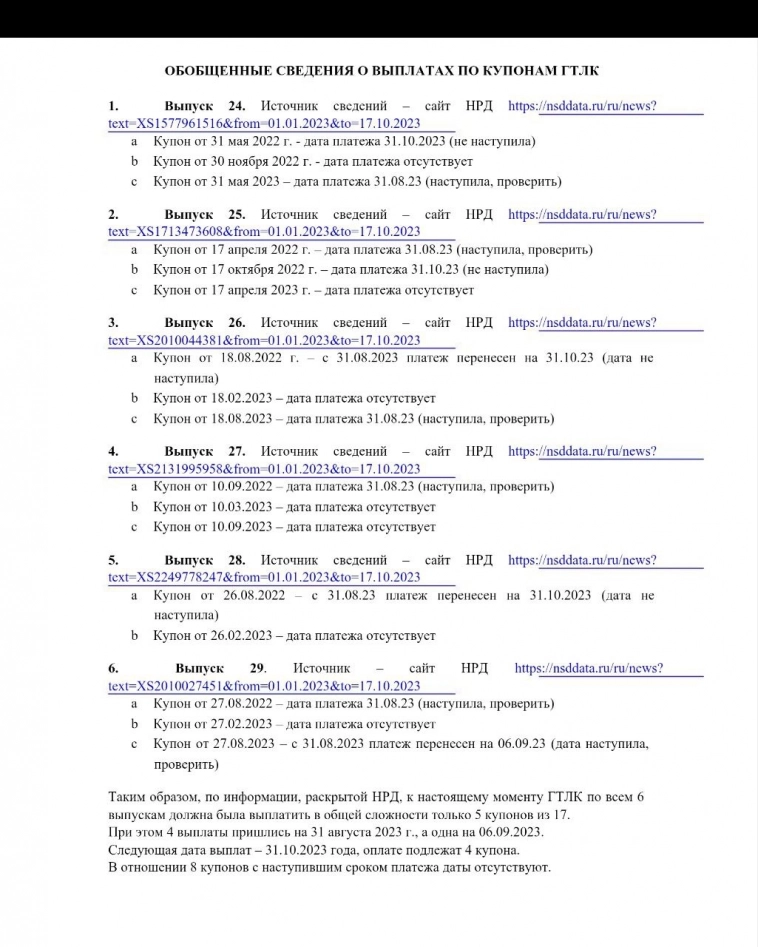

Продолжается судебное дело по иску группы инвесторов к ГТЛК (А040-129588/2023). Несмотря на то, что компания начала платить купоны, ситуация с выплатами представлена во вложении.

АО ГТЛК планирует выплатить пропущеные купоны перед замещением, которое состоится до конца этого года.

Тем не менее инвесторы готовы в судебном порядке потребовать возмещение за задержку выплаты купонов.

Интересы инвесторов в коллективном иске представляет компания A.T. Legal

Кроме того ПАО «Банк Зенит» через суд требует от АО «Государственная транспортная лизинговая компания» 948 млн рублей. Информация об иске, поданном 23 октября в Арбитражный суд Москвы, размещена в картотеке дел.

Блог им. BondholdersAssociation |Эфир с эмитентом ГазТрансСнаб

- 25 октября 2023, 19:01

- |

В пятницу 27 октября в 14:00 МСК в чате @GoodBonds состоится эфир с эмитентом ООО «ГазТрансСнаб»

Ведущий — Илья Винокуров В гостях: Илья Мыльников — директор и бенефициар и Сергей Панкратов коммерческий директор ООО «ГТС»

ООО «ГТС» производит и поставляет технические газы, преимущественно газ для сварки. Компания также занимается грузоперевозками и торговлей нерудными строительными материалами (щебень, песчаный грунт).

8 августа 2023 г. Рейтинговое агентство «Эксперт РА» присвоило рейтинг кредитоспособности ООО «ГТС» на уровне ruB. По рейтингу установлен стабильный прогноз.

Блог им. BondholdersAssociation |Замещающие облигации Республики Белорусь

- 25 октября 2023, 16:20

- |

Наш представитель связался по телефону с М.Н.Емельяновым, заместителем начальника управления привлечения государственных займов Главного управления Минфина республики Беларусь. Как нам пояснили, выпуск замещающих облигаций занимает один день.

Таким образом инвесторам можно попытаться выполнить требования п.1 по самостоятельной замене бумаг на внутренние.

Памятка тут.

Схема работает только если в цепочке есть НРД.

— Обязателен перевод бумаг на счёт РУП РЦДЦБ, который они открыли в НРД…

— Необходимо, чтобы Евроклир подтвердил погашение бумаг.

2. Выкуп за 30% от номинала

— Схема тоже работает, но только для бумаг, в цепочке хранения которых есть НРД.

— Подтверждение Евроклир об аннулировании НЕ нужно.

Т.е. все, у кого бумаги находится в российском депозитарии с прямым счетом в Евроклир могут запросить депозитарий о возможности получения статуса «депозитария-нерезидента». Также потребуется подписать договор с Минфином РБ.

Есть второй депозитарий, который потенциально может выступить в качестве замены НРД (У него статус депозитария-нерезидента тоже есть). Это СПБ РДЦ, но там на учете нет бумаг. Однако их туда можно попробовать перевести.

( Читать дальше )

Блог им. BondholdersAssociation |Будущее облигационного рынка

- 25 октября 2023, 14:44

- |

Друзья, по нашей просьбе организатор форума предоставил нашим читателям доступ к он-лайн трансляции деловой части программы.

10.00 – 12.00 Пленарное заседание. Российский облигационный рынок: рост, надежность, доходность. Зал Родченко.

12.30 – 14.00 Инвестгрейд: спрос, предложение, тренды. Зал Родченко.

15.00 – 17.00 Финансы для растущего бизнеса. Облигации МСБ. Зал Родченко.

12.30 – 14.00 Девелоперы: зона роста облигационного рынка. Зал Попова.

15.00 – 17.00 Оптические иллюзии и предметные выгоды рынка ЦФА. Зал Попова.

Программа форума тут.

Благодарим Эксперт РА и Эксперт Бизнес-Решения!

Блог им. BondholdersAssociation |Число дефолтов на рынке облигаций оказалось в шесть раз меньше прогноза

- 25 октября 2023, 13:46

- |

Председатель совета Ассоциации владельцев облигаций Александр Беркунов считает, что пока рано строить оптимистичные прогнозы относительно массовых и легких выходов на IPO: «Мы скептически смотрим на способность потенциальных эмитентов успевать в периодически открывающееся окно рынка. Облигационные размещения позволяют формировать публичную историю практически в любой фазе рынка, и из нашего общения с эмитентами мы пока не видим желания пойти более коротким путем».

Подробнее на РБК

Блог им. BondholdersAssociation |Инвесторам предложили бонды Telegram с расчетом на IPO в 2025 году

- 25 октября 2023, 13:18

- |

Ассоциация владельцев облигаций (АВО) подтвердила РБК получение такой презентации клиентами БКС. «Мы фиксируем обращения инвесторов, которым брокер предлагает такой продукт», — сказал представитель АВО.

Согласно презентации, покупатели смогут конвертировать номинал облигаций в акции при IPO (первичное публичное размещение акций) Telegram, которое намечается на второй-третий квартал 2025 года. Конвертация будет происходить с дисконтом: 10% дисконт, если IPO состоится до марта 2024 года, 15% дисконт, если IPO состоится до марта 2025-го и 20% дисконт, если IPO состоится до марта 2026-го. Если оно не состоится, инвесторам в любом случае обещают погасить облигации в 2026 году.

Подробнее на РБК

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс