Блог компании Tickmill |Неприятие к риску возвращается на рынок, доллар растет на хороших данных по потреблению в США

- 18 мая 2022, 15:23

- |

Ключевые моменты:

— Базовые розничные продажи США в апреле превзошли ожидания, мировые рынки отыгрывают идею, что США лучше справится с циклом повышения ставок, чем оппоненты;

— Спрос на риск снизился, а доллар перешел в рост после выступления Пауэлла, показавшего, что ЦБ не собирается мелочиться в применении политики для подавления инфляции.

Бычий импульс, возникший после медвежьего пробоя ключевых уровней на американском рынке, почти полностью иссяк к среде, фьючерсы на биржевые индексы США и европейские рынки перешли в снижение. В краткосрочной перспективе на рынке доминируют две темы: улучшение экономических перспектив США относительно других экономик и ястребиный настрой Пауэлла во вчерашней речи. Первая тема «заиграла новыми красками» после публикации отчета по розничным продажам в США, который показал, что домохозяйства не спешат урезать расходы несмотря на высокие темпы инфляции. Базовые розничные продажи, без учета продаж автомобилей, отражающие ключевой потребительский тренд в экономике, выросли на 0.6% в месячном выражении против прогноза 0.4%, при этом мартовский показатель был пересмотрен в сторону повышения, до 2.1%.

Позитивный отчет лег в противовес опасениям, что агрессивный темп ужесточения политики ФРС подтолкнет экономику к рецессии, что улучшило ожидания по реальной ставке в США. В отсутствии информации по другим ведущим экономикам, это запустило акцент на привлекательности американских активов, что отразилось в усилении позиций доллара в среду. Индекс американской валюты вырос на 0.3% и несмотря на обвал в понедельник и вторник, речи о полноценной коррекции пока не идет:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог компании Tickmill |Отчет CPI может стать катализатором отскока SPX, снижения доллара

- 11 мая 2022, 14:17

- |

Попытка SPX закрепиться ниже 4000 пунктов не увенчалась успехом, тем не менее, отскок пока не нашел широкой поддержки среди покупателей. Индикаторы настроений ритейл и институциональных инвесторов находятся в экстремально медвежьей зоне (13-летний максимум), что увеличивает шансы на отскок в случае возникновения позитивного катализатора:

В роли катализатора может выступить сегодняшний релиз ИПЦ в США за апрель. Общая инфляция ожидается на уровне 8.1% (снижение на 0.4% по сравнению с мартом), базовая инфляция – на уровне 6% (снижение на 0.5% по сравнению с мартом). Базовая месячная инфляция ожидается на уровне 0.4% и именно этот показатель рынок будет исследовать на наличие раннего сигнала, что инфляция наконец взяла курс на снижение, так как годовую инфляцию будет искажать эффект высокой базы. В случае если месячная инфляция не оправдает ожиданий, давление на ФРС, в восприятии рынка, бороться с ростом цен, снизится, и ужесточение политики будет происходить менее агрессивным темпом, чем учитываемый сейчас в ценах активов.

( Читать дальше )

Блог компании Tickmill |Превью заседания ФРС: все внимание на объявлении о начале QT

- 04 мая 2022, 16:18

- |

ФРС, как ожидается, повысит сегодня ставку на 50 б.п. и объявит о начале продажи активов с баланса. Рынкам будет интересен темп продажи активов, так как от этого будет зависеть объем предложения облигаций дальнего срока погашения, это фактор, в свою очередь имеет большое влияние на динамику доллара. Например, откат доходности 10-летних Трежерис с 3% до 2.92% во вторник вызвал коррекцию доллара, EURUSD, GBPUSD смогли отстоять критически важные уровни поддержки – 1.05 и 1.25 и сохраняют движение в узких диапазонах:

Такая динамика говорит о том, что пары могут определиться с трендом после заседания ФРС, который вряд ли ограничится одной сессией, так как значимость майского заседания высока. Во-первых, макроэкономический фон значительно изменился, стало ясно, что инфляция оказалась более устойчивой, чем предполагалось ранее, во-вторых, будет обнародован план по сокращению активов с баланса. Эта мера, учитывая рекордный объем активов на балансе ФРС, будет иметь серьезные последствия для рынка:

( Читать дальше )

Блог компании Tickmill |Тема войны в торговле переходит на второй план, на первый план выходит борьба центральных банков с инфляцией

- 22 апреля 2022, 16:31

- |

Переломная точка в тренде доходностей Трежерис, на которой надеялись их держатели в очередной раз оказалось ложной, так как чиновники ФРС не поскупились вчера на словесные интервенции. Пауэлл, выступая вчера, дал четкий сигнал, что серьезных препятствий для ужесточения политики нет, заявив, что конфликт на Украине в меньшей степени задел американскую экономику, поэтому будет уместно нормализовывать политику чуть быстрее, и повышение ставки на 50 б.п. будет обсуждаться на заседании в мае. Также глава ФРС заявил, что повышение ставки до нейтрального уровня будет происходить быстро и затем, если потребуется, ФРС прибегнет к рестриктивным мерам.

Пауэлл — традиционный центрист, старающийся занять сбалансированную позицию между ястребами и голубями в Комитете по открытым рынкам, поэтому вчерашние комментарии рынок расценил как ястребиные, несмотря на то что рынок в принципе предполагал, что такой шаг состоится в мае.

Кроме Пауэлла вчера с комментариями выступили еще два чиновника ЦБ, Буллард и Дейли. Буллард заигрывает с идеей повысить процентную ставку сразу на 75 б.п., аргументируя это тем, что в истории американской экономики были периоды, схожие с текущим (второй квартал 1990-го года) и когда тогда ставку повысили на 75 б.п. «конца света не случилось». Дейли также допустил возможность повысить ставку на 50 б.п. и говорил о том, что к концу года процентную ставку следует довести до 2.5%.

( Читать дальше )

Блог компании Tickmill |ЕЦБ ничего не может поделать с импортной инфляцией

- 18 апреля 2022, 16:01

- |

Дорогостоящая в плане экономических издержек политика нулевой терпимости к ковиду вынудили китайский ЦБ снизить норму резервирования для банков на 25 б.п. в понедельник. По оценкам ЦБ это должно увеличивать ликвидность в банковском секторе на 530 млрд. юаней. Меры ЦБ посылают не очень позитивный сигнал мировым рынкам. Данные по китайской экономике за первый квартал оказались все лучше ожиданий кроме розничных продаж, которые ожидаемо сократились в марте более чем в два раза сильнее прогноза – на 3.5%. Безработица выросло с 5.5% до 5.8%.

EURUSD не спешит восстанавливаться после обвального падения в четверг ниже предыдущего локального минимума, до 1.0750:

Катализатором продаж выступил ЕЦБ, в частности неожиданные заявления Лагард на прошедшем заседании, в которых прослеживался высокий уровень тревоги по поводу макроэкономической стабильности. В комбинации с весьма скромными планами задействовать монетарные инструменты для стабилизации, ЦБ в очередной раз констатировал, что бессилен перед вызовами импортной инфляции. Лагард заявила, что негативные риски для экономики выросли значительно, кроме того,

( Читать дальше )

Блог компании Tickmill |Золото целится на $2000 – и на то есть веские причины

- 13 апреля 2022, 15:13

- |

Вчерашний отчет по инфляции в США за март заставил заговорить том, что инфляция достигла пика (базовая инфляция 6.5% против 6.6% прогноза, цены на поддержанные автомобили -3.8%), однако разочарование доллара было недолгим – на помощь подоспел ястреб из ФРС Брейнард с комментариями по поводу ставки и QT, которые начали разгонять рост доходностей Трежерис. По словам Брейнард, решение по продаже активов с баланса может быть принято уже в мае, а сами продажи начнутся в июне. Кроме того, ЦБ не будет растягивать процесс повышения ставки, а быстро доведет ее до нужного уровня. Медвежья свеча по индексу доллара (со 100+ до 99.80 пунктов) на релизе CPI сменилась весьма агрессивным ралли в сторону нового локального максимума – 100.5 пунктов. Что интересно, после выхода из мартовского диапазона 97.80-99.50, пробой и последующее ралли не встретили сколь-нибудь значимых возражений со стороны продавцов на 100 и 100.50 пунктах, а коридор движения цены был необычно узким:

( Читать дальше )

Блог компании Tickmill |Отскок EURUSD выглядит хрупким, NZDJPY, CADJPY готовятся к ретесту максимумов

- 11 апреля 2022, 17:04

- |

На этой неделе появится несколько отчетов по инфляции за март, включая инфляцию в США. Предпосылок для замедления или стабилизации нет, поэтому особенно сильная реакция на рынке может произойти в случае, если показатели отклонятся в меньшую сторону. В случае если данные укажут на новые максимумы инфляции в рамках текущего делового цикла, больше всего пострадают валюты, где центральные банки не готовы подстраивать политику или делают это неохотно – среди них ЕЦБ и Банк Японии.

Доллар начал неделю на максимуме с мая 2020, пробой 100 пунктов по индексу доллара в пятницу встретил весьма умеренное сопротивление (коррекция до 99.62 пунктов), сегодня индекс вновь прижимается к круглой отметке, что указывает на высокую вероятность продолжения ралли. ФРС сейчас наиболее активно «сопротивляется» глобальному вызову инфляции пересматривая темп ужесточения политики, обеспечивая таким образом наиболее привлекательную ожидаемую реальную доходность по облигациям. Другие ЦБ продвигаются в этом направлении гораздо медленней. Банк Японии продолжает занижать доходность, включая долгосрочную (посредством безлимитных покупок облигаций на открытом рынке), ЕЦБ все никак решится заговорить о повышении ставок в этом году несмотря на давление со стороны рыночных ожиданий. При этом реализованная инфляция в ЕС и США по последним данным отличается всего на 2%:

( Читать дальше )

Блог компании Tickmill |Рынки готовятся к новому раунду эскалации после событий в Украинской Буче

- 05 апреля 2022, 16:20

- |

После событий в Украинской Буче вырисовывается новой виток эскалации экономического конфликта России и ЕС. Он имеет все шансы стать центральной темой торгов на рынке. Кроме объявленного шестого пакета санкций, который по заявлению чиновника ЕК может быть введен уже завтра, ЕС также удалось достичь внутреннего консенсуса по поводу запрета импорта угля из России. Подробности запрета пока неизвестны, однако декабрьские фьючерсы на уголь уже подскочили на 7.9% до $205 за тонну.

Нефтяной рынок, в свою очередь, обеспокоен перспективой эмбарго российской нефти со стороны ЕС, и с начала этой недели эта встревоженность выросла. Несмотря на усилия некоторых крупных импортирующих нефть стран по стабилизации предложения за счет продажи нефти с резервов, цены на Brent и WTI сосредоточились на рисках ключевых экспортеров, прибавив в среднем на 5$ середины вчерашнего дня.

Европейские рынки умеренно снижаются на новостях, выделился более сильным падением французский индекс CAC40, так как инвесторы потребовали премию из-за возросшей политической неопределенности (напряженная президентская гонка), фьючерсы на американские индексы показывают незначительный минус. Индекс доллара подрос после лонг-сквиза, вызванного волной оптимизма после Стамбульских переговоров, и консолидируется вблизи 99 пунктов. Европейские валюты в ожидании нового негатива, товарные валюты ожидаемо реагируют позитивно на ралли сырья, AUD, NZD в среднем прибавили 1% во вторник, CAD прибавил 0.35%.

( Читать дальше )

Блог компании Tickmill |Индекс доллара в «симпатичном» диапазоне. Ожидаем отскок?

- 30 марта 2022, 17:28

- |

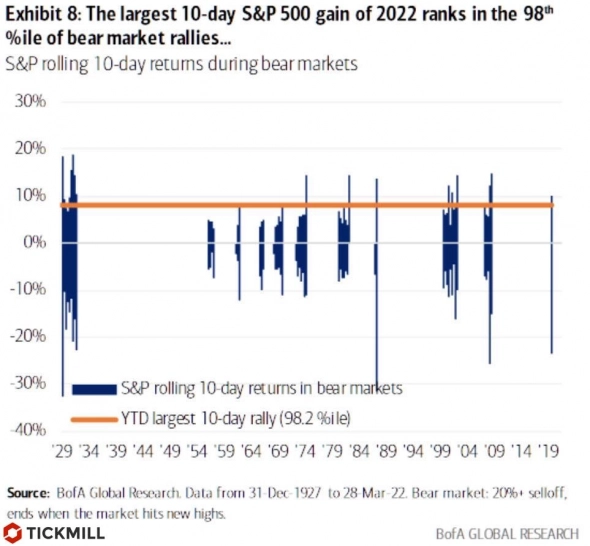

Отскок S&P 500 за последние 10 дней попал в 2% самых сильных ралли в рамках медвежьего рынка (определяется как падение от хаев 20%+) за почти 100-летнюю историю, что может говорить о немалой доле спекулятивной составляющей. По мнению стратега Nomura МакЭллиотта, ралли стало заслугой прежде всего ритейл инвесторов, намекая на то, что удержаться на уровнях будет весьма непросто:

Вчера SPX добавил 1.23% вопреки умеренно негативному фону в геополитике и никуда не девшимся вызовам инфляции. Европейские рынки оптимизм американских индексов сегодня не разделили — основные индексы несут умеренные потери в пределах 1.5%. Поступает противоречивая информация по деэскалации конфликта на Украине: покивав головой, что, дескать, да, ситуация движется к перемирию, Запад позже сменил позицию, и начал интерпретировать «частичный» отвод войск России из Киева и Чернигова как очередной маневр, чтобы выиграть время. Ясно, что всплеск в расположенности к риску наблюдавшийся в последние дни может быть очень неустойчив.

( Читать дальше )

Блог компании Tickmill |Восходящая коррекция по EUR, GBP может подходить к концу

- 25 марта 2022, 14:32

- |

Британская экономика сталкивается с ядовитой комбинацией из высокой инфляции и ослабления спроса. Вместе с более высокой, чем прогноз, инфляцией за февраль, произошло более сильное замедление роста розничных продаж. Показатель роста общих продаж замедлился с 9.4% до 7% против 7.8% прогноза. Рост розничных продаж исключая волатильные компоненты (топливо) замедлился до 4.6% (прогноз 5.6%). Месячные данные показывают, что негативный вклад в показатель годового роста произошел именно в феврале – ожидался небольшой рост, но произошло значительное сокращение. GBPUSD растерял рост сделанный в начале сессии и ушел ниже 1.32, при этом EURUSD показывает небольшой рост, что позволяет отнести слабую динамику именно к выходу данных по розничным продажам, а не к сильному доллару в интрадей. Разумно полагать, что на этом фоне на рынке будут складываться ожидания, что Банк Англии сделает еще один шаг назад в сокращении стимулов на предстоящем заседании, положительных драйверов у фунта остается немного.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс