Блог компании Tickmill |Отскок EURUSD выглядит хрупким, NZDJPY, CADJPY готовятся к ретесту максимумов

- 11 апреля 2022, 17:04

- |

На этой неделе появится несколько отчетов по инфляции за март, включая инфляцию в США. Предпосылок для замедления или стабилизации нет, поэтому особенно сильная реакция на рынке может произойти в случае, если показатели отклонятся в меньшую сторону. В случае если данные укажут на новые максимумы инфляции в рамках текущего делового цикла, больше всего пострадают валюты, где центральные банки не готовы подстраивать политику или делают это неохотно – среди них ЕЦБ и Банк Японии.

Доллар начал неделю на максимуме с мая 2020, пробой 100 пунктов по индексу доллара в пятницу встретил весьма умеренное сопротивление (коррекция до 99.62 пунктов), сегодня индекс вновь прижимается к круглой отметке, что указывает на высокую вероятность продолжения ралли. ФРС сейчас наиболее активно «сопротивляется» глобальному вызову инфляции пересматривая темп ужесточения политики, обеспечивая таким образом наиболее привлекательную ожидаемую реальную доходность по облигациям. Другие ЦБ продвигаются в этом направлении гораздо медленней. Банк Японии продолжает занижать доходность, включая долгосрочную (посредством безлимитных покупок облигаций на открытом рынке), ЕЦБ все никак решится заговорить о повышении ставок в этом году несмотря на давление со стороны рыночных ожиданий. При этом реализованная инфляция в ЕС и США по последним данным отличается всего на 2%:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Tickmill |Рынки готовятся к новому раунду эскалации после событий в Украинской Буче

- 05 апреля 2022, 16:20

- |

После событий в Украинской Буче вырисовывается новой виток эскалации экономического конфликта России и ЕС. Он имеет все шансы стать центральной темой торгов на рынке. Кроме объявленного шестого пакета санкций, который по заявлению чиновника ЕК может быть введен уже завтра, ЕС также удалось достичь внутреннего консенсуса по поводу запрета импорта угля из России. Подробности запрета пока неизвестны, однако декабрьские фьючерсы на уголь уже подскочили на 7.9% до $205 за тонну.

Нефтяной рынок, в свою очередь, обеспокоен перспективой эмбарго российской нефти со стороны ЕС, и с начала этой недели эта встревоженность выросла. Несмотря на усилия некоторых крупных импортирующих нефть стран по стабилизации предложения за счет продажи нефти с резервов, цены на Brent и WTI сосредоточились на рисках ключевых экспортеров, прибавив в среднем на 5$ середины вчерашнего дня.

Европейские рынки умеренно снижаются на новостях, выделился более сильным падением французский индекс CAC40, так как инвесторы потребовали премию из-за возросшей политической неопределенности (напряженная президентская гонка), фьючерсы на американские индексы показывают незначительный минус. Индекс доллара подрос после лонг-сквиза, вызванного волной оптимизма после Стамбульских переговоров, и консолидируется вблизи 99 пунктов. Европейские валюты в ожидании нового негатива, товарные валюты ожидаемо реагируют позитивно на ралли сырья, AUD, NZD в среднем прибавили 1% во вторник, CAD прибавил 0.35%.

( Читать дальше )

Блог компании Tickmill |Индекс доллара в «симпатичном» диапазоне. Ожидаем отскок?

- 30 марта 2022, 17:28

- |

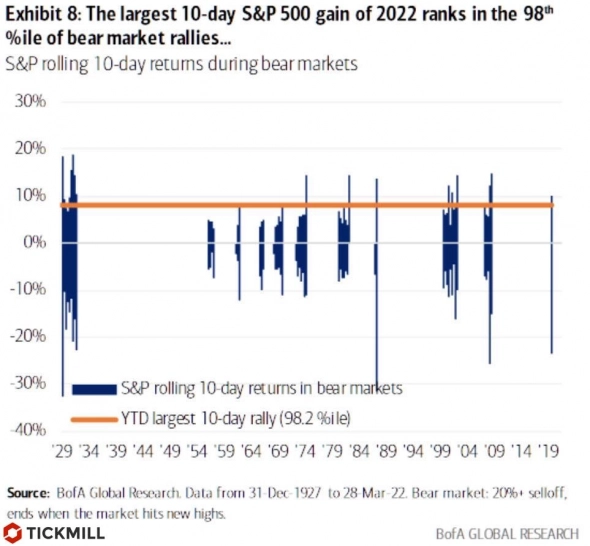

Отскок S&P 500 за последние 10 дней попал в 2% самых сильных ралли в рамках медвежьего рынка (определяется как падение от хаев 20%+) за почти 100-летнюю историю, что может говорить о немалой доле спекулятивной составляющей. По мнению стратега Nomura МакЭллиотта, ралли стало заслугой прежде всего ритейл инвесторов, намекая на то, что удержаться на уровнях будет весьма непросто:

Вчера SPX добавил 1.23% вопреки умеренно негативному фону в геополитике и никуда не девшимся вызовам инфляции. Европейские рынки оптимизм американских индексов сегодня не разделили — основные индексы несут умеренные потери в пределах 1.5%. Поступает противоречивая информация по деэскалации конфликта на Украине: покивав головой, что, дескать, да, ситуация движется к перемирию, Запад позже сменил позицию, и начал интерпретировать «частичный» отвод войск России из Киева и Чернигова как очередной маневр, чтобы выиграть время. Ясно, что всплеск в расположенности к риску наблюдавшийся в последние дни может быть очень неустойчив.

( Читать дальше )

Блог компании Tickmill |Восходящая коррекция по EUR, GBP может подходить к концу

- 25 марта 2022, 14:32

- |

Британская экономика сталкивается с ядовитой комбинацией из высокой инфляции и ослабления спроса. Вместе с более высокой, чем прогноз, инфляцией за февраль, произошло более сильное замедление роста розничных продаж. Показатель роста общих продаж замедлился с 9.4% до 7% против 7.8% прогноза. Рост розничных продаж исключая волатильные компоненты (топливо) замедлился до 4.6% (прогноз 5.6%). Месячные данные показывают, что негативный вклад в показатель годового роста произошел именно в феврале – ожидался небольшой рост, но произошло значительное сокращение. GBPUSD растерял рост сделанный в начале сессии и ушел ниже 1.32, при этом EURUSD показывает небольшой рост, что позволяет отнести слабую динамику именно к выходу данных по розничным продажам, а не к сильному доллару в интрадей. Разумно полагать, что на этом фоне на рынке будут складываться ожидания, что Банк Англии сделает еще один шаг назад в сокращении стимулов на предстоящем заседании, положительных драйверов у фунта остается немного.

( Читать дальше )

Блог компании Tickmill |Геополитическая премия в долларе снижается, в фокусе ситуация с ковидом в Китае

- 15 марта 2022, 15:23

- |

Экономические новости из Китая сегодня превзошли ожидания в положительном смысле, особенно неожиданным был рост розничных продаж выше прогноза. Ограничения на внутреннюю миграцию в период Лунного Нового года, которые должны были сдержать рост потребления в рознице и вводимые из-за вспышки Ковида меры, неожиданно оказали меньший эффект. Позитивные новости позволят ЦБ притормозить начатое смягчение монетарной политики.

Розничные продажи выросли на 6.7% в феврале при прогнозе 3%. Промышленное производство выросло на 7.5%, почти вдвое превысив прогноз. Инвестиции в основные фонды превысили прогноз более чем в два раза и составили 12.5%. Юань незначительно укрепился к доллару.

Глобальные рынки закладывают снижение рисков дальнейшей эскалации, сильно обвалилась нефть (почти на 8% по основным бенчмаркам), золото откатилось на 1.33%. За неделю цены на золото упали на 6%, нефть на 23%.

Геополитическая премия в долларе соответственно сокращается, EUR и GBP отыгрывают потери. В перспективе до конца неделе основное внимание на завтрашнем заседании ФРС, подъем ставки на 25 б.п. обеспечен, неопределенность для рынка представляет майское решение (25 или 50 б.п.).

( Читать дальше )

Блог компании Tickmill |Первые признаки деэскалации на фоне истощения санкций Запада

- 09 марта 2022, 15:18

- |

Европейские индексы восстанавливаются после вчерашнего падения, доллар, золото и другие защитные активы в нисходящей коррекции на фоне появления признаков деэскалации конфликта на Украине. Главным образом на это повлияла смягчающаяся позиция руководства страны по российским требованиям, о чем можно сделать из вчерашнего интервью Зеленского. Ослабевает санкционная риторика, как и замедляется поток новых санкций против РФ.

Стратегия молниеносной «не-войны» РФ, как ее прозвали, спустя неделю после вторжения, сменилась на более аккуратное и неспешное продвижение, создавая и поддерживая напряженную гуманитарную обстановку на Украине, провоцируя Запад на быструю и менее контролируемую экономическую блокаду (в плане просчитываемости последствий), что по всей видимости приносит свои плоды, так как оборачивается экономическими издержками и неопределенностью для ЕС и отчасти для США (цены на топливо). Чем быстрее Запад исчерпает санкционный ответ, тем, возможно, быстрее на Украине придут к мысли, что повышение ставок для Запада обходится все дороже и их поддержка, в плане давления на РФ будет оскудевать, а значит придется все больше рассчитывать на самих себя, что есть причина садиться за стол переговоров. Кроме того, возможно будет расти давление украинского населения на руководство быстрее искать компромисс.

( Читать дальше )

Блог компании Tickmill |Евро все сильнее ощущает последствия Украинского конфликта

- 04 марта 2022, 16:22

- |

Очередной скачок в долларовом спреде FRA-OIS (индикатор риска на межбанковском рынке) говорит о том, что на рынке долларового фондирования стрессовая ситуация нарастает. И хотя до уровней спреда весны 2020 далеко, спросы на доллары из-за этого растет. Усилить позиции доллара может и сегодняшний отчет Payrolls. Европейские валюты под все большим давлением, так как разрешение украинского кризиса затягивается.

Большинство факторов указывают на сильный доллар.

Условия на рынке продолжают складываться в пользу доллара. На выходные инвесторы уходят с минимальным пониманием чем окончится украинский кризис, так как сообщения о боестолкновениях увеличиваются. Уровень ликвидности на рынках снизился на этой неделе, тенденция усилилась после сообщений, что крупнейший в Европе ядерный реактор на Украине подвергся обстрелу. Индикатор кредитного риска на денежном рынке и стоимости краткосрочных заимствований доллара, 3-месячный спред OIS-FRA подскочил до 29 пунктов, максимального значения с мая 2020. В разгар локдаунов, весной 2020 этот спред доходил до 80 пунктов. Не то чтобы это вызывало беспокойство у рыночных участников, но сигнал к покупкам доллара есть.

( Читать дальше )

Блог компании Tickmill |«Слабый январь» в данных США ставит ралли доллара на паузу

- 31 января 2022, 16:57

- |

Негативные сюрпризы январской макростатистики США станут ключевой проверкой на прочность ралли доллара после FOMC. Однако, возможное разочарование на мой взгляд будет недолгим, так как ФРС одним-двумя отчетами переубедить не получится. К тому же драйвер ослабления известен, как известно и то, что с ним не так уж и много неопределенности. Спад в напряженности в Восточной Европе, Китайский Новый год создают более привлекательные условия для ралли рисковых активов и восстановления некоторых валют, в частности AUD и GBP. Соответствующие центральные банки, которые проведут на этой неделе заседания, вероятно удивят.

Доллар умеренно снижается в начале недели, консолидируясь выше отметки предыдущего локального хая (уровень 97). Ключевой вопрос сможет ли доллар пережить без неприятных последствий возможную слабость экономических данных США в январе. На этой неделе будут опубликованы январские индикаторы активности от ISM, отчет по рынку труда ADP и NFP за декабрь и предварительные данные за декабрь указывают на риск, что актуальные показатели окажутся слабее прогнозов. Основной довод для таких ожиданий – удар Омикрона по экономической активности пришелся как раз на период, который будет охватывать последняя статистика.

( Читать дальше )

Блог компании Tickmill |Обзор заседания ФРС: низкодоходным валютам может прийтись несладко

- 27 января 2022, 15:53

- |

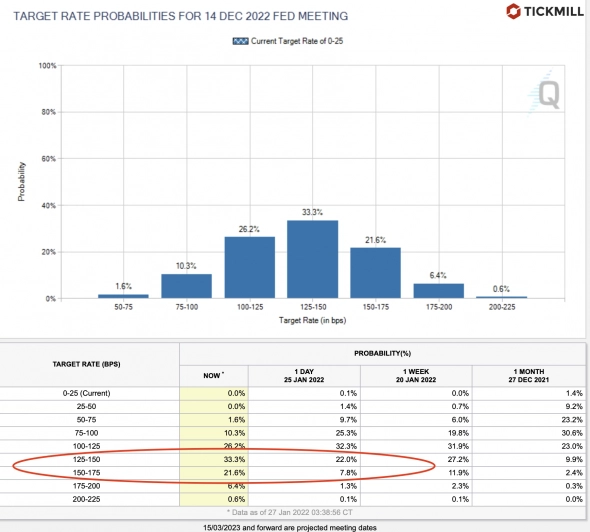

Рынок труда сильный, инфляция гораздо выше целевого уровня, продажа активов баланса будет происходить наряду с повышением ставок – таковы три ключевые вывода из заседания ФРС. Из них можно сделать вывод, что отрыв ФРС, в плане намерений ужесточать политику, лишь увеличился по сравнению с коллегами-ЦБ других крупных экономик. По итогам заседания, базовый прогноз конечного уровня ставок на конец 2022 сместился с диапазона 100-125 до 125-150 б.п., согласно фьючерсам на ставку:

Доллар давит оппонентов сегодня — индекс американской валюты после пробоя локального хая на 96.50, и благодаря более сбалансированной позиции после недавней коррекции, бросает вызов уже сопротивлению на 97 пунктов. И хотя ФРС внесла ясность по поводу траектории ставок в 2022 году, и, как кажется, ралли доллара рискует скоро выдохнуться, продолжать подогревать спрос на американскую валюту может пассивная позиция других ЦБ (в частности, это станет ясно на следующей неделе после заседания ЕЦБ), а также спекуляции, что ФРС двинет ставку в марте сразу на 50 б.п.

( Читать дальше )

Блог компании Tickmill |Темпы инфляции открывают путь для Банка Японии к повышению ставки

- 26 января 2022, 17:07

- |

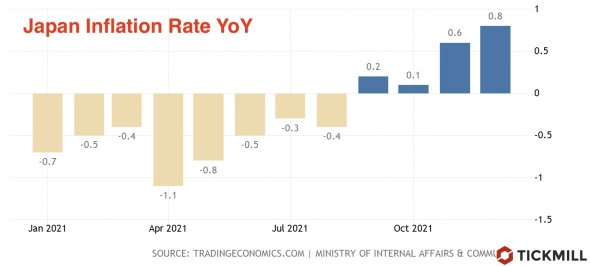

Банк Японии размышляет над тем, чтобы последовать примеру коллег и взять курс на повышение ставок. Судя по слухам, это может произойти до того, как инфляция достигнет целевого уровня 2%, так как темпы ее восстановления позволяют перейти к активным действиям.

В этом году повышение ставки можно не ожидать, однако в следующем году длительный статус-кво ЦБ уже под вопросом. Три первых кварталов 2021 инфляция была отрицательная, однако к концу года произошел явный сдвиг – рост цен не только стал положительным, но и начал быстро ускоряться:

Из-за повышенного внимания к действиям других крупных центральных банков, рынки потенциально могут прозевать момент, когда стоит начать учитывать в ценах ястребиные изменения в политике Банка Японии. Примечательно, что заявления ЦБ поддерживать мягкую монетарную политику пока инфляция не достигнет 2% относятся именно к скупке активов, а не к процентной ставке. Банк Японии никогда не брал на себя твердое обязательство удерживать ставку около нуля, пока цены не станут расти комфортным для экономики темпом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс