Блог им. Amozov |Дивиденды банковского сектора. Кто и сколько выплатил за 5 лет?

- 07 декабря 2024, 09:57

- |

Получать дивиденды от банков хорошо, но не все банки могут похвастаться хорошей дивидендной историей и доброжелательным отношением к частным инвесторам. Сегодня 👀 рассмотрим с вами ТОП-5 банков, торгующихся на Московской бирже, сравним дивидендную доходность, рост (или не рост) котировок за последние 5 лет.

Формирую капитал из дивидендных акций, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

Вашему вниманию интересные дивидендные подборки:

🔥Идеальный дивидендный портфель для начинающего инвестора

🚀 ТОП-10 компаний, которые платят даже в кризис

🔥 Компании с самыми стабильными дивидендами

🔥ТОП-10 компаний с дивидендами до 20% годовых на ближайшие 12 месяцев

Всего на Московской бирже торгуется 11 финансовых организаций и банков, собраны они в индекс финансового сектора (MOEXFN):

МКБ, Т-Банк, Мосбиржа, Сбербанк, ВТБ, БСП, ЭсЭфАй, Ренессанс, Европлан, МТС Банк, Займер.

В индексе нет Совкомбанка, ждем его включение, МТС Банк не обладает историей, так как недавно листнулся на бирже, остальные занимаются околобанковскими делами, лизингом, страховками и так далее.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Блог им. Amozov |Сбербанк отчитался по МСФО за 6 месяцев 2024. Что с дивидендами?

- 09 августа 2024, 13:03

- |

Зеленая кэш-машина продолжает зарабатывать и радовать инвесторов. Давайте посмотрим цифры, которые показал Сбер за 6 месяцев 2024 года

Отчет Сбербанка за первое полугодие 2024

Финансовые результаты

- Чистая прибыль – 816,1 млрд руб (+10,7% г/г), за 1 полугодие 2023 – 737,5 млрд руб

- Комиссионные доходы – 393,6 млрд руб (+9,9% г/г)

- Процентные доходы – 1 243,1 млрд руб (+23,4% г/г)

( Читать дальше )

Блог им. Amozov |ТОП-3 акции в моем портфеле по дивидендным выплатам

- 20 июля 2024, 08:35

- |

Богатеть на дивидендах – хорошо, а богатеть на дивидендах от сильных и стабильных бизнесов – еще лучше. Сегодня расскажу про три компании в моем портфеле, от которых получил больше всего дивидендов с учетом выплат за 2023 год, погнали!

Скоро будет три года, как я регулярно покупаю дивидендные акции, ну почти регулярно, вначале инвестирования залезал во всякие разные мутные истории, мутными они стали постфактум, типа фондов Finex, акции ВТБ даже в портфеле были, набивал шишки самостоятельно, где-то кого-то слушал, покупал не раздумывая. Сейчас же, спустя три года имеется стал менее импульсивен по отношению к активам и их покупкам, меньше смотрю на цены, радуюсь, когда падают, грущу, когда растут.

В 2022 году поверил в нашу экономику, в правительство, слава Богу перестал смотреть и читать кудрявых и узколицых блогеров и принялся покупать акции качественных, сильных бизнесов РФ.

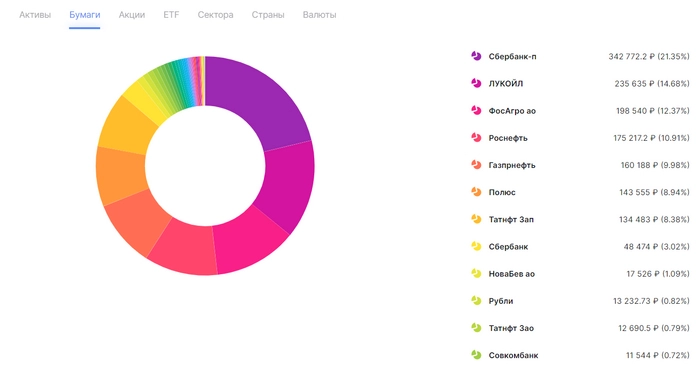

На данный момент мой портфель выглядит вот так, точнее ТОП-3 акции в нем:

- Сбербанк – 20,88%

( Читать дальше )

Блог им. Amozov |Сбербанк отчитался, показав рекордную прибыль за 6 месяцев 2024 года. Что с дивидендами? Какие перспективы?

- 10 июля 2024, 11:38

- |

Сбербанк отчитался за 6 месяцев 2024 года и показал самый прибыльный месяц в году. Также сегодня банк торгуется последний день с дивидендами. Дивгэпы тянут рынок вниз, котировки зеленой кэш-машины падают от своих локальных хаев, а завтра станут еще дешевле, примерно, на 33 рубля.

Формирую капитал из дивидендных акций РФ, показываю все свои сделки, делюсь своим опытом инвестирования, более подробно обо всем в моем телеграм-канале, подписывайтесь.

Если вы хотите получить дивиденды, то сегодня последний день. Я подожду отсечки и после этого немного докуплю акций. Как долго в этом году Сбер будет закрывать гэп, время покажет, некоторые аналитики говорят, что банк может закрыть дивгэп за 2-4 недели

Давайте посмотрим цифры, которые показал Сбер за 6 месяцев 2024 года

Отчет Сбербанка

За 6 месяцев 2024 года

( Читать дальше )

Блог им. Amozov |Сбербанк отчитался. Что с дивидендами?

- 21 мая 2024, 12:18

- |

Зеленый банк ставит рекорды за рекордами. Герман Оскарович и его команда работают как швейцарские часы и продолжают увеличивать чистую прибыль. Пройдемся по отчету за 4 месяца 2024, посмотрим, что с дивидендами, погнали.

Также разбирал отчеты Роснефти, Лукойла, Полюс Золото и Газпром нефти. Из всех представленных компаний, больший интерес вызывают нефтяники, курс рубля и цены на нефть позволяют зарабатывать хорошую прибыль, которой непременно в виде дивидендов, должны поделиться с инвесторами.

Чтобы не потеряться в мире дивидендов и быть в курсе последних событий о дивидендных выплатах компаний, подписывайтесь.

Мой портфель и доля Сбербанка в нем

Сбербанк занимает 1/5 от всего портфеля, хоть я и сократил покупки зеленого банка, доля его от этого не уменьшается, банк продолжает расти в цене.

Отчет Сбербанка

Апрель 2024

- Чистый процентный доход: 209,4 млрд руб (+17,8% г/г)

- Чистый комиссионный доход: 59,7 млрд руб (+15,0% г/г)

- Чистая прибыль – 131,1 млрд руб (+8,6% г/г)

( Читать дальше )

Блог им. Amozov |Сбербанк отчитался. Сбербанк молодец! Чистая прибыль – 1,508 трлн руб

- 28 февраля 2024, 12:22

- |

Отчет Сбера

- Чистая прибыль – 1,508 трлн руб.

- Совокупный кредитный портфель вырос до 39,4 трлн руб.

- Рентабельность капитала 25,3%.

- Финансовый эффект от применения ИИ-технологий достиг 350 млрд рублей.

Ожидаемый дивиденд

Согласно дивидендной политики, компания направляет на дивиденды 50% чистой прибыли по МСФО.

Финальный прогнозный дивиденд за 2023 год – 33 руб (дивдоходность – 11,4%), это на 30% больше, чем в прошлом году.

Личная доходность и окупаемость вложений

На момент отчета в моем портфеле 1200 акций. Средняя цена покупки – 178 рублей.

Личная дивидендная доходность на 33 рубля составит 18,5%. Дивидендами получу 34 500 рублей.

Вложено в компанию – 221 222 руб.

Дивидендов получено – 18 505 руб.

Окупаемость – 8,3%, а с учетом дивидендов за 2023 год, окупаемость составит почти 24%, четверть вложений.

Если бы Сбербанк работал в любой (почти) другой стране, то это был бы лучший банк для инвестора, ну а нам со всеми СВО, инфляциями, девальвациями и прочим, остается довольствоваться тем, что есть.

( Читать дальше )

Блог им. Amozov |Сбербанк прет как танк. Рекордная прибыль за 1е полугодие 2023 года.

- 12 июля 2023, 11:34

- |

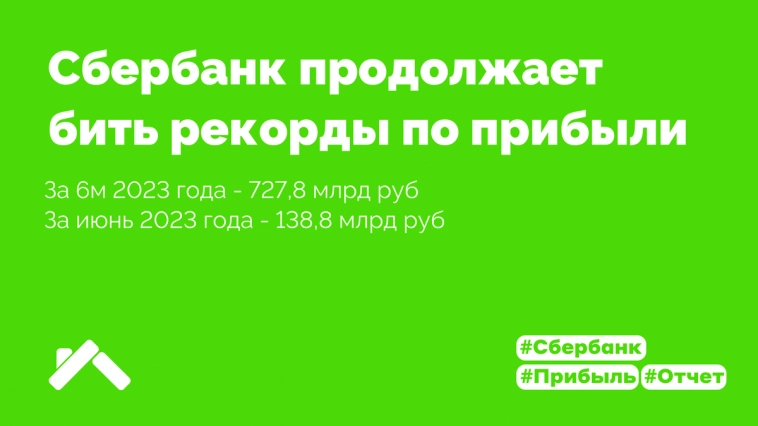

Сбербанк не перестает удивлять своей способностью зарабатывать деньги. Мало того, что он зарабатывает, так он еще и ставит рекорд за рекордом. Ну а инвесторам, которые держат акции Сбербанка, можно только позавидовать, дивиденды в следующем году могут быть шикарными.

Огромную роль в такой большой прибыли сыграли выданные кредиты и продажа европейской дочки, но давайте обо всем по порядку.

Кредитный портфель банка вырос на 11% (более 13.5 трлн руб)

Средства физических лиц приросли на 8,4% (20 трлн руб)

Чистая прибыль за полгода составила 727,8 млрд руб.

Показатели июня.

80 млн ежемесячных пользователей СберБанк Онлайн и 107 млн активных клиентов.

Выдачи розничных кредитов за месяц стали рекордными за всю историю

Чистая прибыль — 138.8 млрд руб, что является также рекордом за все время.

В июне Сбер закрыл сделку по продаже 100% акций дочерней компании в Австрии Sber Vermögensverwaltungs AG in Abwicklung (ранее Sberbank Europe AG).

( Читать дальше )

Блог им. Amozov |Дивиденды Сбербанка за 2022 год. Моя личная дивидендная доходность.

- 24 апреля 2023, 07:01

- |

Ну что, мы этого дождались и Сбербанк сделал то, что должен был. Пообещал к выплате дивиденды и утвердил их!

Общее собрание акционеров Сбербанка одобрило выплату дивидендов за 2022 год в размере 25 рублей на одну обыкновенную и привилегированную акцию. Всего банк направит на выплату дивидендов 565 млрд руб, что станет новым рекордом в истории «Сбера». Также хочу отметить, что Герман Греф допустил обновление в будущем установленного по итогам 2022 года рекорда по дивидендам, уточнив, что имеет в виду абсолютную величину выплат. Абсолютная величина — это очень интересно, это вам не проценты высчитывать)

Акции Сбербанка занимают 25,83 % от всего портфеля и раскиданы по трем счетам (на двух БС и ИИС), почему так, не спрашивайте, просто так вышло.

БС1 — 210 акций (средняя 190,93 руб)

БС2 — 630 акций (средняя 129,51 руб)

ИИС — 10 акций (средняя 220,4 руб)

Что я имею в итоге?

210 х 190,93 + 630 х 129,51 + 10 х 220,4 = 123 890 руб

123 890/850=145,75 руб

Средняя цена покупки – 145,75 руб. за акцию.

( Читать дальше )

Блог им. Amozov |Акции Сбербанка — лучшая идея в 2023 году

- 28 марта 2023, 08:41

- |

Все успокоились, эйфория прошла. Акции зеленого банка уверенно пробили отметку в 200 рублей и двигаются уже к 210. Пришло время рассказать о своих взаимоотношениях с данной компанией и почему я считаю ее лучшей идеей в 2023 году.

Предыстория

Начиная с октября 2021 года решил, что бумаги Сбербанка будут в приоритете для покупок в мой портфель. Первая покупка состоялась 18 октября при цене 336 рублей за акцию.

С тех пор я регулярно покупал и последняя цена до закрытия биржи в феврале 2022 года составила 129,5 рублей за 1 акцию. Всего в моем портфеле на тот момент было 110 акций со средней ценой в 243 руб/акцию. После этого все рухнуло в два раза.

( Читать дальше )

Блог им. Amozov |Дивиденды Сбербанка за 10 лет. Сколько мог заработать инвестор?

- 14 марта 2023, 12:57

- |

«Результаты в прошлом не гарантируют такие же результаты в будущем»

Любой инвестор, более менее ознакомившись с фондовым рынком, слышал данное высказывание. Но кто бы что ни говорил, акции имеют свойство расти в цене. А если имея приятный бонус, в виде роста стоимости акций, компания стабильно платит дивиденды, это ли не счастье, не ради этого инвестор приобретает активы на долгосрочную перспективу?

Сбербанк считается самой популярной бумагой среди инвесторов. Давайте представим, что в 2013 году мы закупились привилегированными акциями сбербанка на 1 миллион рублей. Посчитаем, сколько бы мы заработали дивидендами и от роста стоимости самой акции.

В январе 2013 года мы с Вами могли взять 12 800 акций по цене 78,11 рублей за 1 штуку.

Заходим на сайт сбербанка и смотрим историю выплат дивидендов

Дивиденды в 2013 и 2014 году облагались налоговой ставкой в 9 %.

С 1 января 2015 года дивиденды облагаются налогом в 13 %

2013: 3,2 рубля дивиденд * 12 800 акций * 0,91 = 37 273 рубля

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс