SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Alexroot |Забрал +8.1% за 2.5 месяца на ОФЗ 26238

- 18 декабря 2025, 22:46

- |

ЗАБРАЛ +8.1% ЗА 2.5 МЕСЯЦА НА ОФЗ 26238

Напомню, что я предложил спекулятивную идею в длинных ОФЗ 26238 и сам в ней тоже поучаствовал.💪

Основную прибыль в 6%, я получил за первые 1.5 месяца, а дальше ждал реакцию рынка на предстоящее снижение ключевой ставки. 💰

Чтобы не повторятся, всë тут: 👇

t.me/RudCapital/1031

t.me/RudCapital/1074

t.me/RudCapital/1086

t.me/RudCapital/1118

И сегодня, за 1 день до решения ЦБ о ключевой ставке, я закрываю позицию.💻

На момент закрытия позиции текущая доходность ОФЗ 26238 составляла 13.58% годовых.

💡 Равновесная доходность для 26238 при КС в 16% находится в диапазоне 13.3 — 13.4% — это значит, что снижение уже в цене.

А зачем тогда сидеть в позиции и ждать снизят или не снизят, когда финансовый результат уже есть. 🤔

Конечно, на фоне снижения ключевой ставки 26238 могут уйти выше, но следующее заседание только в феврале.

За это время мы увидим и влияние новых налогов на инфляцию, и закрытие позиций перед праздниками, и много чего другого…

( Читать дальше )

Напомню, что я предложил спекулятивную идею в длинных ОФЗ 26238 и сам в ней тоже поучаствовал.💪

Основную прибыль в 6%, я получил за первые 1.5 месяца, а дальше ждал реакцию рынка на предстоящее снижение ключевой ставки. 💰

Чтобы не повторятся, всë тут: 👇

t.me/RudCapital/1031

t.me/RudCapital/1074

t.me/RudCapital/1086

t.me/RudCapital/1118

И сегодня, за 1 день до решения ЦБ о ключевой ставке, я закрываю позицию.💻

На момент закрытия позиции текущая доходность ОФЗ 26238 составляла 13.58% годовых.

💡 Равновесная доходность для 26238 при КС в 16% находится в диапазоне 13.3 — 13.4% — это значит, что снижение уже в цене.

А зачем тогда сидеть в позиции и ждать снизят или не снизят, когда финансовый результат уже есть. 🤔

Конечно, на фоне снижения ключевой ставки 26238 могут уйти выше, но следующее заседание только в феврале.

За это время мы увидим и влияние новых налогов на инфляцию, и закрытие позиций перед праздниками, и много чего другого…

( Читать дальше )

- комментировать

- 582

- Комментарии ( 7 )

Блог им. Alexroot |+7.7% на спекулятивной идее по ОФЗ 26238. Развязка близко.

- 16 декабря 2025, 15:12

- |

7.7% НА СПЕКУЛЯТИВНОЙ ИДЕЕ В ОФЗ 26238

Я так и не закрыл свою спекулятивную позицию в ОФЗ 26238.

Посты о идее:

t.me/RudCapital/1031

t.me/RudCapital/1086

Как видно из постов выше на эту тему, я решил ждать, когда рынок оживится перед заседанием по ключевой ставке.🤔

Сейчас в медиа обсуждают в основном снижение на 0.5%, но есть те, кто пытается подогревать интерес к теме через прогнозы о снижении в 1%.😱

И несмотря на уверенность в СМИ, что снижение однозначно будет, доходность ОФЗ 26238 топчется в районе 13.7%, что близко к равновесной цене при ставке в 16.5%.

По идее рынок должен был переставить доходность к 13.5% до заседания, а я заработать ещë чуть-чуть.🪙

В спекулятивной же идее сейчас развилка:

📌 При снижении КС на 0.5%, я заберу дополнительные 2-3% к позиции до нового года.

( Читать дальше )

Я так и не закрыл свою спекулятивную позицию в ОФЗ 26238.

Посты о идее:

t.me/RudCapital/1031

t.me/RudCapital/1086

Как видно из постов выше на эту тему, я решил ждать, когда рынок оживится перед заседанием по ключевой ставке.🤔

Сейчас в медиа обсуждают в основном снижение на 0.5%, но есть те, кто пытается подогревать интерес к теме через прогнозы о снижении в 1%.😱

И несмотря на уверенность в СМИ, что снижение однозначно будет, доходность ОФЗ 26238 топчется в районе 13.7%, что близко к равновесной цене при ставке в 16.5%.

По идее рынок должен был переставить доходность к 13.5% до заседания, а я заработать ещë чуть-чуть.🪙

В переливах между ОФЗ 26238 и 26248 я уже перешëл в 26248-ые — решил не рисковать.

В спекулятивной же идее сейчас развилка:

📌 При снижении КС на 0.5%, я заберу дополнительные 2-3% к позиции до нового года.

( Читать дальше )

Блог им. Alexroot |Мой дивидендный портфель на 15.12.2025.

- 16 декабря 2025, 06:46

- |

МОЙ ДИВИДЕНДНЫЙ ПОРТФЕЛЬ

(Краткий обзор состояния портфеля. Актуально на 15.12.2025г.)

Стоимость текущая: 1 625К

(сначалагода 1361К + 229К пополнений).

💼 Акции, облигации, резерв: 81.4%/17.8%/0.8% 📊

💼 Прибыль +2.2% без учëта дивидендов (Индекс -4.97%); 👍

Тенденция: рынок оживился на геополитических новостях. Дошёл до 2700, а далее заметны опасения очередного разочарования.

Ждëм 19 декабря ключевую ставку, если будет снижение на 0.5%, то у нас высокая вероятность дальнейшего плавного роста.

Идея в Новабев, как стала отрабатываться, так и вернулась обратно, когда стало понятно, что IPO переносится.

Это хорошо, так как рынок на более низкой ключевой ставке будет готов больше заплатить за Винлаб, а это отрозится на Новобев.

💡 У вас же появляется шанс поучаствовать в этой идее.

Интер РАО была настолько дешевая (торговалась по 30 копеек за 1 рубль капитала — исторически по 60 копеек за 1 рубль), что продолжает бурно расти, опережая рынок.

( Читать дальше )

(Краткий обзор состояния портфеля. Актуально на 15.12.2025г.)

Стоимость текущая: 1 625К

(сначалагода 1361К + 229К пополнений).

💼 Акции, облигации, резерв: 81.4%/17.8%/0.8% 📊

💼 Прибыль +2.2% без учëта дивидендов (Индекс -4.97%); 👍

Тенденция: рынок оживился на геополитических новостях. Дошёл до 2700, а далее заметны опасения очередного разочарования.

Ждëм 19 декабря ключевую ставку, если будет снижение на 0.5%, то у нас высокая вероятность дальнейшего плавного роста.

Идея в Новабев, как стала отрабатываться, так и вернулась обратно, когда стало понятно, что IPO переносится.

Это хорошо, так как рынок на более низкой ключевой ставке будет готов больше заплатить за Винлаб, а это отрозится на Новобев.

💡 У вас же появляется шанс поучаствовать в этой идее.

Интер РАО была настолько дешевая (торговалась по 30 копеек за 1 рубль капитала — исторически по 60 копеек за 1 рубль), что продолжает бурно расти, опережая рынок.

( Читать дальше )

Блог им. Alexroot |Когда рубль крепок, надо покупать

- 12 декабря 2025, 18:10

- |

РУБЛЬ СЛИШКОМ КРЕПОК

Аналитики никогда не умели прогнозировать курс доллара.

После февраля 2022 поломались и те железнобетонные правила, которые всегда работали: если нефть падает, рубль слабеет.

❗Факт. Мы живём в новой реальности и никто не может до конца разобраться с системой весов факторов, которые влияют на курс валюты.

Так как весь рынок ждал 95-100 рублей за доллар к концу 2025 года (и я в том числе), я начал набирать квазивалютные облигации в диапазоне 80-83 рубля за бакс.

Вот пост с идеей:

t.me/RudCapital/937

Она и сейчас актуальна, но сдвинулась вправо на неопределённый срок.🤫

Затем рынок улетел на 2500 и я часть позиций из квазивалютных облигаций переложил в рынок акций.

Закрыл квазивалютные облигации Полипласта, так как дела у компании ухудшаются. А новые выпуски облигаций они пекут, как пирожки: выпуск за выпуском. 😱

Продал с небольшим профитом, но ничего впечатляющего.

❗ Теперь мы видим, что ЦБ снимает ограничения на вывоз валюты — видать и для Государства это слишком крепкий рубль.

( Читать дальше )

Аналитики никогда не умели прогнозировать курс доллара.

После февраля 2022 поломались и те железнобетонные правила, которые всегда работали: если нефть падает, рубль слабеет.

❗Факт. Мы живём в новой реальности и никто не может до конца разобраться с системой весов факторов, которые влияют на курс валюты.

Так как весь рынок ждал 95-100 рублей за доллар к концу 2025 года (и я в том числе), я начал набирать квазивалютные облигации в диапазоне 80-83 рубля за бакс.

Вот пост с идеей:

t.me/RudCapital/937

Она и сейчас актуальна, но сдвинулась вправо на неопределённый срок.🤫

Затем рынок улетел на 2500 и я часть позиций из квазивалютных облигаций переложил в рынок акций.

Закрыл квазивалютные облигации Полипласта, так как дела у компании ухудшаются. А новые выпуски облигаций они пекут, как пирожки: выпуск за выпуском. 😱

Продал с небольшим профитом, но ничего впечатляющего.

❗ Теперь мы видим, что ЦБ снимает ограничения на вывоз валюты — видать и для Государства это слишком крепкий рубль.

( Читать дальше )

Блог им. Alexroot |Держишь длинные ОФЗ? Тогда забирай дополнительный 1% к позиции

- 08 декабря 2025, 14:21

- |

ДОПОЛНИТЕЛЬНЫЙ ДОХОД В 1% НА ДЛИННЫХ ОФЗ ЗА 2.5 МЕСЯЦА

Закончился очередной этап перелива между длинными ОФЗ.

Теперь я перешёл обратно в ОФЗ 26248 и забрал дополнительные 1% за 2.5 месяца.

💡 Суть перелива в том, что некоторые длинные ОФЗ растут быстрее в переоценке тела, а другие медленее и на больших движениях на рынке, я забираю дополнительный доход.

Подробно об этом писал здесь:👇

t.me/RudCapital/946

t.me/RudCapital/972

t.me/RudCapital/1010

Так же создал пдф, которую скидывал за 500 рублей с подробной технологией, как делать. 📝💪

Надеюсь, что кто-нибудь уже успел со мной поучаствовать — это уже второй заход у нас за этот год.💰

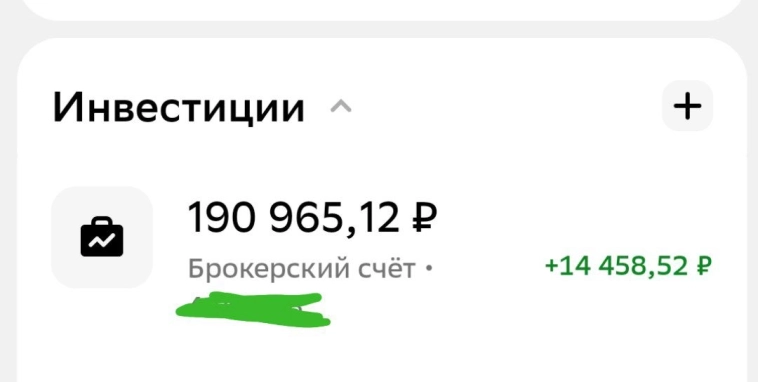

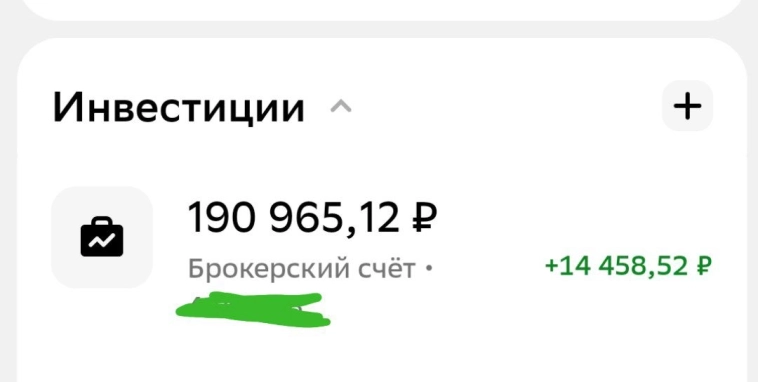

Теперь посмотрим на скриншот. Из него видно, что я зашëл не совсем удачно и ниже прокатился на ОФЗ 26238 (тогда я открыл ещë среднесрочную идею по ОФЗ 26238 с 6 октября, но это другое).🤓

График трейдинг вью показывает разницу в 1.34%, но здесь цена облигаций средняя за 29 сентября, а не по той, по которой я покупал. 🧮

В общем у меня цифры на ИИС получились немного другие.

( Читать дальше )

Закончился очередной этап перелива между длинными ОФЗ.

Теперь я перешёл обратно в ОФЗ 26248 и забрал дополнительные 1% за 2.5 месяца.

💡 Суть перелива в том, что некоторые длинные ОФЗ растут быстрее в переоценке тела, а другие медленее и на больших движениях на рынке, я забираю дополнительный доход.

Подробно об этом писал здесь:👇

t.me/RudCapital/946

t.me/RudCapital/972

t.me/RudCapital/1010

Так же создал пдф, которую скидывал за 500 рублей с подробной технологией, как делать. 📝💪

Надеюсь, что кто-нибудь уже успел со мной поучаствовать — это уже второй заход у нас за этот год.💰

Теперь посмотрим на скриншот. Из него видно, что я зашëл не совсем удачно и ниже прокатился на ОФЗ 26238 (тогда я открыл ещë среднесрочную идею по ОФЗ 26238 с 6 октября, но это другое).🤓

График трейдинг вью показывает разницу в 1.34%, но здесь цена облигаций средняя за 29 сентября, а не по той, по которой я покупал. 🧮

В общем у меня цифры на ИИС получились немного другие.

( Читать дальше )

Блог им. Alexroot |Длинная ОФЗ с доходностью выше рынка

- 04 декабря 2025, 21:41

- |

ДЛИННАЯ ОФЗ С ДОХОДНОСТЬЮ ВЫШЕ РЫНКА

В целом, все мы ждём продолжения тренда на снижение ключевой ставки в 2026 году и переоценку тела длинных ОФЗ, которые принесут нам хорошую доходность.👍

Но так как мы с вами любим вникать более детально и хотим получить доходность выше, то я вам подготовил подарок 🎁👇

Есть конкретная длинная ОФЗ, которая на горизонте 2-4 месяцев сможет вам дать +0.2-0.3% годовых к рынку в отличии от остальных длинных ОФЗ.🤓

Важная информация по стоимости лайка, так что не жадничайте. 👍👇

❗ Важно! Это длинная ОФЗ для тех, кто будет держать её ближайшие 3-4 года.

А теперь вот он подарок 🎁

По данным на 26 ноября 2025 года, объём размещения ОФЗ-ПД 26254 составил 21,372 млрд рублей.

— из отчёта Минфина

Общий анонсированный объём выпуска ОФЗ-ПД 26254 — 1 трлн рублей. Таким образом, на данный момент размещено примерно 2,14% от общего объёма выпуска.

Оборот моих любимых 26238 в среднем за день около 9 млрд. рублей, иногда достигает и 20 млрд. рублей — это весь объём того, что выпустили в 26254.

( Читать дальше )

В целом, все мы ждём продолжения тренда на снижение ключевой ставки в 2026 году и переоценку тела длинных ОФЗ, которые принесут нам хорошую доходность.👍

Но так как мы с вами любим вникать более детально и хотим получить доходность выше, то я вам подготовил подарок 🎁👇

Есть конкретная длинная ОФЗ, которая на горизонте 2-4 месяцев сможет вам дать +0.2-0.3% годовых к рынку в отличии от остальных длинных ОФЗ.🤓

Важная информация по стоимости лайка, так что не жадничайте. 👍👇

❗ Важно! Это длинная ОФЗ для тех, кто будет держать её ближайшие 3-4 года.

А теперь вот он подарок 🎁

По данным на 26 ноября 2025 года, объём размещения ОФЗ-ПД 26254 составил 21,372 млрд рублей.

— из отчёта Минфина

Общий анонсированный объём выпуска ОФЗ-ПД 26254 — 1 трлн рублей. Таким образом, на данный момент размещено примерно 2,14% от общего объёма выпуска.

Оборот моих любимых 26238 в среднем за день около 9 млрд. рублей, иногда достигает и 20 млрд. рублей — это весь объём того, что выпустили в 26254.

( Читать дальше )

Блог им. Alexroot |Мой дивидендный портфель. 01.12.2025. Символический плюс сначала года, а ваш?

- 01 декабря 2025, 22:11

- |

МОЙ ДИВИДЕНДНЫЙ ПОРТФЕЛЬ

(Краткий обзор состояния портфеля. Актуально на 01.12.2025г.)

Стоимость текущая: 1 585 К

(сначала года 1361К + 213К пополнений). 💼

Акции, облигации, резерв: 82.2%/17.6%/0.2% 📊

💼 Прибыль +0.6% без учëта дивидендов (Индекс -7.47%); 👍

Тенденция: бурно реагируем на любую новость.

Портфель сначала года без учëта дивидендов в символическом плюсе. )))

Разница с индексом сокращается за счëт крепких компаний в портфеле — они меньше падали, но и меньше растут.

Идея в Новабев стала отрабатываться. 💪

Покупка Интер РАО была спорной, но тоже плюсует.💪

Мне было тяжело закрывать некоторые неудачные позиции, но правило действительно работает.

Когда идея умерла, надо перекладываться в другие, а не ждать чуда, благодаря высвободившимся деньгам и новым идеям, я почти уже «закрыл» убытки по позициям в IT.

Важная мысль — простые истины на рынке работают! Не просто так о них многие говорят, но к сожалению мало кто делает 🤓

Мои дальнейшие действия в трëх абзацах 👇

Так как индекс выше 2600 и у меня явный перекос в акции (82.2%) — я начинаю накапливать резервы.

( Читать дальше )

(Краткий обзор состояния портфеля. Актуально на 01.12.2025г.)

Стоимость текущая: 1 585 К

(сначала года 1361К + 213К пополнений). 💼

Акции, облигации, резерв: 82.2%/17.6%/0.2% 📊

💼 Прибыль +0.6% без учëта дивидендов (Индекс -7.47%); 👍

Тенденция: бурно реагируем на любую новость.

Портфель сначала года без учëта дивидендов в символическом плюсе. )))

Разница с индексом сокращается за счëт крепких компаний в портфеле — они меньше падали, но и меньше растут.

Идея в Новабев стала отрабатываться. 💪

Покупка Интер РАО была спорной, но тоже плюсует.💪

Мне было тяжело закрывать некоторые неудачные позиции, но правило действительно работает.

Когда идея умерла, надо перекладываться в другие, а не ждать чуда, благодаря высвободившимся деньгам и новым идеям, я почти уже «закрыл» убытки по позициям в IT.

Важная мысль — простые истины на рынке работают! Не просто так о них многие говорят, но к сожалению мало кто делает 🤓

Мои дальнейшие действия в трëх абзацах 👇

Так как индекс выше 2600 и у меня явный перекос в акции (82.2%) — я начинаю накапливать резервы.

( Читать дальше )

Блог им. Alexroot |Разбор портфеля, посмотри, возможно у тебя те же самые ошибки...

- 29 ноября 2025, 21:34

- |

ЭКСПРЕСС РАЗБОР ПОРТФЕЛЯ

Как и обещал, выпускаю один из бесплатных экспресс разборов, портфель на скрине, приятного чтения!

В своëм ТГ канале я переодически разыгрываю бесплатные разборы, для этого нужно быть подписанным на t.me/RudCapital. И под соответствующим постом написать «Хочу».

🎯 Цель инвестиций:

Портфель в целом хороший и можно его оценить на 7 из 10 баллов, но здесь некоторые моменты, которые стоит улучшить и есть так же потенциальные риски.

Начнём с того, что при полном реинвесте денежного потока (дивидендов и купонов) вы находитесь на этапе формирования капитала, а значит стараться "чтобы суммы были примерно равные по месяцам" не нужно.

Возможно, что так Вам психологически комфортно, но это не несёт практической пользы портфелю и усложняет структуру портфеля, что в соответствии ухудшает его управление.

( Читать дальше )

Как и обещал, выпускаю один из бесплатных экспресс разборов, портфель на скрине, приятного чтения!

В своëм ТГ канале я переодически разыгрываю бесплатные разборы, для этого нужно быть подписанным на t.me/RudCapital. И под соответствующим постом написать «Хочу».

🎯 Цель инвестиций:

Сохранить+ разумный рост. Ежемесячные поступления в виде купонов и дивидендов. Докупаю, чтобы суммы были примерно равные по месяцам. Счёт ИИС и полный реинвест.

— владелец портфеля

Портфель в целом хороший и можно его оценить на 7 из 10 баллов, но здесь некоторые моменты, которые стоит улучшить и есть так же потенциальные риски.

Начнём с того, что при полном реинвесте денежного потока (дивидендов и купонов) вы находитесь на этапе формирования капитала, а значит стараться "чтобы суммы были примерно равные по месяцам" не нужно.

Возможно, что так Вам психологически комфортно, но это не несёт практической пользы портфелю и усложняет структуру портфеля, что в соответствии ухудшает его управление.

( Читать дальше )

Блог им. Alexroot |Почему облигационные стратегии могут привести к бедности, если об этом не знать...

- 29 ноября 2025, 21:20

- |

Многие любят облигации за их стабильный купонный доход и предсказуемую доходность при небольшом риске.

Особенно многие влюбились в облигации при высокой ключевой ставке, но при нехватке опыта или при самостоятельном составлении облигационной стратегии делают ошибки, которые приводят к бедности.

Разберём ключевые опасные зоны, обязательно проверьте их наличие у себя.

1⃣ 🛎 Доходность к погашению: иллюзия безопасности

Приятно, когда покупая облигацию ты фиксируешь заранее понятную доходность, но стоит помнить важный момент.

Среднеисторическая инфляция около 10%. 🤓

Если бы вы купили длинные облигации в 2018-2021 год (за исключением ковидного падения), то доходность облигаций составляла бы около 7%.

На горизонте года, эта доходность была бы выше инфляции, но на протяжении 10 лет при средней инфляции в 10%...😱

❗ То есть при использовании только облигационной стратегии на горизонте более 10 лет с 2018 по 2021 вы копили бы в минус.

2⃣ 🛎 Погоня за доходностью.

Многие облигационеры любят добавлять в свой портфель более доходные бумаги.

( Читать дальше )

Блог им. Alexroot |Смелый ход на ОФЗ: итоги и выводы из нашего эксперимента

- 22 ноября 2025, 19:16

- |

И так, в начале октября я предложил прокатиться на ОФЗ 26238, так как они были жутко перепроданы (не путать с переливом — это другая стратегия).

Идея была описана здесь 👇

t.me/RudCapital/1031

Так как денег свободных не было, но есть кредитная карусель из которой можно достать деньги в льготный период на 3 месяца — я решил рискнуть. 😱

Затем когда основная часть идеи отыграла и длинные ОФЗ стали торговаться справедливо я написал пост, что в целом позицию можно закрывать. 💪

Вот наши 5.9% за месяц 👇

t.me/RudCapital/1074

Я сомневался, а стоит ли выходить и решил держать позицию, благо деньги бесплатные на 3 месяца от кредитной карусели и в запасе 2 месяца.

Важно! По идее так делать нельзя и на кредитные деньги, даже если вы не платите за них проценты ни в коем случае нельзя покупать «риск». Такие деньги нужно крутить на депозитах и в фондах денежного рынка.

Я обещал написать, если будет хоть какая-то определённость и я решу, что делать с позицией. По этому пишу этот пост, как и обещал! 👍

( Читать дальше )

Идея была описана здесь 👇

t.me/RudCapital/1031

Так как денег свободных не было, но есть кредитная карусель из которой можно достать деньги в льготный период на 3 месяца — я решил рискнуть. 😱

Затем когда основная часть идеи отыграла и длинные ОФЗ стали торговаться справедливо я написал пост, что в целом позицию можно закрывать. 💪

Вот наши 5.9% за месяц 👇

t.me/RudCapital/1074

Я сомневался, а стоит ли выходить и решил держать позицию, благо деньги бесплатные на 3 месяца от кредитной карусели и в запасе 2 месяца.

Важно! По идее так делать нельзя и на кредитные деньги, даже если вы не платите за них проценты ни в коем случае нельзя покупать «риск». Такие деньги нужно крутить на депозитах и в фондах денежного рынка.

Я обещал написать, если будет хоть какая-то определённость и я решу, что делать с позицией. По этому пишу этот пост, как и обещал! 👍

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс