Блог им. AlexTimofeev |Market Mover, о котором никто не говорит

- 22 января 2019, 09:49

- |

Привет Друзья!

SPY сформировал «V-образный» разворот, без труда пробил сопротивление 163.50 (отыграв уже 50% всей коррекции) и вернулся в диапазон октября-ноября, закрыв неделю выше 50 МА. Это хороший сигнал, чтобы увеличить экспозицию по equities и продолжить подбирать диверсифицированный портфель из сильных моментум акций.

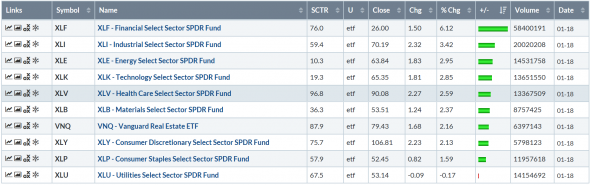

За прошедший квартал ротация секторов сигнализировала о завершении рыночного цикла, однако сейчас это меняется. Давайте рассмотрим динамику секторов на прошлой неделе:

( Читать дальше )

- комментировать

- 1К | ★1

- Комментарии ( 0 )

Блог им. AlexTimofeev |Почему такая паника инвесторов вселяет бычий настрой?

- 23 декабря 2018, 18:11

- |

Волатильность продолжает быстро расти и инвесторы становятся все более эмоциональными и настроенными на медвежий рынок, но для меня это наоборот, один из признаков возможного оптимизма, я объясню почему, но сначала рассмотрим некоторые из индикаторов рыночного сантимента.

Вы можете найти признаки медвежьего настроения и скептицизма инвесторов, смотря новости, читая блоги и мнения паблик гуру. Но есть также несколько индикаторов, которые дают хорошее представление о настроениях на рынке. Одним из таких является показатели AAII (Американская Ассоциация Индивидуальных Инвесторов. В конце прошлой недели они заявили, что медвежьи настроения, которые измеряются как ожидание падения цен на акции в течение следующих шести месяцев, выросли на 18,4% до 48,9% всего за неделю. AAII отметил, что 48,9% является самым высоким медвежьим показателем с апреля 2013 года, а также отмечает 10-ю неделю подряд, когда медвежьи настроения были выше исторического среднего уровня. Точно так же AAII заявила, что «бычьи» настроения, которые измеряются как ожидание роста цен в течение следующих шести месяцев, упали на 17% до 20,9%, самого низкого уровня с мая 2016 года.

( Читать дальше )

Блог им. AlexTimofeev |3 причины падения рынка

- 16 декабря 2018, 17:24

- |

Статистически последние несколько недель года – это отличное время для быков на фондовом рынке. И хотя все еще возможно, что мы увидим сезонное ралли в конце года, но техническая картина в настоящее время выглядит очень слабо.

Распродажи на рынке продолжились, SPY пробил уровень поддержки текущей консолидации и наконец-то установил новый минимум закрытия. Конечно возможно, это ложный пробой, перед тем как цена вернется к вершине диапазона, 280 по SPY, но фактически S&P500 перешел в зону коррекции, которая определяется как снижение от -10% до -20% в течение достаточно короткого периода времени (от нескольких недель до нескольких месяцев). Как я писал на прошлой неделе, мало что принципиально изменилось за последние две недели в отношении ожиданий по процентным ставкам, ожиданий в отношении прибылей компаний и потенциальной продолжительности торговой войны с Китаем – однако рынок реагирует так, как будто все три этих фактора резко поменялись за одну ночь. Я расскажу о наиболее часто упоминаемых проблемах фондового рынка и разберу каждую из них.

( Читать дальше )

Блог им. AlexTimofeev |Бычьи ловушки, мертвые кресты и медвежьи флаги

- 10 декабря 2018, 19:11

- |

Начиная торговую сессию в понедельник, рынок показывал силу и перспективу пробития приора (280 по SPY), но к сожалению, для покупателей – это был краткосрочный позитив и к закрытию пятницы, SPY мог упасть уже ниже поддержки торгового диапазона по 263.00, цена уже третий раз отбивается от 280.

Цена движет настроениями игроков, поэтому с более низкими ценами растет и страх.

41% акций S&P 500 закрылись на 20% ниже своего 52-недельного максимума. На минимуме 2016 года этот показатель достиг 57%, а в 2011 году – 65%. В 2008 году это значение было около 80%. В пятницу больше акции S&P достигли новых 6-месячных минимумов, чем когда индекс был на ноябрьском минимуме. Рынок продолжает ослабевать.

( Читать дальше )

Блог им. AlexTimofeev |И снова американский рынок. Торговые идеи на Америке.

- 03 декабря 2018, 16:14

- |

Последняя неделя Ноября вывела рынки в зеленую зону, но есть ли шансы на позитив в ближайшие недели? Давайте проанализируем состояние рынков, затем рассмотрим отдельные торговые идеи по акциям, товарам и валютам с высоким потенциалом движения.

К началу декабря, основные фондовые индексы едва вышли в плюс за год. На прошлой неделе глава ФРС – Jerome Powell поддержал рынки, заявив, что ставки находятся чуть ниже нейтрального уровня 2,5%-3,5% (фактическая составляет 2,25%), это привело к short squeeze и оживлению на рынках. Также позитивное влияние оказали итоги распродаж Черной Пятницы, онлайн продажи побили рекордные отметки +24%. Снижение дефицита бюджета Италии поддержал позитив на Европейских рынках.

Из негатива – несмотря на сильную экономику, General Motors планирует закрывать 5 заводов и сокращает 14000 человек.

Американские фондовые индексы показал улучшение за прошедшую неделю, как вы можете видеть, покупатели действительно смогли отыграть все потери, которые мы видели на прошлой неделе. И несмотря на то, что цена по прежнему ниже приора 280.00 по SPY, долгосрочный ап-тренд пока сохраняется. На этой неделе цена с высокой вероятность пробьет 200МА и уже может тестировать 280.00.

( Читать дальше )

Блог им. AlexTimofeev |Торговые идеи на американском рынке

- 26 ноября 2018, 16:28

- |

Привет, Друзья!

Прошло уже девять недель с тех пор, как на фондовых рынках началась коррекция, несмотря на сокращенную неделю, было много сильных движений, волатильность зашкаливала и я хочу поделиться некоторыми мыслями и идеями, чтобы помочь вам подготовиться к следующей торговой неделе. Давайте сделаем выводы о движении рынка на прошлой неделе, затем перейдем к торговым идеям.

В течение последних нескольких месяцев мы видим, ротацию секторов характерную для ослабления бычьего рынка, защитные utilities, consumer staples and healthcare, демонстрируют опережающую динамику на 1- и 3 – месячном периоде, а discretionary and tech – сильнее всего отстают.

Вся неделя прошла под диктовку продавцов, которые контролировали рынок. Давайте начнем со SPY, который завершил неделю на минимумах и ниже 200-дневной скользящей средней. Пока в этой ситуации всего один плюс – SPY не переписал последний минимум. Но это может быть только вопросом времени, потому что NASDAQ (QQQ) выглядит не так хорошо.

( Читать дальше )

Блог им. AlexTimofeev |Идеи и мысли об американском рынке

- 22 октября 2018, 15:00

- |

Привет, Друзья!

После слабого закрытия прошлой торговой недели, стоит осторожней подбирать торговые идеи, зажимать риски и держать побольше свободного кэша.

Поэтому, прежде чем разбирать конкретные торговые идеи, давайте посмотрим, где рынок сейчас и куда вероятно будет идти дальше, и за графиками каких активов стоит наблюдать более внимательно.

В отличие от февральской коррекции, сейчас мы находимся в совершенно иных рыночных условиях и хотя основные макроэкономические данные по-прежнему кажутся мне сильными, рыночный сантимент на следующей неделе может ухудшиться. Я не считаю, что бычий тренд подходит к завершению, но я готов к тому, что рынок вполне может показать дальнейшее снижение ниже минимумов позапрошлой недели (около 270 по SPY), но и суетиться с открытыми позициями я тоже не буду, а буду терпеливо ждать большей ясности на следующей неделе, т.к почти все наши позиции очень быстро восстанавливались во время позитива на рынке.

( Читать дальше )

Блог им. AlexTimofeev |Big Picture фондового рынка америки

- 15 октября 2018, 11:31

- |

Привет, Друзья!

Итак, это была не самая лучшая неделя для фондовых рынков и многих, особенно краткосрочных трейдеров, рынок заставил понервничать. Давайте оценим общую ситуацию на рынках и потом я покажу вам некоторые торговые идеи и заготовки на предстоящую торговую неделю.

Несмотря на панику, которая буквально физически ощущается, когда сканируешь новостные потоки, я по прежнему спокоен за свои открытые позиции. Есть план Б, который я готов реализовывать в случае усиления падения в понедельник.

На фоне отсутствия явного негативного драйвера, панические распродажи на той неделе, заинтересовали меня скоростью и широтой падения.

Падали все, large, mid – caps из S&P-500 и Nasdaq, но больше всех досталось сегменту акций из small – cap. И я думаю ближайшие несколько недель, даже если рынок начнет восстанавливаться, акций малой капитализации стоит избегать.

Но все же в конце недели покупатели поддержали долгосрочный восходящий тренд.

Так куда же пойдет рынок?

( Читать дальше )

Блог им. AlexTimofeev |Обзор американского рынка и пару идей

- 08 октября 2018, 13:57

- |

Добрый день, друзья!

На фондовом рынке прошлая неделя была весьма горячей!

NASDAQ – 3%, SPY – 1%. Но при этом наши позиции очень даже неплохо проходят этот стресс-тест. И в данном обзоре я собираюсь поделиться некоторыми торговыми идеями и планами на предстоящую неделю.

Итак, давайте приступим. Перед тем как начать рассматривать конкретные торговые идеи, я хочу обратить ваше внимание на общую картину рынка. Потому что, неделя была довольно динамичная и контекст очень важен.

Во-первых, стоит учитывать, что календарные этапы часто могут совпадать с точками смены тенденции на фондовом рынке. И начало последнего квартала этого года, говорит о том, что стоит быть особенно внимательным в управлении рисками.

SnP500 (SPY) за неделю отыграл практически весь рост сентября, это не очень хорошее начало нового квартала, но и при этом, ничего смертельного.

За довольно продолжительный промежуток времени, многие привыкли к практически ежедневной прибыли на своих торговых счетах. Эта неделя хорошо демонстрирует, насколько важно иметь четкий торговый план и дисциплинированно его придерживаться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс