Рецензии на книги |Я бы не хотел повторить путь Ливермора

- 22 марта 2024, 09:45

- |

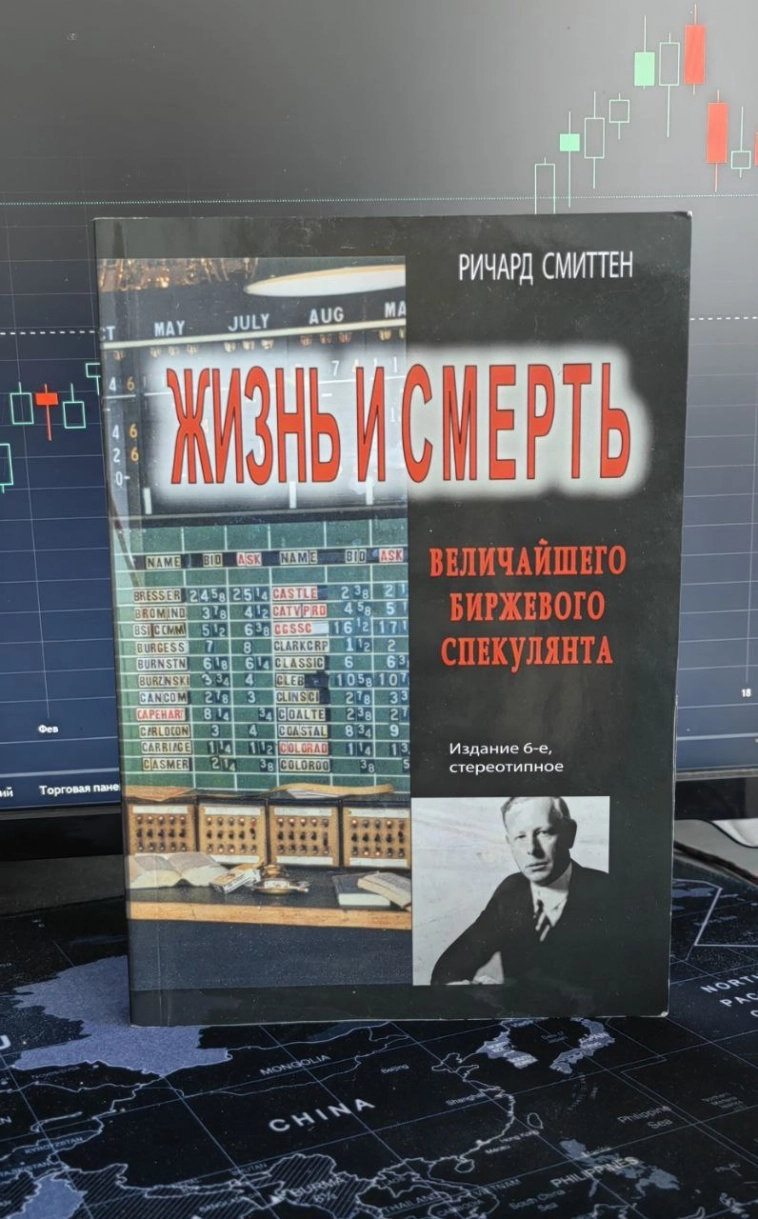

Я люблю биографические книги. Из них всегда можно почерпнуть много полезной информации, узнать о «контексте» времени, в котором жил главный герой, и, зачастую, узнать истории, которые бывают намного интересней выдуманных. Книга Смиттена про Джесси Ливермора — явно одна из таких книг.

Многим интересующимся спекуляциями на бирже и торговлей акциями Джесси Ливермор знаком по другой очень известной книге Эдвина Лефевра «Воспоминания биржевого спекулянта». Но она всё-таки ближе к художественной литературе. Здесь в качестве параллели вспоминается трилогия Теодора Драйзера про американского бизнесмена Каупервуда, прототипом которого был Чарльз Йеркс. Книга Смиттена уже не просто художественное повествование, что делает её более ценной.

Я сам не разделяю идей активных спекуляций, но при этом с интересом читаю про людей, которые прославили свои имена именно на этом поприще. Я уверен, что книга может вдохновить многих начинающих спекулянтов, желающих поймать удачу за хвост.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

Блог им. AVBacherov |Финансовые и фондовые рынки

- 21 марта 2024, 09:32

- |

Высшая Школа Бизнеса НИУ ВШЭ

Друзья, 20-го мая в Высшей Школе Бизнеса НИУ ВШЭ стартует программа профессиональной переподготовки «Финансовые и фондовые рынки», где я являюсь не только преподавателем отдельных дисциплин, но и академическим руководителем.

Создавая эту программу, мне хотелось сделать не просто теоретический и академический курс, которых достаточно много. Я ставил перед собой амбициозную задачу показать вам практическое использованию тех знаний, которые можно прочесть в различных книгах.

Именно поэтому я пригласил читать дисциплины людей, которые имеют не только преподавательский опыт, но и большую практическую работу за плечами. Все они профессионалы фондового и финансового рынка в самом прямом смысле.

Наша команда:

✅Ян Арт — к.э.н., владелец и главный редактор финансового интернет издания Finversia

✅ Ярослав Кабаков — к.э.н., Директор по стратегии в инвестиционной компании «Финам»

✅ Илья Ванин — вице-президент НАУФОР

✅ Олег Абелев — к.э.н., Начальник аналитического отдела ИК РИКОМ-ТРАСТ

( Читать дальше )

Блог им. AVBacherov |Фильтр для долгосрочных инвестиционных решений. Модель Гордона «в обратную сторону»

- 19 марта 2024, 12:31

- |

Среди начинающих инвесторов очень популярна идея инвестиций в акции на базе дивидендных подходов. Как только маркетологи не любят называть такие стратегии. Самый популярный вариант, пожалуй, — «дивидендный аристократ». Этот продукт легко продать, так как его легко объяснить. Но эффективность подобных стратегий сомнительна. Много исследований показывают, что дивидендные подходы в инвестициях не генерируют альфу по отношению к пассивному индексному инвестированию, а зачастую даже хуже него, об этом я также писал в своей книге «Азы инвестиций». Но законы маркетинга и инвестиций не одинаковы, и это всегда стоит помнить. Однако, это не значит, что знание о дивидендах для инвестора бесполезны.

Например, те кто шагнул чуть дальше проспектов инвестиционных домов и управляющих компаний, наверняка познакомились с моделью Гордона, которая позволяет определить стоимость акций при постоянном темпе роста дивидендов. Она очень простая, и поэтому пользуется большой популярностью, особенно среди студентов. Но забавно, что многие также забывают, об ограничениях этой модели, о которых писал сам Гордон. Я не буду углубляться в детали в рамках этого поста, а сразу перейду к делу — как эта модель может послужить интересным фильтром при выборе акций в свой портфель для долгосрочного инвестора.

( Читать дальше )

Блог им. AVBacherov |Инвестиции с постоянным пополнением

- 18 марта 2024, 11:15

- |

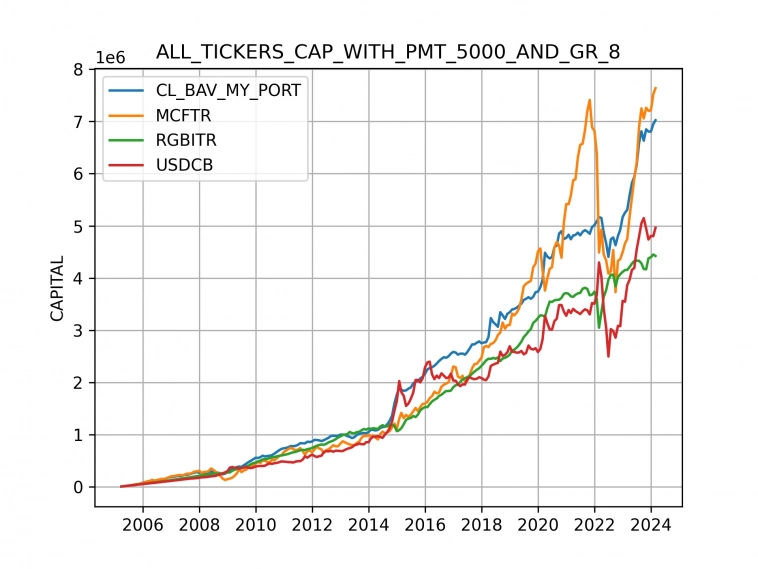

Для подавляющего большинства людей инвестиции представляют из себя процесс с постоянными взносами. Очень мало тех, кто может сразу вложить существенную сумму, и наблюдать насколько увеличился его капитал или сформировать портфель, который будет нести постоянный денежный поток. И в моём случае было именно так, и до сих пор я стараюсь регулярно пополнять свои портфели.

Отсюда возникает интересная задача — посмотреть, каких же результатов в деньгах, можно было бы добиться, если инвестировать с постоянным пополнением в тот или иной инструмент. Эта задачка давно решена аналитически, но для простых случаев, и когда я читаю лекции по финансовой математике, то, конечно, показываю формулу. Эту же задачу несложно решить в Excel, если есть ряд доходностей инструмента. Поскольку этот вопрос периодически всплывает при общении со своими подписчиками, я решил набросать программку в Python, дабы не тратить время на ручной труд. Кроме того, она полезна при общении с потенциальными клиентами. Также в отличие от классических вариантов решения, я добавил темп роста размера самих взносов.

( Читать дальше )

Блог им. AVBacherov |Фондовый рынок не для дилетантов

- 15 марта 2024, 10:37

- |

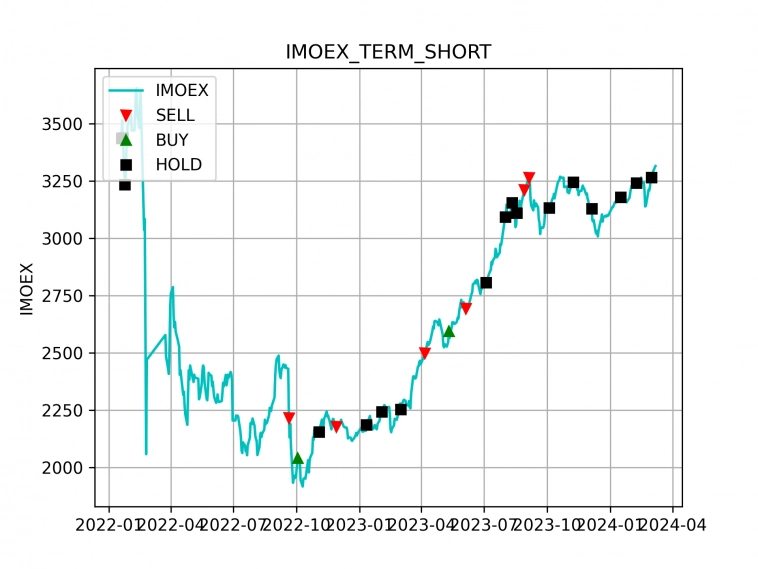

Есть большая разница между инвестициями и спекуляциями на фондовом рынке, и как показала история, я очень посредственный спекулянт.

Между тем, я уверен, что не важно по какому «пути» вы пойдёте, но фондовый рынок это не место для дилетантов! Конечно, каждый новичок, в какой-то степени дилетант, но если он озаботился получением правильных знаний, количество ошибок резко сокращается, и он набирается опыта с меньшими проблемами. Парадокс в том, что среди «старичков» остаётся очень много дилетантов (сейчас их любят называть лудоманами).

Ещё я уверен в том, что если человек решил заниматься инвестициями параллельно своей основной работе или бизнесу, то максимум на что он может рассчитывать — это среднерыночный результат. Но даже его крайне сложно получить, так как люди недооценивают силу психологических факторов или внешних обстоятельств (я писал про это в статье «Почему большинство пассивных инвесторов не смогут воспользоваться преимуществами пассивных инвестиций»)!

( Читать дальше )

Блог им. AVBacherov |Почему одни успешно спекулируют на рынке, а другие теряют все свои деньги?

- 01 марта 2024, 11:13

- |

Всех с первым днём весны!

Сегодня хотелось бы затронуть тему психологического характера в инвестициях. Я вижу, что многие не недооценивают её влияние на инвестора. Я не считаю, что знания психологии человека или психологии масс, поможет в построение инвестиционной стратегии как таковой, но они могут помочь не совершать глупости. Я сам не раз уже высказывался и писал на эту тему, и даже старался дать советы, которые на мой взгляд полезны. Но сейчас я хочу процитировать мысли очень известного человека в истории фондового рынка, который даже не инвестор, а настоящий спекулянт! Психология, как мне кажется, одинакова для всех.

👇👇👇

Джесси Ливермор — один из величайший спекулянтов Америки, покончил жизнь самоубийством 28 ноября 1940 года

Фондовый рынок нужно изучать, и изучать не от случая к случаю, а глубоко, тщательно. По моим наблюдениям большинство людей более тщательно и внимательно относятся к покупке какой-либо бытовой техники, или покупке машины, чем к покупке акций. Фондовый рынок, со своей привлекательностью лёгких денег и быстротой действий, заставляет людей совершать глупые поступки и бездумно обращаться со своими деньгами, которые так тяжело зарабатываются, как они никогда не стали бы обращаться с любой другой вещью.

( Читать дальше )

Блог им. AVBacherov |Инфляция в России. Моделирование долгосрочных темпов инфляции. Корректировка прогноза 2024

- 28 февраля 2024, 11:00

- |

В марте 2022 года я сделал историческое моделирование инфляции в России в посткризисные времена. Меня этот вопрос интересовал с позиции ожидаемой доходности в ОФЗ — какова она должна быть на долгосрочном горизонте? И как оказалась на 10-летний период я был прав. После открытия торгов на дискретном аукционе доходность быстро стала стремиться к показателю 10 — 12%.

В прошлом году я уточнил свой прогноз, но подробности публиковал только на моем закрытом канале ABTRUSTOPSEC.

В этом году я ещё раз уточнил свой прогноз, и решил поделиться его данными в публичном канале. Как видно и приведенных графиков мои корректировки по итогу 2023 практически совпали с официальными данными, что не может не радовать. Естественно отсюда следует, что практически не изменились прогнозные значения 2024-2031 года.

( Читать дальше )

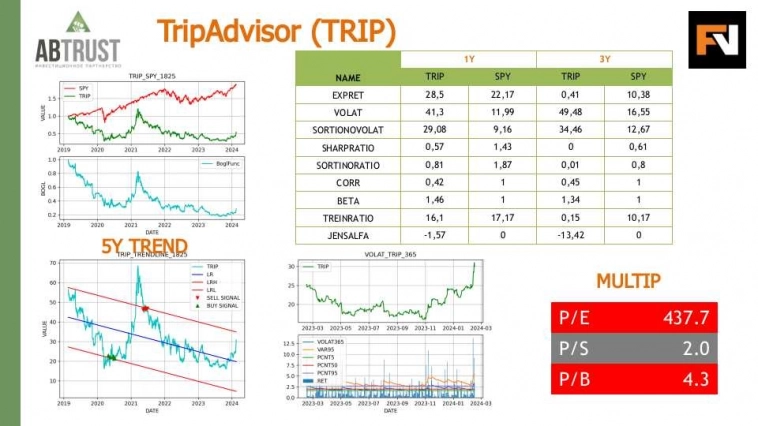

Блог им. AVBacherov |Разбор эмитентов Finversia и пример альфа-скакунов

- 26 февраля 2024, 10:42

- |

22 февраля 2024 прошла онлайн встреча в инвестиционном клубе Finversia, на которой мы с Яном Артом рассматривали эмитентов в качестве кандидатов на включения/добавления/исключения портфеля Finversia.

Далее я приведу свои краткие выводы сначала по американским эмитентам, а потом по российским (все решения Инвестклуба доступны подписчикам на ресурсах Finversia)

( Читать дальше )

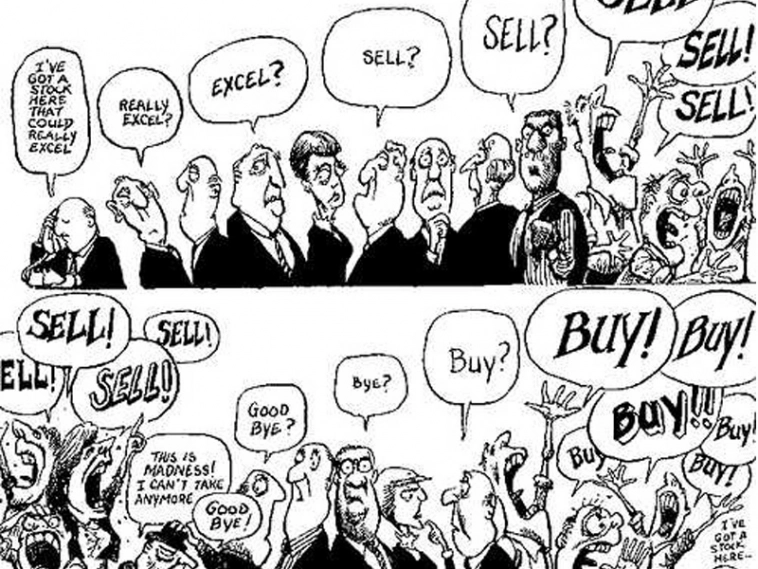

Блог им. AVBacherov |Стоит ли прислушиваться к чужим мнениям, если вы инвестируете сами?

- 22 февраля 2024, 11:50

- |

Уже более 20 лет я занимаюсь инвестициями на фондовом рынке, и могу сказать, что с одной стороны на нём много чего меняется, особенно если это касается технической стороны вопроса, и практически ничего не меняется, если это касается поведения людей. Так, например, пока не было телеграма и соц-сетей, инвесторы и трейдеры также «сбивались в кучки» и общались в mIRCе (не думаю, что молодые люди знают, что это такое), а распоряжения подавали с голоса. Но при этом всё что обсуждалось, было точно таким же. Поэтому когда я сегодня читаю много различных постов, я в полной мере ощущаю эффект дежавю. И в этом смысле все и всё ходит по кругу.

К сожалению, очень много людей не хотят думать своей головой. И в этом не было бы никакой проблемы, если они просто обратились к профессионалам, чтобы их инвестициями управляли. Но если человек инвестирует/спекулирует сам, то подавляющее большинство подписывается на различные сигналы или рекомендации, которым они пытаются следовать. Обычно всё это заканчивается плачевно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс