Блог им. AGorchakov |Как "живут" мои стратегии в новой реальности

- 03 марта 2023, 13:30

- |

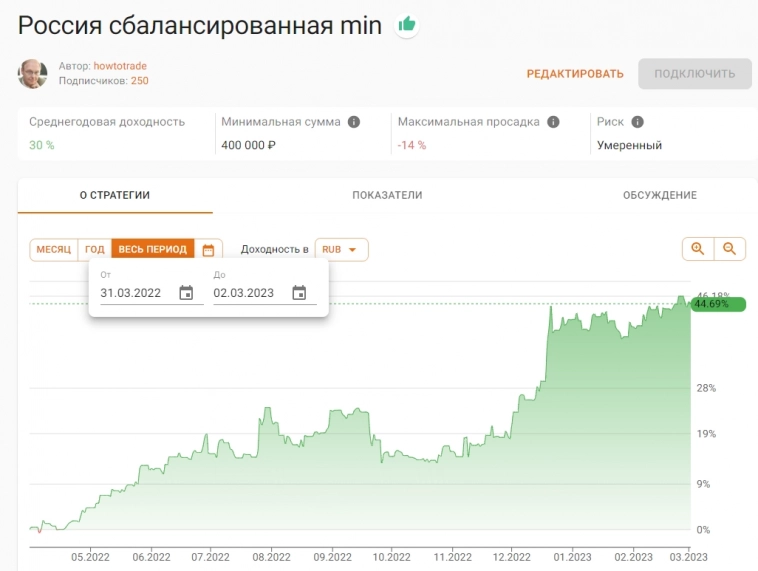

Не секрет, что с момента открытия торгов на московской бирже в марте 2022-го наш рынок находится в новой реальности с другим составом участников по сравнению с тем, что было до 24.02.2022. Поэтому интересна динамика счета именно с этой даты.

Начнем с моего «флагмана»

2022-й год он встретил в следующем составе:

55% — активная стратегия на Si;

35% — «Русский Баффет»;

10% — Накопительная на 3 года

И до объявления о частичной мобилизации в портфеле ничего не менялось. Но под влиянием сентябрьско-октябрьского падения я озаботился перестройкой и заменил портфель на

60% — активная стратегия на фьючерсах Si, SR, BR, NG (RI не поместился из-за большого ГО по отношению к минимальной сумме);

40% — Стань квалифицированным инвестором!

Т. е. полностью отказался от «купил и держи», одновременно расширив линейку инструментов для активной торговли.

Результат Вы видите на рисунке. Предвижу естественный вопрос: почему такая слабая диверсификация по стратегиям? Все дело в минимальной сумме: не так просто уместить несколько стратегий в 400 тыс. руб. Если взять ту же очень симпатичную мне стратегию «Демарко», то ее включение в портфель в размере 60% потребовало бы минимальную сумму 792 тыс.

( Читать дальше )

- комментировать

- 4.6К | ★8

- Комментарии ( 11 )

Блог им. AGorchakov |Ностальгия

- 08 февраля 2023, 10:15

- |

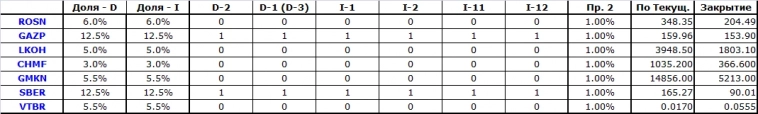

Остальные столбцы не так интересны, так как это позиции систем и доли инструментов, которые давно утратили актуальность.

Примечание. Список ников, чьи комментарии будут удаляться

Примечание 1. В связи с пятикратной попыткой разместить один и тот же комментарий, Acf из вышеприведенного списка отправлен в мой ЧС сроком на 2 суток. За аналогичные действия туда же отправлен «Я пришел за тобой» (USSR и UrkaD) на тот же срок.

Блог им. AGorchakov |Мои итоги января

- 01 февраля 2023, 11:51

- |

Начнем с традиционной таблицы

Я немного изменил ее вид, отделив бенчмарки от результатов на моем счете и добавив строку Максимальная просадка для равномерного портфеля GAZP+GMKN+SBER+div.

Что можно сказать о результате? В январе было минимальное месячное изменение моего счета в процентах за всю историю ведения мной подневной эквити (с июля 2002-го года). Меньше не было ни в месяцы, когда я не торговал 1-2 недели из-за отпусков, ни с 11.07.2012 по 10.11.2017, когда торговля велась объемами в 5/3 раза меньше. Вот уж «борьба с нулем»…

«Русский Баффет» закончил январь ростом больше, чем у индекса Мосбиржи.

Доходность стратегии Стань квалифицированным инвестором! в январе составила +1.32%.

Но на моем аккаунте комона появилась более симпатичная мне стратегия Торгуем системно. Она представляет из себя портфель алгостратегий сервиса на российских акциях и в этом году я бы делал ставку на нее (стратегия

( Читать дальше )

Блог им. AGorchakov |О ценах и точках разворотов

- 31 января 2023, 17:31

- |

Начать эту часть я бы хотел с крылатой фразы Брюса Бэббока: «Прогнозировать цены невозможно, но чтобы зарабатывать, это и не нужно». Как человек, еще со времен обучения хорошо знакомый с понятием «статистического прогноза», я с этим выражением был не согласен. Почему? Потому что любая позиция на рынке является осознанным или неосознанным прогнозом знака будущего приращения цены и частично размера, так как комиссии и проскальзывание никто не отменял. Поэтому более корректным является выражение: «Точно прогнозировать цены невозможно, но для того, чтобы зарабатывать, это и не нужно».

Действительно, для заработка достаточно иметь эффективный статистический прогноз знака будущего приращения цены, т. е. такой, что при удачных прогнозах этого знака мы бы зарабатывали больше, чем теряли при ошибочных.

С точки зрения упомянутой в первой части кусочно-постоянной модели верен и частный случай утверждения Бэббока: «Прогнозировать точки смены знака среднего невозможно, но для того, чтобы зарабатывать, это и не нужно». Действительно, если отрезки постоянства среднего больше, либо равны 3-м, то прекрасно зарабатывается на прогнозе: «начавшаяся ранее тенденция в ценах – продолжится». А этот прогноз почти всегда ошибается в точках перелома ломанной, зато относительно точен во всех остальных точках.

( Читать дальше )

Блог им. AGorchakov |О ценах, модели Блэка-Шоулза и графическом анализе. Часть 1

- 30 января 2023, 13:06

- |

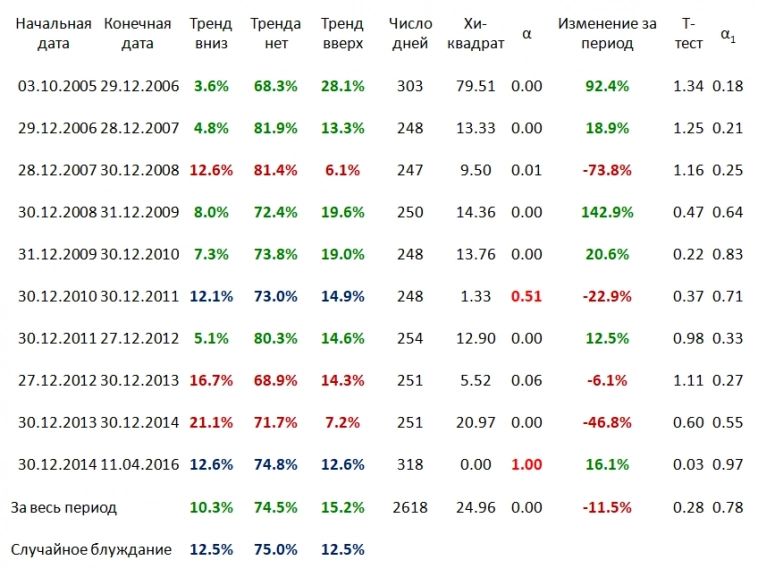

Эту таблицу я впервые приводил в своем выступлении на конференции Смартлаба весной 2016-го и повторил на конференции 2018-го, акцентировав внимание на том, что хочу оформить письменно ниже

Что в таблице? В таблице доли участков RI (фьючерс на индекс РТС — прим. мое) из 10 приращений, как по отдельным периодам, так и в целом, которые я отнес к «трендам». Что я считал «трендом»? «Трендом» я считал участки, на которых среднее приращений цен (или приращений логарифмов цен, что эквивалентно) отлично от нуля и если оно больше нуля, то относим отрезок к «трендам вверх», а если меньше нуля – к «трендам вниз».

Какой использовался критерий? Обычный модифицированный критерий Стьюдента на отличие приращений логарифма(!) цены от приращений гауссовского процесса со средним нуль и дисперсией «почти равной» для 9 испытаний из 10 (нулевая гипотеза). Так как мы имеем критерий на различие сложной гипотезы против простой, то распределение статистики критерия точно известно нам только при простой гипотезе. И потому при априори выбранных границах критерия мы можем знать только вероятности попадания последовательности из 10 значений в наши «классы» при верности нулевой гипотезы.

( Читать дальше )

Блог им. AGorchakov |О фильтре кризисной волатильности

- 17 января 2023, 15:18

- |

26.05.2006-29.05.2006 (1 торговый день)

08.09.2008- 03.10.2008

27.09.2011-28.09.2011 (1 торговый день)

03.03.2014 (увы, Крым не отсекается, но я и не был в лонге по системам перед 3 марта, только проданный и незахэджированный 120-й пут по номиналу(!, не ГО) фьючерса на 100% СЧА и частичный шорт в Газпроме)-11.03.2014

16.12.2014-30.12.2014

22.01.2016-26.01.2016 (1 торговый день)

10.03.2020-19.03.2020

21.02.2022-05.04.2022 (с 28.02 по 23.03 не было торгов, а динамика считается только по торговым дням)

21.09.2022-22.09.2022 (1 торговый день)

Собственно все. Из 10 случаев 4 включают всего по 1 торговому дню и явно результаты там — чистая случайность. Получается 6 «успехов» из 6. Ясно, что вероятность «успеха» больше 1/2, но и 1 ее считать преждевременно.

Блог им. AGorchakov |Мои итоги 2022-го года

- 15 января 2023, 20:43

- |

Не будем изменять схеме подведения итогов года, принятой два года назад. Вот таблица моих результатов за тот период, когда за каждый день есть брокерский отчет моего счета

Собственно ее комментировать не слишком актуально по причине ограниченного круга бенчмарков. Мне уже неоднократно справедливо указывали, что сравнивать надо не c индексом Мосбиржи, а с индексом Мосбиржи полной доходности по ставкам российских организаций. Но в этой таблице по прежнему простой индекс, потому что если говорить о качестве алготорговли российскими акциями, то сравнивать надо именно с этим индексом, так как в рамках краткосрочной торговли дивиденды не получаются. Но конечно, как альтернатива для клиентов, индекс полной доходности корректней.

К этой таблице можно дать только три комментария.

Во-первых, видно, что 2022-й стал худшим годом моей торговли за весь рассматриваемый период, как по убыткам, так и по просадке. О причине этого я уже писал много раз в месячных обзорах: «черный лебедь» для моих систем 22-25 февраля. И, увы, пока у меня нет системного решения, как его избежать в будущем. Хотя одну идею с аномальным ростом волатильности, высказанную в комментариях к одному из моих недавних топиков, я взял в работу. Спасибо коллеге, высказавшему ее.

( Читать дальше )

Блог им. AGorchakov |Воспоминания о будущем

- 11 января 2023, 17:25

- |

Не дает мне покоя мой убыток 22-25 февраля, его причины, а также все время гложут думы о том, как это можно было избежать строго системно. Собственно поэтому я уже несколько месяцев занимаюсь «разбором» действий моих систем 22.02 и вопросом: «Откуда ноги растут у систем, которые вошли в лонг?»

Собственно начал «от печки». Свою первую систему «только лонг» я создал в 1998-м. По закрытиям дня она очень простая:

- Если накануне мы были в лонге, то закрываем лонг, если закрытие ниже max(min(M(Н+L)/2,MC),C(t-1));

- Если накануне вышли из лонга, то возвращаемся в лонг, если закрытие выше max(О(t),(min(M(Н+L)/2,MC),C(t-1),C(t-2));

- Если мы в ауте на закрытие 2-х и более дней, то входим в лонг, если закрытие выше max(О(t),min(M(Н+L)/2,MC),C(t-1),MH);

где MS вычисляется по ценам следующим образом:

с точки, которую мы считаем началом предыдущего тренда, вычисляем среднее относительных приращений цен S – m и в качестве MS берем S(t-1)*(1+m).

По закрытиям дня эта система работает «не очень», поэтому она была дополнена внутридневными уровнями «невозврата», достижение которых с вероятностью 0,75 показывало, что закрытие будет выше(ниже) соответствующего уровня, который нам заранее известен из пп.1-3. Эти уровни «невозврата» считаются по частотному алгоритму по дневным данным OHLC. Есть небольшая «хитрость» в том, что вычисляются по два уровня с каждой стороны и до 12:00 используется одни уровни, а после 12:00 – другие более «узкие». Соответственно, верхний уровень – это вход в лонг, если мы в ауте, а нижний – это выход из лонга, если мы в лонге (до 12:00 может быть только выход из лонга).

( Читать дальше )

Блог им. AGorchakov |Продолжаем тему

- 10 января 2023, 16:25

- |

В чем ее отличия от Спот+«синтетика»?

Во-первых, в ней нет GMKN, который «не влезает» в минимальную сумму 100 тыс. руб…

Во вторых, так как сумма на стратегии всегда держится меньше 100 тыс., чтобы не было проблем с повторением у клиентов, то на одну систему торгуется 6 лотов и это количество не меняется с изменением цен. Почему так? Потому что при включенном «фильтре плечей» объемы должны увеличиваться в 1,5 раза, а шорты при выключенном «фильтре плечей» в 3 раза меньше лонгов. Отсюда и получаем, что число лотов на систему должно делиться на 6.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс