Блог им. 110km |Доллар/рубль в 2024 году

- 29 августа 2019, 20:03

- |

Министерство экономического развития спрогнозировало курс доллара аж до 2024 года! В консервативном сценарии доллар будет стоить на конец 2023 года — 70,1 рубля, на конец 2024 года — 70,5 рубля. На самом деле этот сценарий выглядит очень оптимистично. Очевидно, что в нем не учитывается высокая вероятность наступления глобальной рецессии в мировой экономике. Торговую войну между США и Китаем также никто не отменял. А вдобавок ко всему американская экономика находится в самой поздней стадии бизнес цикла после которой обычно начинается рецессия. Не надо иметь семь пядей во лбу, чтобы понять к какому бегству капитала с развивающихся рынков приведет рецессия в США и уж тем более в мировой экономике. А что такое бегство капитала, все уже видели в прошлом году, когда доллар за 3 дня в апреле вырос с 58 до 65 руб. И это при том, что цены на нефть не просто были стабильны, а росли. А как мы все знаем, спад в мировой экономике обычно приводит к очень резкому снижению нефтяных котировок. Сейчас за доллар дают 66 руб. Несложно представить, с какой скоростью доллар превысит отметку в 70 руб. в случае реализации вышеописанного сценария в мировой экономике.

( Читать дальше )

- комментировать

- 4.3К | ★2

- Комментарии ( 15 )

Блог им. 110km |Эксперимент с QT завершен

- 11 августа 2019, 22:05

- |

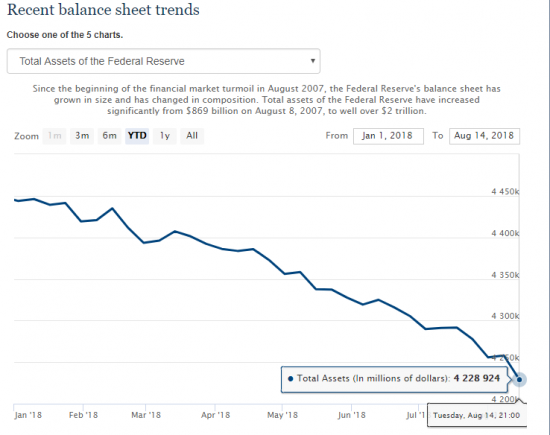

Итак, с августа месяца ФРС досрочно закончила программу количественного ужесточения (QT — quantitative tightening). С самого начала много внимания уделял этому процессу, т.к. считаю, что именно кол-во долларов в системе так или иначе определяет стоимость всех активов на Земле. За неполных два года действия QT, ФРС изъяла из системы около 700 млрд ранее напечатанных долларов в рамках 3-х раундов программы QE c 2009 по 2014 год. Естественно, что в таких условиях доллар падать и не мог. Если посмотреть, то практически все валюты сейчас торгуются ниже по отношению к доллару, чем это было на начало запуска программы QT. Понятно, что если бы ФРС наоборот печатала бы доллары, то вряд ли мы бы увидели повсеместное падение валют развивающихся стран (писал про это еще год назад в телеграм канале https://tele.click/MarketDumki/562). А так, как говорится, результат на табло. Хотя многие почему-то ждали, что вот-вот доллар упадет.

Очевидно, что в ближайшие годы мы не услышим о планах провести новый раунд количественного ужесточения со стороны ФРС и уж тем более ЕЦБ или Банка Японии. Завершение QT — лишнее свидетельство того, как мировая финансовая система погрязла в долгах, что даже изъятие небольшого количества ранее напечатанных денег может привести к коллапсу на рынках и в экономике. Система постоянно требует новых вливаний. И рано ли поздно ФРС вполне может запустить новую программу QE, только более полномасштабную, когда скупаться будут в том числе и корпоративные облигации. Держим в уме рост корпоративной задолженности на 2.5 трлн долларов за последние 10 лет (в прошлом году писал про это https://tele.click/MarketDumki/783). Кто будет их спасать? Конечно же ФРС. Корпораты набрали долгов, а государство, т.е. народ заплатит.

Основной вопрос для рынков, допустят ли главные центробанки во главе с ФРС дефляционный шок наподобие 2008 года? По идее могут на это пойти, т.к. без этого запуск нового QE может привести просто к чудовищному пузырю на фондовом рынке.

Блог им. 110km |О судьбе Доллара

- 09 июля 2019, 23:41

- |

ФРС обновила данные по своему балансу. На 1 июля 2019 года он составил 3.813 трлн долларов. За первое полугодие ФРС изъяла из системы 245 млрд $ в рамках программы количественного ужесточения (ранее об этом процессе писал в телеграм канале https://tele.click/MarketDumki/1068)

Неоднократно писал, что в таких условиях, доллар на глобальном валютном рынке никак не может падать, как это предсказывали (или просто хотели) многие инвестдома (https://tele.click/MarketDumki/832).

Много сейчас разговоров пошло о принудительном снижении доллара из-за требований Трампа ослабить курс американской валюты. Всё может быть конечно, но я пока абсолютно не рассматриваю такой сценарий. Да, принудительное ослабление доллара уже было в 1985 году (соглашение в отеле Плаза в Нью-Йорке). Но тогда была абсолютно другая ситуация. Во-первых, доллар перед этим вырос почти на 50% к основным валютам. С 85 пунктов по DXY до 125. Сейчас такого роста и в помине не было по доллару. Во-вторых, тогда это было скоординированное решение. Сейчас вряд ли такое решение всех устроит. Китай явно будет против такого развития событий. А тогда место Китая занимала Япония, которая политически полностью зависит от США с момента поражения во второй мировой войне.

( Читать дальше )

Блог им. 110km |ЕВРОзона

- 08 января 2019, 20:50

- |

В последние дни ускорился процесс плавного удорожания стоимости заимствования в евро. Если год назад 1-year Libor в евро равнялся минус 0.26%, то сейчас уже минус 0.17% (см. график ниже). На первый взгляд смешные изменения. Но тенденция налицо. Финансовые условия в еврозоне продолжат ужесточаться в этом году. Не забываем, что с января 2019 года закончил свою работу печатный станок от ЕЦБ. За три года было напечатано 2.6 трлн ничем необеспеченных евро.

На данный момент баланс европейского центрального банка равен 4.6 трлн евро. Для сравнения баланса ФРС сейчас равен 4.058 трлн $ (подробно про это писал в телеграм канале https://tele.click/MarketDumki/875). Если сравнить балансы двух центробанков и размеры экономик Еврозоны (12 трлн $) и США (19 трлн $), то становится очевидным, где накопилось больше проблем. Относительно своего ВВП американцам пришлось напечатать гораздо меньше денег, чтобы заткнуть дыры, которые появились после мирового финансового кризиса 2008 года.

( Читать дальше )

Блог им. 110km |НЕДВИГА

- 24 декабря 2018, 22:34

- |

Попалась на глаза статейка http://bit.ly/2Cx4J6Lо том, что ЦБ увидел признаки пузыря на рынке ипотеки в РФ. Хотя я и не являюсь специалистом на этом рынке, но по ощущениям именно так дела и обстоят. С кем не поговоришь среди директоров и владельцев разных бизнесов, почти у всех большинство сотрудников по уши сидят в ипотечном кредите. Сложно сказать, почему так происходит. Видимо, народ напугали постоянными разговорами об отмене или запрете доллара, об изъятии или замораживании вкладов. Периодически появляется информация о том, что деньги пропали из банковской ячейки и т.д. И в таких условиях люди выбирают недвижимость, пускай и в кредит.

С одной стороны, это хорошо, когда люди берут ипотечные кредиты, тем самым оживляя ситуацию в экономике страны. Но с другой стороны, к чему приведет избыточная долговая нагрузка граждан, когда наступит очередной экономический кризис в мире и соответственно в РФ? Ведь, если в развитых странах во время кризиса центральный банк ставку понижает и граждане получают возможность рефинансировать свой кредит на более выгодных условиях, то у нас же происходит всё с точностью до наоборот. ЦБ РФ уже повышает ставку и скорее всего продолжит это делать в 2019 году. Что будет, когда большинство населения просто физически не сможет выплачивать ежемесячные взносы по ипотеке? Будут отнимать у всех квартиры? Это может привести к социальному бунту. А чем будут затыкать дыры на балансах у банков, которые выдали эти ипотечные кредиты? Единственный выход будет у ЦБ — это врубить печатный станок. Надеюсь, вы догадываетесь, что будет с курсом рубля при таком раскладе.

( Читать дальше )

Блог им. 110km |ГОДОВЩИНА программы QT

- 07 октября 2018, 22:29

- |

Ровно год назад в октябре 2017 года ФРС запустила программу количественного ужесточения (QT — quantitative tightening). Суть программы заключается в изъятии из системы долларов, ранее напечатанных в рамках трех раундов количественного смягчения (QE) в 2009-2014 году. И процесс этот назвали сокращением баланса ФРС. Началось всё год назад со скромных 10 млрд долларов в месяц. Никто на это толком не обращал внимание. А зря! Эта программа обладает накопительным эффектом. Да, поначалу она мало влияла на что-либо, но время берет своё. И в дальнейшем она еще ого-го как отразится на стоимости всех активов в мире. К настоящему времени баланс ФРС уже сократился на 300 млрд долларов. Если год назад он равнялся 4.470 трлн $, то теперь 4.170 трлн (см. график внизу). Надеюсь, что все уже заметили, как это отразилось на валютах развивающихся стран, включая рубль. Мало того, что ФРС поднимает ставку, так еще и количество долларов уменьшается в системе. Т.е. двойной удар идет по валютам развивающихся стран (подробно на эту тему писал в телеграме https://tele.click/MarketDumki/562).

( Читать дальше )

Блог им. 110km |СЕНТИМЕНТ по доллару

- 21 сентября 2018, 21:03

- |

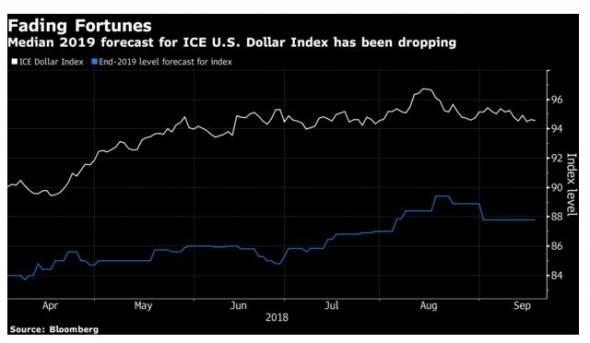

Достаточно странный сентимент сложился на рынке по поводу перспектив доллара. Медианный прогноз крупнейших инвестдомов на 2019 год сводится к тому, что индекс доллара (DXY) будет находиться на уровне 88. Т.е. предполагается снижение около 6% с текущих значений (см. график внизу). Интересно, что рост доллара в этом году не привел к пересмотру прогнозов. Инвестдома как ждали дальнейшего падения доллара, так и продолжают ждать. Учитывая такие настроения, доллар скорее всего продолжит расти в ближайшем будущем.

У доллара есть такое свойство, что когда все ждут его падения, он растет. И наоборот. Это хорошо заметно на примере пары доллар/рубль. Когда курс доллара достигал 80 руб в 2016 году, все ожидали роста до 100 и выше. Что было дальше? Доллар упал до 56! Какие были прогнозы в начале этого года? 54, 52, 50 руб за доллар к концу 2018 года. Куда пошел доллар? На 70! Примерно такая же история и на международном валютном рынке.

Учитывая планы ФРС по изъятию 600 млрд долларов в 2019 году в рамках программы количественного ужесточения (ранее на эту тему писал в телеграм-канале https://tele.click/MarketDumki/622), с трудом верится в какое-то значимое ослабление бакса. Скорее наоборот, все факторы за его дальнейший рост в 2019 году.

Блог им. 110km |"Кровожадный" Доллар

- 10 сентября 2018, 21:52

- |

Чуть ли не каждый день курс доллара в какой-то из стран мира обновляет исторический максимум. Сегодня главная «неудачница» — индийская рупия. Доллар уже достиг отметки в 72.5 рупии (см. график внизу). Вроде ходили слухи, что местный ЦБ не даст подняться USD выше 70, потом 71 и 72. Какие-то интервенции проводятся, но это не мешает доллару продолжать расти. На рупию давят две фундаментальные вещи, которым трудно что-либо противопоставить.

1. Политика ФРС, которая сокращает количество долларов в системе ( ранее писал в телеграме про программу QT https://tele.click/MarketDumki/622) и делает займы в них всё более дорогими. Естественно это приводит к массированному оттоку капитала практически из всех стран в мире. Мы это прекрасно видим на примере российских ОФЗ, откуда бегут нерезиденты последние 5 месяцев. Похожая ситуация и в других странах.

2. Т.к. Индия является чистым импортером нефти, то очевидно, какое влияние нынешние нефтяные котировки оказывают на экономику. На нефть приходится почти 20% индийского импорта. Соответственно дорогая нефть увеличивает дефицит текущего счета, а это в свою очередь оказывает мощнейшее давление на рупию.

( Читать дальше )

Блог им. 110km |Выше 4 уже. Опасно для рубля!

- 22 августа 2018, 11:59

- |

Доллар вчера продолжил свой рост к бразильской валюте и превысил отметку в 4 реала за одну американскую единицу. Последний раз такие значения (см. график ниже) были на пике паники на мировых рынках в январе 2016 года, когда цены на сырьё достигли своих минимальных значений. Именно в тот момент цены на нефть опускались ниже 30$ за баррель, а курс доллара в РФ поднялся выше 80 руб.

Ранее уже писал в телеграме https://tele.click/MarketDumki/296, что у рубля и реала очень высокая корреляция. Т.е. практически одинаковая динамика на длинной дистанции. Единственное отличие заключается в том, что реал чуть раньше чем рубль начинает ослабляться к доллару. Связано это с тем, что рубль больше завязан на нефть, а цены на «черное золото» имеют свойство снижаться последними. На длинном графике хорошо видно, что реал начал падать еще в 2013 году, а рубль еще год стоял как стойкий оловянный солдатик. Но потом наступил 2014 год и российская валюта быстро догнала и даже перегнала реал в своем ослаблении к доллару.

( Читать дальше )

Блог им. 110km |Еще 30 ярдов $ изъяли

- 20 августа 2018, 23:11

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс