Золотые горы: обещания или реальность?

- 14 февраля 2019, 16:39

- |

По итогам 2018 года золото стало одним из самых доходных активов наравне с долларом США по сравнению с основными мировыми фондовыми индексами по версии аналитического агентства Bloomberg. За прошедший год нефтяные котировки снизились почти на 20%, а фондовые индексы развивающихся и развитых стран потеряли в среднем около 10%. Несмотря на то, что в 2018 году цена золота в американской валюте снизилась на 1,9% из-за укрепления доллара, его стоимость, выраженная в ключевых мировых валютах, выросла на 5,4%, о чем свидетельствует динамика индекса Solactive Long USD Gold (Solactive Long USD Gold Index — созданный и используемый ETF фондами индекс золота, который позволяет оценить стоимость золота относительно корзины ключевых мировых валют (евро, японская иена, фунт стерлингов, канадский доллар, шведская крона и швейцарский франк) за исключением доллара США. Индекс рассчитывается из предположения, что инвестор хеджирует длинную позицию по золоту с помощью короткой позиции по доллару).

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Самые ожидаемые IPO в США в 2019 году

- 16 января 2019, 19:15

- |

По итогам 9 месяцев 2018 года объем привлеченного на IPO капитала на американских площадках превысил показатели по итогам 2017 года. Таким образом, 2018 год приблизится к показателям 2014 года, который стал самым успешным для выхода на биржу после финансового кризиса 2008 года. Это свидетельствует о восстановлении американского рынка IPO и дает надежду, что следующий 2019 год станет таким же успешным. По оценкам Goldman Sachs и JP Morgan, совокупная стоимость компаний, которые планируют выйти на рынок в 2019 году, может превысить $100 млрд. Представленные ниже компании могут провести IPO в США уже в 2019 году.

( Читать дальше )

Новый налоговый маневр в нефтяном секторе

- 12 декабря 2018, 19:32

- |

Механизм экспортных пошлин в России представляет собой надежный способ пополнения госбюджета, а также инструмент для субсидирования нефтеперерабатывающей отрасли. Кроме того, вывозные пошлины играют ключевую роль в формировании спроса и предложения на рынке нефти и нефтепродуктов внутри страны и поддержании цены нефти на внутреннем рынке на уровне значительно ниже мировой цены. С конца 2000-х годов в России проводится реформа налогообложения в нефтяном секторе.

В разные периоды времени ее цели и стратегические задачи менялись в зависимости от макроэкономической конъюнктуры, но, так или иначе, в долгосрочной перспективе реформа направлена на снижение ставок экспортных пошлин на нефть и нефтепродукты и на повышение ставок налога на добычу полезных ископаемых (НДПИ). В данном контексте реформа получила название налогового маневра. С 2014 по 2017 гг. предельная ставка экспортной пошлины на нефть была снижена с 59% до 30%, в то время как базовая ставка НДПИ на нефть была увеличена с 493 руб. до 919 руб. за тонну. В 2016 году Минфин предложил обнулить экспортные пошлины и довести налоговый маневр до конца, однако нефтяные компании и Минэнерго выступили против данной инициативы, аргументируя свою позицию тем, что это еще больше увеличит нагрузку на нефтеперерабатывающие компании. Несмотря на разногласия, в июле 2018 года Госдума приняла законопроект о продолжении реализации налогового маневра, однако его последствия для отрасли неоднозначны.

( Читать дальше )

Торговые войны: скрытая угроза

- 24 октября 2018, 14:45

- |

Осенью 2016 года в ходе предвыборной кампании Дональд Трамп достаточно скептически высказывался о целесообразности участия Соединенных Штатов во Всемирной Торговой Организации (ВТО) и открыто заявлял о том, что США будут придерживаться политики протекционизма в случае его избрания на должность президента. По мнению Трампа, торговый либерализм и растущий дефицит торгового баланса негативно сказываются на экономике страны и конкурентоспособности американских производителей.

Уже в январе 2017 года в первые несколько дней после инаугурации новоизбранный президент подписал указ о выходе США из договора о Транстихоокеанском партнерстве. В 2018 году приостановились переговоры Евросоюза и США о заключении Трансатлантического соглашения о торговом и инвестиционном партнерстве, которые велись с 2013 года. Кроме того, Трамп настоял на пересмотре Североамериканского соглашения о свободной торговле с Мексикой и Канадой. ВТО высказывает опасения, что Дональд Трамп развязал торговую войну на трех фронтах (китайском, европейском и американском) как раз в тот момент, когда мировая экономика оправилась от финансового кризиса и перешла к устойчивому росту. По данным Международного валютного фонда (МВФ), на конец 2017 года совокупный объем мировой экономики составлял $87,5 трлн, из которых 23,3% приходилось на США, 22,5% — на ЕС и 16,1% — на Китай. По информации ВТО, в G20 объем торговли, попавшей под новые ограничения в период с октября 2017 года по май 2018 года, составил $74 млрд, в то время как за аналогичный период прошлого года — лишь $47 млрд. Если тенденция к обмену двусторонними торговыми тарифами продолжится, то под давлением окажутся как развивающиеся, так и развитые рынки.

( Читать дальше )

Восстановление американского рынка IPO

- 24 октября 2018, 14:39

- |

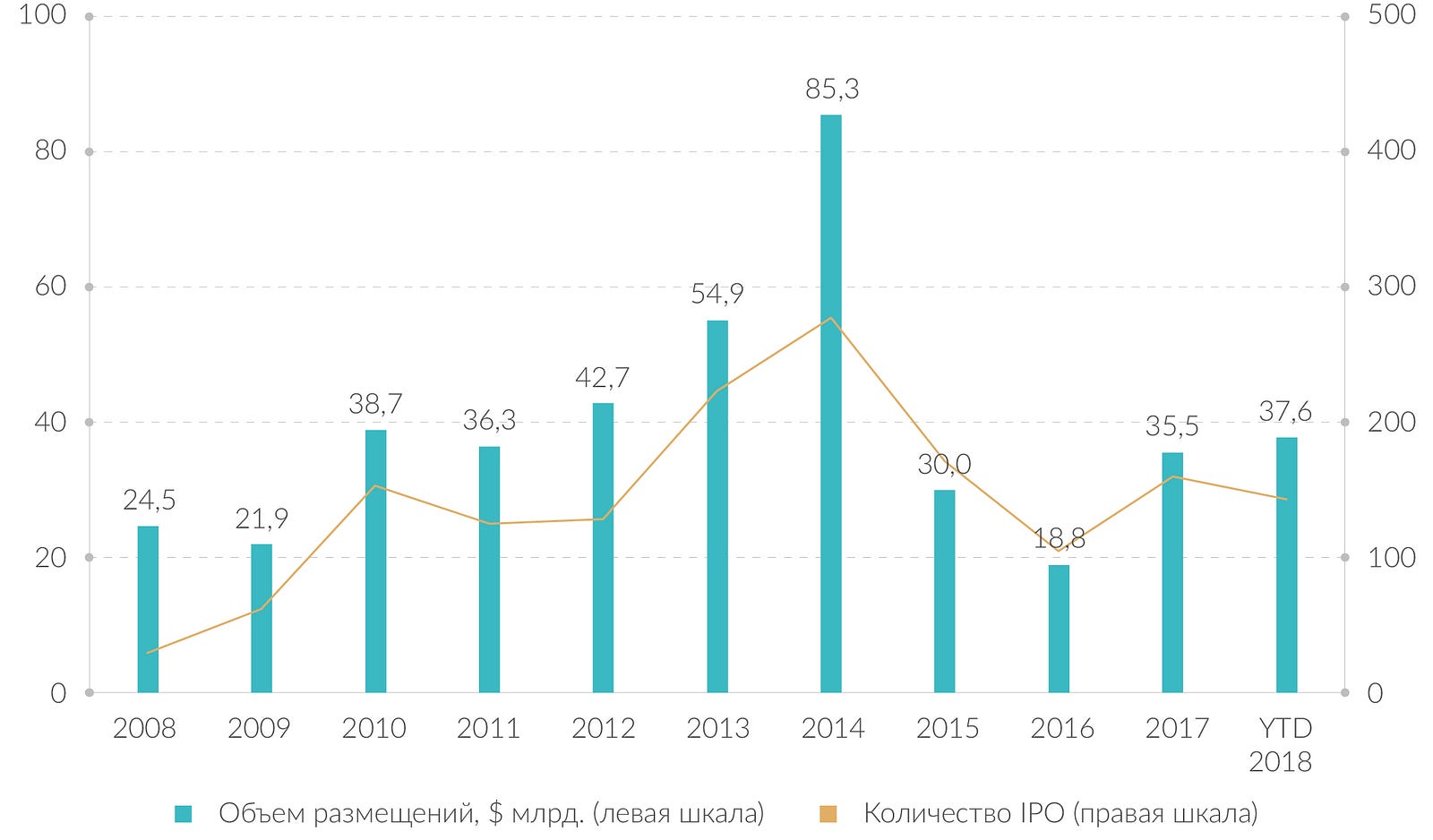

С начала 2018 года американский рынок IPO демонстрирует сильные результаты. За первые восемь месяцев текущего года количество размещений в США выросло на 45,7% г/г до 134, а объем привлеченного капитала увеличился на 55,1% г/г и составил $34,3 млрд. Таким образом, общая сумма размещений с начала 2018 года уже превысила результат за весь 2017 год, что свидетельствует о восстановлении американского рынка IPO и указывает на высокую вероятность того, что по итогам 2018 года объем привлеченных средств приблизится к результатам 2014 года, который стал самым «активным» годом после мирового финансового кризиса.

Динамика рынка IPO в США

Источник: Renaissance Capital

*включены компании, рыночная капитализация которых превосходит $50 млн.

( Читать дальше )

Итоги дивидендного сезона 2018 в РФ

- 24 октября 2018, 14:35

- |

Дивидендный сезон в России летом 2018 года принес инвесторам одни из самых высоких дивидендов за последние годы. Дивидендная доходность индекса МосБиржи в период май-июль 2018 года составила 3,9%, а годовая дивидендная доходность превысила 5%. Наибольшую дивидендную доходность продемонстрировал сектор транспорта в основном за счет акций «Аэрофлота», которые занимают более 60% индекса транспорта. Аналогичной доходностью в размере 6,8% отметился телекоммуникационный сектор в основном за счет акций «МТС», занимающих порядка 80% индекса. Компании данного сектора традиционно платят высокие дивиденды для повышения акционерной стоимости.

Несмотря на то, что в энергетическом секторе сразу 4 компании продемонстрировали дивидендную доходность выше 10%, в среднем она составила только 5,4% в связи с меньшими дивидендами у тяжеловесов индекса электроэнергетики: «ФСК ЕЭС», «РусГидро», «Интер РАО» и «Юнипро». Банковская отрасль и компании металлов и добычи в среднем показали 4,5% дивидендной доходности. В аутсайдерах по дивидендной доходности значились сектора нефти и газа, несмотря на то, что секторальный индекс вырос более чем на 30% с начала года, отрасль потребительских товаров и торговли, а также химическое производство, где дивиденды платятся на ежеквартальной основе.

( Читать дальше )

Московский рынок недвижимости под давлением

- 18 октября 2018, 19:12

- |

На долю Московского рынка недвижимости приходится лишь около 4% ввода всей жилой недвижимости в России. Тем не менее именно он зачастую служит индикатором для рынка жилья России. Московский рынок недвижимости характеризуется снижением цен на жилье с 2013 года. Отчасти это связано с перегревом рынка во время финансового кризиса 2008 года, за трехлетний период перед которым цены на недвижимость в долларах взлетели в 3 раза до $6 тыс. за кв.м.

С конца 2014 года наблюдается существенное уменьшение цен на недвижимость в долларах до уровня 2006 года на фоне ослабления рубля из-за снижения цен на нефть и введения санкций против России. При этом стоимость квадратного метра в рублях сохраняется на уровне 170 тыс. руб. с 2014 года во многом за счет падения курса рубля к доллару в 2 раза с 2014 года.

( Читать дальше )

Экономика США: влияние стихии

- 18 октября 2018, 19:01

- |

Согласно статистике, сентябрь — пик сезона ураганов и тропических штормов в США, который длится с 1 июня по 30 ноября. Ураганы и следующие за ними наводнения наносят огромный ущерб жилой и коммерческой инфраструктуре, о чем свидетельствуют миллиарды долларов, потраченные на восстановление облика городов, и финансовые показатели компаний, деятельность которых прямо или косвенно зависит от погодных условий.

Сезон ураганов уже стал для Соединенных Штатов простой обыденностью: в Белом Доме никогда не исключают вероятность наступления интенсивного сезона ураганов, а порядок действий в чрезвычайных ситуациях отработан до мелочей. Несмотря на существенные затраты на восстановление инфраструктуры по прошествии урагана (совокупный материальный ущерб в 2005 году составил 1,2% ВВП, в 2017 году — 0,7% ВВП, в 2004 году — 0,5% ВВП), в долгосрочной перспективе это практически не отражается на экономике страны. С 2000 по 2017 гг. средний темп роста ВВП в III квартале составил 3,3% г/г.

( Читать дальше )

Облигации европейских стран и программа количественного смягчения ЕЦБ

- 04 октября 2018, 13:21

- |

Европейский Центральный Банк намерен свернуть программу количественного смягчения в декабре 2018 года. В сентябре 2018 года ежемесячный объем покупок ценных бумаг на открытом рынке должен составить 30 млрд. евро, а с октября по декабрь 2018 года показатель опустится до 15 млрд. евро. Программу, запущенную в марте 2015 года, первоначально планировали завершить в сентябре 2016 года. Основу программы составляла покупка государственных облигаций инвестиционного рейтинга со сроком обращения от 2 до 30 лет. Регулятор намеревался стимулировать кредитный рынок в регионе, что в конечном итоге должно было привести к росту потребительской инфляции до стабильных 2% г/г. Именно данный уровень индикатора рассматривается регулятором как наиболее подходящий для планомерного роста показателей производственного сектора, развития банковской отрасли, а также сохранения покупательской способности граждан евросоюза.

( Читать дальше )

Отчетность компаний - индекс S&P 500–2 квартал 2018

- 04 октября 2018, 13:17

- |

На 6 сентября текущего года 99% компаний из индекса S&P 500 представили финансовые результаты за II квартал 2018 года. Из них 80% отчитались лучше ожиданий Уолл-стрит по чистой прибыли и 72% — по выручке. Американские компании, входящие в индекс S&P 500, продемонстрировали наибольшие темпы роста чистой прибыли с III квартала 2010 года: в среднем они составили 25% г/г, а по выручке — 10,1% г/г. Фактическая чистая прибыль 80% компаний из индекса превысила ожидания аналитиков, что стало самым высоким показателем с начала наблюдения в III квартале 2008 года. В целом, компании отчитались о чистой прибыли, которая была на 5% выше прогнозных значений на начало II квартала, при этом в разбивке по секторам все 100% компаний телекоммуникационного сектора превысили ожидания.

Также в лидерах значатся компании медицинского (94%) и технологического секторов (90%). Для сравнения, в нефтегазовом секторе лишь 45% корпораций превысили прогноз по чистой прибыли. Более того, за II квартал компании из S&P 500 превзошли прогнозы аналитиков по выручке в среднем на 1,3%. Во всех 11 секторах был зафиксирован рост показателя чистой прибыли, при этом 10 секторов продемонстрировали двухзначный рост данного показателя, а безусловными лидерами стали нефтегазовый, сырьевой и технологический сектора. Немного скромнее были показатели по выручке компаний из S&P 500 за отчетный квартал. Лишь четыре сектора достигли двухзначных темпов роста выручки: нефтегазовый, сырьевой, технологический и сектор недвижимости.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал