SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Увядающий рост. Прогноз Николая Корженевского.

- 26 июля 2012, 10:58

- |

Мы наращиваем шорт в EURAUD, рассматриваем шорт в EURRUB, EURJPY, USDJPY, сохраняем прочие позиции.

Мы наращиваем шорт в EURAUD, рассматриваем шорт в EURRUB, EURJPY, USDJPY, сохраняем прочие позиции.Среда стала днем сплошных разочарований. Отчетности компаний и макроэкономическая статистика из США оказались существенно хуже ожиданий. Конечно, можно говорить о том, что данные по рынку недвижимости слишком малозначимы с масштабах всей экономики, и делать акцент на них достаточно странно. Но все же цифры из всех уголков планеты теперь указывают на неожиданно резкое замедление роста. Такая диспозиция смешивается со всеми острыми текущими проблемами — в первую очередь, конечно, европейским кризисом. И такой коктейль не может провоцировать устойчивое желание покупать риск.

Сегодня инвесторы получат результаты очередного теста на устойчивость экономики Соединенных Штатов. Помимо прочего, будет опубликована статистика по заказам на товары длительного пользования, стержневой компонент которой напрямую попадает в ВВП. Аналитики AForex считают, что цепочка негативных сюрпризов продолжится, и результат может оказаться существенно ниже консенсуса. Эти же цифры проверят на выдержку ФРС, заседание которой уже совсем близко. Но тут нужно быть реалистом: программы количественного смягчения как минимум до сентября не последует, и даже содержательных намеков на нее, вероятно, сделано не будет. Мы полагаем, что сочетание слабой статистики и пассивных центральных банков еще некоторое время будет держать рынки в напряжении. Отыграть это можно, например, через шорт в USDJPY — представляется разумным продавать пару в случае решительного пробоя последних локальных минимумов у 78 пунктов. Однако со стратегической точки зрения по-прежнему сложно найти валюту хуже, чем евро.

- комментировать

- Комментарии ( 0 )

Торговые идеи от Ковжарова Сергея на 25 июля 2012

- 25 июля 2012, 14:55

- |

Здравствуйте!

Здравствуйте!Экономические данные, уже опубликованные сегодня: торговый баланс Японии оказался в профиците, хотя ожидался дефицит; индекс Ifo в Германии вышел хуже ожиданий, подтверждая замедление экономики страны из-за европейских проблем; ВВП в Великобритании -0.7% против ожидавшихся -0.3%. Английский фунт болезненно отреагировал на последнее известие и сегодня является самой слабой валютой. Предлагаю продать его против швейцарского франка или евро. В секторе CFD позитивно смотрю на нефть Brent — ее нежелание уходить ниже 102.50 может в итоге привести к взлету до 110.

Желаю прибыльного дня!

Гарри Дент про сдувание гигантского американского «пузыря»

- 25 июля 2012, 13:07

- |

Гарри Дент, известный экономист и директор исследовательской компании HS Dent, делится своими прогнозами относительно будущего американской экономики – по материалам AForex.

Гарри Дент, известный экономист и директор исследовательской компании HS Dent, делится своими прогнозами относительно будущего американской экономики – по материалам AForex.По словам Дента, Америка была настроена крайне оптимистично в 90-е и 2000-е – можно сказать, что это был самый «бычий» взгляд на рынок во всем мире. Люди тратили много денег, занимали много денег. Развивались технологии, интернет и прочие элементы успешного растущего общества.

Временной отрезок 2008-2020 – период сдувания экономического пузыря, который рос при поддержке поколения бэби-бумеров. «Сдувание» совершенно закономерно сопровождается резким сокращением трат, меньшим объемом покупок домов. Теперь бэби-бумеры настроены мрачно и затягивают свои пояса, дабы накопить денег на безработную и, судя по всему, небогатую старость.

Рынки просели на 70-80% в рамках коррекции на неконтролируемом росте суверенного и частного долга страны. По прогнозам Дента, в течение текущей декады с Америкой произойдет еще большой коллапс по мере того, как уровень долга окажется воистину неподъемным. По средним подсчетам, долг США – это $16 трлн суверенного долга, плюс $42 трлн частного долга, плюс $66-80 трлн долга, которые образуются из необеспеченных реальными деньгами инструментов финансового рынка.

( Читать дальше )

Миллиардер-инвестор про разворот тренда по корпоративным евробондам

- 25 июля 2012, 11:20

- |

Сегодня многие инвесторы бегут от Европы и ее активов, как от чумы. Однако Марк Ласри, миллиардер, владеющий хедж-фондом, утверждает, что ситуация в Европе может измениться, и долговые бумаги ЕС могут начать расти – по материалам AForex.

Сегодня многие инвесторы бегут от Европы и ее активов, как от чумы. Однако Марк Ласри, миллиардер, владеющий хедж-фондом, утверждает, что ситуация в Европе может измениться, и долговые бумаги ЕС могут начать расти – по материалам AForex.Фонд Avenue Capital Group выделил почти $3 млрд для формирования инвестиционного пула для вкладывания денег в корпоративные бонды стран ЕС. Казалось бы, логика почтенного инвестора не совсем очевидна – в понедельник евро упал до двухлетнего минимума. Доходности по испанским бондам (премии за риск) выросли до рекордных значений. Вновь всколыхнулась волна страхов на тему того, что Греция не сможет выполнить обязательства перед евро-регуляторами.

Тем не менее, Ласри и еще несколько крупных инвесторов (Blackstone Group, Kohlberg Kravis Roberts & Co., Leon Black of Apollo Global Management) ставят на то, что в некотором отдаленном будущем в ЕС наметится некоторый сдвиг. Речь не идет об изменениях, которые могут произойти в ближайшие месяцы. Это довольно долгосрочная «ставка» - на 3-5 лет.

( Читать дальше )

Реструктуризация 2.0. Прогноз Николая Корженевского.

- 25 июля 2012, 11:16

- |

Мы сохраняем позиционирование без изменений.

Мы сохраняем позиционирование без изменений.EURUSD все ближе к своей среднесрочной технической цели на 1.19. Пара остается под гнетом фундаментальных новостей, поток которых только усиливается. Накануне вечером стало известно, что Греции может потребоваться вторая реструктуризация долга. Это пока неофициальная информация, однако агентства дают ее со ссылкой на несколько источников. Напомним, делегация Тройки работает в Афинах с понедельника, и уже действительно могла сделать первые выводы по поводу программы сокращения госрасходов. На самом деле, совершенно необязательно работать в руководстве ЕС, чтобы понять, что программа провалилась.

Дополнительной порцией негатива для EURUSD стало понижение прогнозов по рейтингу ESM/EFSF от агентства Moody's. Данный шаг является логическим продолжением переоценки стабильности суверенных рейтингов стран группы ААА. Однако некоторых инвесторов такое стремительное развитие событий застало врасплох. Аналитики AForex полагают, что аппетит к риску в ближайшие дни останется подавленным. Но при этом существенно возросла вероятность технической коррекции после бурной продажи высокодоходных инструментов. Мы предпочитаем воздерживаться от агрессивного выхода на рынок до тех пор, пока евро хотя бы не расчистит барьерные опционы на 1.2, а затем протестирует локальные минимумы 2010-го года в районе 1.18-1.19. После этого можно будет рассмотреть аккуратный шорт в долларе, но ловить падающий нож сейчас очень опасно.

Боль Европы обостряется, Китай немного подрос

- 25 июля 2012, 11:01

- |

Частный сектор ЕС с каждым месяцем испытывает все большие трудности. Июльские производственные показатели оказались неудовлетворительными – на контрасте с китайским PMI, который продемонстрировал рекордный рост за последние несколько месяцев – по материалам AForex.

Частный сектор ЕС с каждым месяцем испытывает все большие трудности. Июльские производственные показатели оказались неудовлетворительными – на контрасте с китайским PMI, который продемонстрировал рекордный рост за последние несколько месяцев – по материалам AForex.Еврокризис теперь касается не только периферийных стран, но и евро-лидеров, вроде Франции и Германии, чья экономическая динамика также замедлилась за последние несколько месяцев.

Частный сектор 17-ти стран ЕС в июле по всем показателям просел до 6-ти месячного минимума. Производственный выпуск особенно заметно снизился в Германии – это явный признак евро-рецессии, которая, подобно раковым метастазам, дотянулась даже до стран «с хорошим иммунитетом».

Индекс ЕС – Markit's Eurozone Composite PMI, включающий в себя и услуги, и произведенные товары (т.е., по сути, показательный индикатор динамики ВВП) составил 46.4.

( Читать дальше )

Кризис качественных активов. Прогноз Николая Корженевского.

- 24 июля 2012, 12:27

- |

Мы сохраняем позиционирование неизменным, лонг в NZDUSD закрыт по стопу.

Мы сохраняем позиционирование неизменным, лонг в NZDUSD закрыт по стопу.Настроения на всех мировых площадках в начале недели резко ухудшились. Мы предполагали, что некоторая коррекция в риск-активах могла произойти, однако сила внутридневного движения оказалась заметно больше, чем ожидалось. Технически высокодоходные инструменты вернулись в прежние коридоры, и на графиках опять появился риск масштабной продажи этих валют. Основная же пара EURUSD уверенно остается в понижательном тренде. Ей пока удалось удержаться на отметке 1.21, но тестирование 1.19-1.2 — вероятно, вопрос этой недели. Фундаментальный новостной фон остается негативным. Главная новость дня для евро — понижение прогноза по рейтингу Германии агентством Moody's. И хотя аналитики компании в собственных комментариях пытаются выдать свое действие за техническое, рынок не сможет пропустить это событие мимо глаз. Инвесторы получили хорошее напоминание о том, насколько плохи дела: единственная страна в Европе, обладающая рейтингом ААА и стабильным прогнозом по нему от всех агентств, — Финляндия. Способна ли она обеспечивать сильную резервную валюту?

( Читать дальше )

Торговые идеи от Ковжарова Сергея на 24 июля 2012

- 24 июля 2012, 11:55

- |

Здравствуйте!

Здравствуйте!Китай сегодня немного взбодрил инвесторов хорошим уровнем индекса PMI. Австралийский и новозеландский доллар сумели на этом подрасти. А вот PMI Германии, опубликованный 5 минут назад, разочаровал. Главным же событием сегодняшнего дня многие считают аукцион краткосрочных бумаг в Испании, а также новости из Афин, куда приезжают делегаты так называемой Тройки, предоставляющей программу помощи Греции. В целом единая валюта смотрится слабо, особенно к японской йене. Падать есть куда. Отскоки в осси и киви можно использовать для открытия коротких позиций. CFD на фондовые индексы тоже лучше шортить.

Желаю прибыльного дня!

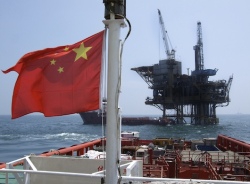

Китай сможет контролировать нефтяные цены

- 24 июля 2012, 11:15

- |

Китай в скором времени получит контроль над большим куском нефтяного шельфа Северного моря, который является ключевым участком для манипулирования нефтяными ценами. Это произойдет тогда, когда Китай получит в свое владение активы канадских компаний – Nexen и Talisman – по материалам AForex.

Китай в скором времени получит контроль над большим куском нефтяного шельфа Северного моря, который является ключевым участком для манипулирования нефтяными ценами. Это произойдет тогда, когда Китай получит в свое владение активы канадских компаний – Nexen и Talisman – по материалам AForex.Главный шельфовый производитель нефти Китая CNOOC предложил в понедельник купить компанию Nexen за $15.1 млрд ($27.5 за акцию по итогам пятничных торгов на NYSE, что подразумевает 61% премию на котировку). В это же время китайский крупнейший переработчик нефти Sinopec планирует приобрести 49% британского подразделения компании Talisman за $1.5 млрд.

Компании Nexen и Talisman владеют долями в британских месторождениях Северного моря. Выработка сырой нефти силами двух компаний составляет 180 тыс баррелей в день, по данным расчета Reuters (110 тыс баррелей приходится на Nexen и 70тыс – на Talisman). Если говорить об операционном производстве нефти, 2 компании ежедневно пропускают через себя 300 тыс баррелей – примерно 1/3 от ежедневного выпуска сырой нефти всеми шельфовыми ресурсами Северного моря.

Сколько можно QE3?

- 24 июля 2012, 11:13

- |

В настоящий момент времени главный босс Федрезерва Бен Бернанке пытается подсчитать, какой объем «количественного смягчения» поможет и не навредит американской экономике. Некоторые именитые экономисты выдвигают теории, согласно которым дальнейшие массовые скупки гособлигаций с рынка могут, напротив, дестабилизировать и экономику, и сам институт ФРС – по материалам AForex.

В настоящий момент времени главный босс Федрезерва Бен Бернанке пытается подсчитать, какой объем «количественного смягчения» поможет и не навредит американской экономике. Некоторые именитые экономисты выдвигают теории, согласно которым дальнейшие массовые скупки гособлигаций с рынка могут, напротив, дестабилизировать и экономику, и сам институт ФРС – по материалам AForex.С большой долей вероятности ФРС проведет QE3 в сентябре в целях сокращения безработицы, поддержания долгосрочных процентных ставок на стабильно низком уровне и стимулирования экономики, в целом. Однако в этот раз дела обстоят сложнее (в отличие от предыдущих двух раундов QE). В этот раз регуляторы и сторонние эксперты всерьез обеспокоены возможным негативным эффектом, который может оказать QE3 на цены рыночных активов. Размер негативного эффекта заранее оценить сложно.

По оценке Barclay’s, третий раунд «смягчения» от ФРС, вероятней всего, будет представлять собой скупку долговых бумаг, производных от ипотечных накладных, на сумму не более $500-600 млрд в год.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал