Новости рынков

Новости компаний — обзоры прессы перед открытием рынка

- 03 июня 2021, 08:31

- |

Ритейлеры отблагодарили акционеров. Локдаун помог сетям увеличить дивиденды

X5 Group и «Магнит» оказались самыми щедрыми на дивиденды из всех публичных продуктовых ритейлеров. По итогам первого года «коронакризиса» компании направят акционерам в целом около 100 млрд руб.— это более чем на 60% выше, чем до пандемии. Сетям удалось увеличить прибыль за счет ажиотажного спроса в прошлогодний локдаун. Но в этом году рознице едва ли удастся повторить успех: рентабельность бизнеса оказалась под давлением замедления продаж из-за падения доходов покупателей.

https://www.kommersant.ru/doc/4839138

«Идет какой-то повальный пересмотр цен». Гендиректор «Черкизово» Сергей Михайлов о росте и падении цен, насыщении рынков и SPO

Столкнувшиеся с резким ростом себестоимости производители мяса с весны обсуждали с правительством инициативы по сдерживанию роста цен на свою продукцию. Жестких решений удалось избежать, но ситуация привела к падению производства мяса птицы, и конъюнктура остается напряженной. О причинах роста расходов, повышении цен на мясные продукты, перспективах отрасли, новых проектах и планах на SPO “Ъ” рассказал гендиректор и совладелец группы «Черкизово» Сергей Михайлов.

https://www.kommersant.ru/doc/4838017

Путешествия к трафику. Ozon интегрирует туристические сервисы в маркетплейс

Ozon решил не развивать портал по бронированию билетов и гостиниц Ozon Travel и интегрирует его в общий маркетплейс. Это позволит за счет доступа к большей аудитории отказаться от наценки на авиабилеты, утверждают в компании. Уже развивают сегмент и ключевые конкуренты Ozon. Они хотят замкнуть на себе все потребности клиента, но вряд ли направление онлайн-бронирования ждет бурный рост, считают эксперты. Наиболее перспективным, по их мнению, остается деловой туризм.

https://www.kommersant.ru/doc/4838870

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Черкизово не планирует SPO - руководитель

- 03 июня 2021, 08:21

- |

В Ефремове приобрели «Компас Фудс» и приступили к удвоению производственного комплекса, в основном под выпуск куриных полуфабрикатов для foodservice. После завершения проекта это будет одно из самых современных и крупных предприятий такого типа в Европе. Поэтому инвестиционную программу продолжаем.

Трехлетний план предполагает рост по выручке в среднем на 10%, по EBITDA — на 11–12%. В ближайшие годы это, наверное, позволит выйти на показатель выручки 200 млрд руб.

Сейчас мы вышли на 85 тыс. тонн мяса индейки в год (проект «Тамбовской индейки» — ред.). Вообще, проект потенциально рассчитан на 130 тыс. тонн. Возможно, на следующем этапе выйдем на 100–110 тыс. тонн в год.

По M&A мы рассматриваем сделки во всех направлениях: растениеводство, курица, свинина и пр. Но про M&A мы обычно ничего заранее не говорим. Мы смотрим на рынок, есть интерес к качественным активам, которые совпадают с нашей стратегией и могут быть высококонкурентоспособными.

Да, есть фокус на добавочную стоимость. Но у нас есть и очень большая программа органического роста, которая войдет в следующую долгосрочную стратегию. Это переработка свинины, забой, перегруппировка части птичников. Это 40 млрд руб. инвестиций, может, больше. Это не означает, что мы M&A не будем делать совсем.

Пока есть потенциал менять севооборот и работать над урожайностью при текущем земельном банке, но в перспективе, конечно, будет недостаточно. Но у нас стратегией предусмотрена обеспеченность по кормам на 40–50%, так же будет и по сое. Пока стратегией не предусмотрен выход за 50%.

В этом году экспорт продолжит рост. Пока в масштабах компании — это небольшая доля, но, думаю, за $100 млн экспортной выручки от мяса птицы уже перевалим.

На части производства «Пит-продукта», который мы недавно купили, тоже есть площадка под foodservice, планируем продолжить развивать ее в большем масштабе.

Нам предложили войти в общую преобразованную компанию, где наша доля будет на уровне 30%. — (о сети «Мясновъ» — ред.)

Новые инвестиции — На данном этапе хватает денежного потока, который генерирует компания, дальше — будем смотреть.

Вы вернулись к идее SPO, есть уже параметры?

Четких параметров сейчас нет, рынок достаточно сложный, волатильный. Наверное, долгосрочно мы бы хотели предложить рынку большую ликвидность, что было бы правильно. Сейчас компания публичная, но free-float небольшой. Хотя мы наблюдаем повышенную активность в акциях со стороны небольших частных инвесторов. Дневные торги в разы выросли, хотя всего-то 3% акций обращается.

У нас четкая, понятная стратегия, как мы развиваемся в следующие три—пять лет, необходимости для этого поднимать деньги нет, тем более если они очень дорогие. А рынок сейчас не очень привлекателен для публичных компаний в силу макроэкономических причин, санкций и т. д. Пока причин быстро готовить сделку нет, если ситуация будет меняться, посмотрим. Сейчас мы растем, и это, наверное, позволит через три—пять лет, будучи уже большей компанией, продать какой-то пакет акций и получить большую ликвидность. Сегодня на российском рынке с ликвидностью почти у всех компаний слабовато.

источник

Евтушенков: МТС будет трансформирована в IT компанию

- 03 июня 2021, 08:02

- |

Перед компанией ставится задача по созданию экосистемы МТС, где помимо телекоммуникационного бизнеса будет и целый ряд других направлений — искусственный интеллект, облачные технологии, финтех, медиа, развлечения и многое другое

www.rbc.ru/technology_and_media/03/06/2021/60b65e0f9a79475046b5036c

Ключевой индикатор рынка нефти указывающий на дефицит предложения достиг исторического максимума

- 03 июня 2021, 00:24

- |

Один из ключевых индикаторов рынка нефти, а именно спред между фьючерсами на WTI с поставкой в декабре 2021 и 2022 годов, достиг рекордного значения в этом году, а также за всю историю их обращения:

Усиление бэквордации обусловлено несколькими факторами: началом автомобильного сезона в США, выходом мировой экономики из коронавирусного кризиса и прогнозом ОПЕК+ о грядущем дефиците предложения.

Бэквордация — это рыночная ситуация, при которой ближний фьючерс стоит дороже дальнего. Обратная ситуация, при которой ближний фьючерс стоит дешевле дальнего, называется контанго.

www.profinance.ru/news/2021/06/02/c2cn-klyuchevoj-indikator-rynka-nefti-ukazyvaet-na-defitsit-predlozheniya.html

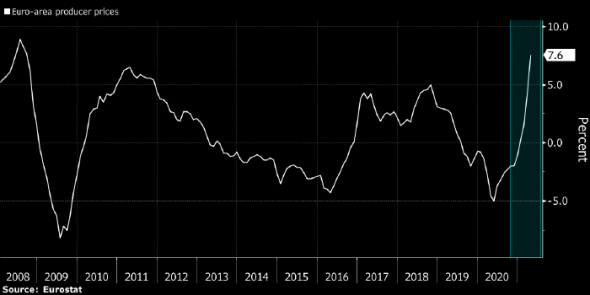

Производственная инфляция в Еврозоне достигла рекордного значения с 2008 года

- 03 июня 2021, 00:18

- |

В апреле производственная инфляция в Еврозоне резко ускорилась до 7,6% г/г (против 4,3% в апреле — прим. ProFinance.ru) на фоне роста цен на энергоносители. Это — рекордное значение с 2008 года.

В понедельник Eurostat сообщил о росте потребительской инфляции в регионе в мае до рекордных за последние два с лишним года 2% г/г.

Рост потребительской и производственной инфляции в Еврозоне обусловлен дефицитом сырья, логистическими проблемами и высокими ценами на энергоносители относительно прошлой весны, когда регион погрузился в тотальный локдаун.

Менеджеры по закупкам уже неоднократно предупреждали о том, что рост закупочных цен и перебои с поставками сырья ограничивают рост производства. В результате этих событий компании перекладывают расходы на потребителей, что провоцирует рост потребительской инфляции.

www.profinance.ru/news/2021/06/02/c2cm-proizvodstvennaya-inflyatsiya-v-evrozone-vzletela-do-rekorda-s-2008-goda.html

📈Акции Dropbox выросли на 4% после сообщения о новом крупнейшем акционере

- 03 июня 2021, 00:07

- |

В среду хедж фонд Elliott Management Corp. сообщил что владеет крупной долей в компании разработчике программного обеспечения Dropbox Inc.

Хедж-фонду принадлежит более 10% акций на сумму более $800 млн., что делает его вторым крупнейшим акционером компании после генерального директора Дрю Хьюстона.

На этой новости акции отреагировали ростом — внутри дня цена доходила до $28,80 (+7% от цены открытия):

Dropbox — компания, занимающаяся облачными вычислениями, капитализация — $11 млрд, провела IPO в 2018 году и с тех пор торговалась по цене ниже цены IPO. Скромная оценка компании рынком в сравнении с другими IT братьями такими как Salesforce.com Inc. и ServiceNow Inc., порождает постоянные слухи о возможном поглощении, слиянии компании.

Эти слухи усилились после того как Salesforce приобрела подобную компанию Slack Technologies Inc. за $27 млрд . Другие известные облачные компании также недавно были поглощены, в том числе Cloudera Inc., которая продала себя паре частных инвестиционных компаний в начале этой недели.

www.reuters.com/technology/hedge-fund-elliott-management-has-big-dropbox-stake-wsj-2021-06-02/

Gulf Investments Ltd (Altus Capital) увеличил долю в Детском мире до 29,99%

- 02 июня 2021, 22:45

- |

Доля 29,99% вероятно обусловлена нежеланием попасть на выставление обязательной оферты. Акции «Детского мира» подросли по итогам дня на 1,2%. Информация о приобретении акций вышла примерно в 17:40мск, и не оказала влияния на ход торгов акциями на Мосбирже.

В ноябре 2020 года Altus Capital объявляла о планах купить 29,9% акций ретейлера по цене 160 рублей за бумагу.

В декабре стало известно, что Altus купил 25% в «Детском мире», а free float компании сократился со 100% до 75%.

Пресс-релиз: https://www.altusca.com/news

Рост доли собственных торговых марок в продовольственном ритейле – длительная тенденция - Промсвязьбанк

- 02 июня 2021, 22:01

- |

За период пандемии значительно выросла доля собственных торговых марок (СТМ) в продажах российских ритейлеров. В период с мая 2020 г. по апрель 2021 г. их доля выросла с 4,7% до 5,3%, согласно исследованию Nielsen. В денежном выражении рост продаж этой категории составил 12,2%, что в 5 раз больше средней динамики рынка товаров повседневного спроса (FMCG).

Данный показатель не учитывает специализированные магазины, отделы кулинарии в торговых залах и сеть Вкусвилл, у которой 97% продаж приходится на СТМ. Если их учитывать, то на долю собственных товаров по итогам 2020 г. пришлось 10% продаж – 1,6 трлн руб., говорится в исследовании INFOLine. По итогам года крупнейшими сетями по обороту СТМ в номинальном выражении стали Х5 – 355 млрд руб. (это +46,9% по сравнению с 2019 г.), Магнит – 151 млрд руб. (+61,8% г/г) и ВкусВилл – 111 млрд руб. (+ 36,8% г/г). При этом Х5 и Магнит формируют объем за счет значительных оборотов, а доля СТМ в их обороте сравнительно небольшая: Пятёрочка – 17,4%, Перекресток – 12,5%, Магнит – 10%. ВкусВилл же наоборот – нишевый игрок.

Товары собственных марок используются ритейлерами чаще всего по двум причинам. С одной стороны, сетевым магазинам создание СТМ обходится дешевле, т.к. нет ряда издержек на рекламу, наценок, нет перебоев с поставками. С другой стороны, есть магазины, которые используют СТМ как лицо сети и намеренно фокусируются на нем, увеличивая тем самым привлекательность. В первом случае чаще всего идет ставка на невысокую цену, а во втором – на качество и уникальность.

Рост продаж СТМ в 2020 г. в большей степени был обусловлен их дешевизной и сопряжен со снижением платежеспособности населения: располагаемые доходы россиян по итогам 2020 годаупали на 3,5%, согласно данным Росстата. Также росту продаж СТМ способствовали открытия новых дискаунтеров и увеличение числа существующих (с высокой долей СТМ в обороте), таких как: Светофор, Моя цена от Магнита, 365+ от Ленты. Уже в 2021 году ряд магазинов также объявили о выходе новых форматов, например, Smart от сети Spar. Активно набирают популярность и «жесткие» дискаунтеры с фиксированными ценами. Конкуренцию основной компании на рынке, FixPrice, уже составил Чижик от Х5. Этот сегмент увеличивается значительно быстрее остальных офлайн-подразделений (29% против 6% среднего роста за 2020 г.)

Мы считаем, что рост популярности собственных торговых марок среди продуктового ритейла – тенденция длительная, и в 2021 г. доля вырастет до 10,5%. Новый тренд связан не только со снижением платёжеспособности населения (среднесрочный фактор), но и со сменой потребительского поведения, когда люди готовы покупать товары неизвестного бренда, но с более выгодным соотношением цена/качество. По данным опроса Nielsen 65% покупателей заинтересованы в премиальном сегменте СТМ, а 79% готовы покупать СТМ товары для здоровья. Также нельзя исключать развитие нишевых магазинов, таких как ВкусВилл, и «жестких» дискаунтеров, фокусирующихся на фиксированных ценах.Теличко Людмила

«Промсвязьбанк»

Газпром может стать спекулятивной идеей для массового инвестора - УНИВЕР Капитал

- 02 июня 2021, 21:34

- |

Инвесторам, покупавшим Газпром в расчете на достройку газопровода и переоценку его акций, стоит задуматься, что переоценка уже произошла. Газпром стоил дороже только в 2008 году. Из понятной, консервативной инвестиции в недооцененную компанию, Газпром может стать спекулятивной идеей для массового инвестора, с последующим активным ростом и дальнейшим активным падением. Крупные держатели акций Газпрома могут воспользоваться повышенным спросом и благоприятным новостным потоком и начать продавать акции в рынок после их бурного роста.Тузов Артем

ИК «УНИВЕР Капитал»

АФК Система ведет переговоры о поставке заводов под ключ для производства вакцины Спутник V в разные страны

- 02 июня 2021, 19:43

- |

Сейчас мы можем помочь другим странам наладить собственное масштабное производство [вакцины «Спутник V»]. Мы прорабатываем возможность поставки в разные страны комплектных заводов для производства 10 млн, 20 млн, 50 млн доз вакцины, смотря кому сколько нужно

Уже могут начаться поставки, как минимум, в 3 страны (какие — не называются).

АФК может также стать акционером зарубежных производств с долей 10–15%, но это будет зависеть от договоренностей в каждой из стран.

На этом оборудовании можно делать не только вакцину «Спутник», но и другие вакцины и биотехнологические препараты

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс