SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

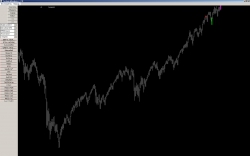

s&p500

шорты S&P превращаются, превращаются шорты...

- 30 мая 2014, 12:53

- |

в глубоко въевшиеся в задницу стринги.

Специалисты, проводящие семинары, обучающие людей трейдингу на фондовых рынка и берущие за это деньги. Объясните, в каком месте нужно шортить, где усреднять и чем при этом руководствоваться?

Специалисты, проводящие семинары, обучающие людей трейдингу на фондовых рынка и берущие за это деньги. Объясните, в каком месте нужно шортить, где усреднять и чем при этом руководствоваться?

- комментировать

- ★1

- Комментарии ( 11 )

Ищу партнера для HFT торговли фьючерсами на индекс S&P500 на CME

- 30 мая 2014, 11:45

- |

Для старта проекта необходимо со стороны парнера:

1. Нужна фирма в оффшоре (если нет желания платить налоги кнчно — у меня лично нет). Вероятно, самое лучшее место Гонконг.

2. Капитал в $250 000. Отмечу, что эти деньги партнера к которым я доступа прямого иметь не буду — я по факту трейдер, который только торгует. Разумеется и торговля в рабочем режиме будет начата только после серии тестовых трейдов.

3. Нужно затем открыть счет в клиринговой компании (брокер для торговли в режиме DMA не нужен).

4. Одновременно покупается в лизинг членство на бирже СМЕ. Это в районе $3500 за рассмотрение и 3 месяца затрат на поддержание проекта ($2000 + $375*3 (оплата лизинга статуса члена биржи)) + расходы на пересылку документов.

Затраты партнера это открытие компании, забрасывание туда денег, оплата членства на бирже. Моя оценка в районе $7500 ($3000 на орг. вопросы связанные с открытием компании и подготовкой документов необходимых). Я изначально затрачу ~$15000-20000 (сервер на площадке биржи и оплата биржевых данных). В дальнейшем, оплата сервера и данных из прибыли.

Далее после открытия счета в брокерской компании и получения DMA доступа в течении 2х месяцев разработка и тестирование. Потом месяц живой работы на живом рынке с действующим членством (там время рассмотрения заявки 30 дней поэтому и лаг такой). В течении 3го месяца получаем первые деньги. Схема простая довольно. Никаких инвестиций в воздух. Готовая модель и просчитанный риск.

Модель уже есть, опыты есть (правда, со временем реакции, которую обеспечил Rithmic ее не хватает для прибыли). Поэтому и необходим режим прямого подключения (DMA) (для чего капитал нужен в $250 000) и сервер на бирже, работающий с биржей напрямую в режиме DMA — Direct Market Access.

( Читать дальше )

1. Нужна фирма в оффшоре (если нет желания платить налоги кнчно — у меня лично нет). Вероятно, самое лучшее место Гонконг.

2. Капитал в $250 000. Отмечу, что эти деньги партнера к которым я доступа прямого иметь не буду — я по факту трейдер, который только торгует. Разумеется и торговля в рабочем режиме будет начата только после серии тестовых трейдов.

3. Нужно затем открыть счет в клиринговой компании (брокер для торговли в режиме DMA не нужен).

4. Одновременно покупается в лизинг членство на бирже СМЕ. Это в районе $3500 за рассмотрение и 3 месяца затрат на поддержание проекта ($2000 + $375*3 (оплата лизинга статуса члена биржи)) + расходы на пересылку документов.

Затраты партнера это открытие компании, забрасывание туда денег, оплата членства на бирже. Моя оценка в районе $7500 ($3000 на орг. вопросы связанные с открытием компании и подготовкой документов необходимых). Я изначально затрачу ~$15000-20000 (сервер на площадке биржи и оплата биржевых данных). В дальнейшем, оплата сервера и данных из прибыли.

Далее после открытия счета в брокерской компании и получения DMA доступа в течении 2х месяцев разработка и тестирование. Потом месяц живой работы на живом рынке с действующим членством (там время рассмотрения заявки 30 дней поэтому и лаг такой). В течении 3го месяца получаем первые деньги. Схема простая довольно. Никаких инвестиций в воздух. Готовая модель и просчитанный риск.

Модель уже есть, опыты есть (правда, со временем реакции, которую обеспечил Rithmic ее не хватает для прибыли). Поэтому и необходим режим прямого подключения (DMA) (для чего капитал нужен в $250 000) и сервер на бирже, работающий с биржей напрямую в режиме DMA — Direct Market Access.

( Читать дальше )

Что не так с волатильностью на рынке акций?

- 26 мая 2014, 13:07

- |

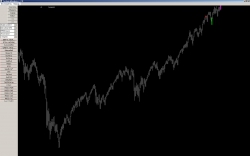

26.05.2014, Москва -Главный индикатор волатильности рынков ценных бумаг, VIX (Сhicago Board Options Trade Volatility Index), измеряющий ожидаемую волатильность индекса S&P500, досиг 14-месячных минимумов в 11.68 в четверг — по материалам AForex.

26.05.2014, Москва -Главный индикатор волатильности рынков ценных бумаг, VIX (Сhicago Board Options Trade Volatility Index), измеряющий ожидаемую волатильность индекса S&P500, досиг 14-месячных минимумов в 11.68 в четверг — по материалам AForex.Это заставляет некоторых инвесторов и регуляторов нервничать. Именно как нервозную охарактеризовал эту ситуацию глава Федерального резервного банка Нью-Йорка Уильям Дадли. Рынки практически стоят у уровней, лишь на 1% меньше исторических максимумов по S&P500 и Dow Jones.

Низкая волатильность является проблемой потому, что она убаюкивает многих участников рынка, и ведет к неадекватным решениям в области риск-менеджмента, в результате чего может последовать не совсем адекватная или даже паническая рыночная реакция на какие-то раздражители. Надежды возлагаются на умеренное оздоровление экономики, которое поддержит общий позитивный настрой на рынках и не даст успокоившимся рынкам запаниковать при дуновении какого-нибудь легкого ветерка.

# --> SP500 - очередной мой сильный сигнал

- 25 мая 2014, 20:49

- |

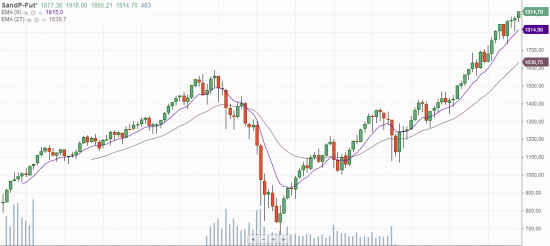

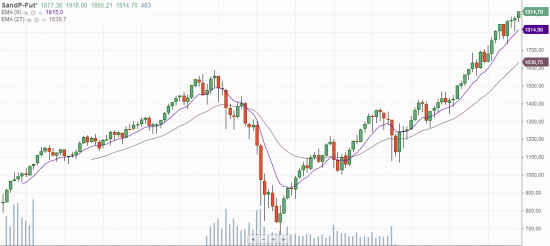

Итак любители теханализа, в который раз я выдаю новый досрочный сигнал по SP500

Следующая неделя будет ключевой для локальной фрактальной фигуры и по логике моих предыдущих статей скорее всего если не конечным разворотом, то вторым задергом вниз (из классических трех возможных).

Раскладка моего инструмента на недельном графике SP500 такова

предыдущие расстановки этого же инструмента давали следующие формации

( Читать дальше )

Следующая неделя будет ключевой для локальной фрактальной фигуры и по логике моих предыдущих статей скорее всего если не конечным разворотом, то вторым задергом вниз (из классических трех возможных).

Раскладка моего инструмента на недельном графике SP500 такова

предыдущие расстановки этого же инструмента давали следующие формации

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал