SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

nyse

NYSE - в этом разделе трейдеры пишут о торговле на американском рынке акций и на нью-йорской фондовой бирже в частности. Здесь, трейдеры американского рынка пишут о своих сделках, выкладывают акции для торговли на сегодняшний день, пишут о новостях по американским компаниям, а также дают технический анализ американского рынка. Чтобы ваши записи по американскому рынку попадали в этот раздел, ставьте тег NYSE своим записям.

Анализа инсайдеров по фьючерсам на товары. (золото) Вместо политики

- 01 июня 2014, 16:29

- |

Во-первых, я не люблю писать большие посты, и мне проще рассказать. Поэтому поделюсь знаниями не здесь и сейчас, а во время онлайн на вебинара 4 июня в среду в 20ч по мск. в течение 30-40 минут.

Во-вторых это будет полезно только для тех кто хочет применять не только технический, но и инсайдерский анализ для отдельно взятой области торговли — фьючерсные контракты на товары.

Итак, в среду 4 июня в 20-00 пройдет вебинар. Займет и у меня и вас это немного времени. Для вас бесплатно.

Способы и методы анализа инсайдеров по фьючерсам на товары.

Речь пойдет о том, как получать доход, следуя за инсайдерами по фьючерсам на товары в краткосрочной и средне-срочной перспективе.

Вы узнаете

( Читать дальше )

Во-вторых это будет полезно только для тех кто хочет применять не только технический, но и инсайдерский анализ для отдельно взятой области торговли — фьючерсные контракты на товары.

Итак, в среду 4 июня в 20-00 пройдет вебинар. Займет и у меня и вас это немного времени. Для вас бесплатно.

Способы и методы анализа инсайдеров по фьючерсам на товары.

Речь пойдет о том, как получать доход, следуя за инсайдерами по фьючерсам на товары в краткосрочной и средне-срочной перспективе.

Вы узнаете

- На какие ресурсы необходимо обращать внимание

- Как анализируются данные

- Как интерпретируются данные для определения направления движения.

- Как найти точки входа для сделок.

( Читать дальше )

- комментировать

- 32

- Комментарии ( 23 )

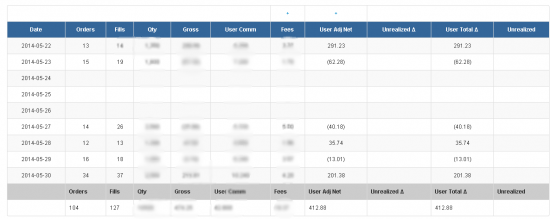

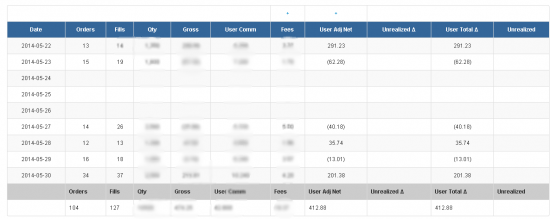

Нищетрейдинг за неделю.

- 01 июня 2014, 14:14

- |

Давненько не выкладывал результаты торговли. Убъю сразу 10 зайцев и запощу репорт:) В общем, трейдинг шел хорошо. Без каких либо серьезных просадок и огромных прибылей. Закрылся, в общем я неплохо. Убрал одну полуручную систему и загрузил тестовую на половину рабочего объема. Пока по доходности она самая хорошая, дает порядка 85% прибыльных сделок. Из новостей — начинаю торговать овернайты. Опять же, малоликвидные и волатильные акции. На этот раз я остановился на префах. Мало вообще кто знает про такие тикеры, как ZB -A, BAC -P:) Выбор пал на них не случайно, есть готовая стратегия. Овернайты с большим плечом. Пока будет 1:10.

Собственно отчет с 21го мая.

Собственно отчет с 21го мая.

Курс нобелевского лауреата Роберта Шиллера одним файлом (в продолжение темы habanera)

- 31 мая 2014, 12:31

- |

… в продолжение этой темы http://smart-lab.ru/blog/186279.php ...

Скачал и залил весь курс (37 видеозаписей) на файлообменник одним файлом, чтоб всем было удобно.

Качать можно по этой ссылке >> http://yadi.sk/d/TFT0iUxURn7Xb

Если яндекс пишет что превышен лимит, можно скачать отсюда >> http://dropmefiles.com/BlcHj

В благодарность можете плюсануть меня и пост. Пусть будет на главной — больше людей повысят уровень своего фин. образования...

у кого там не качается, можно смотреть онлайн или скачать файлы гамузом отсюда http://www.ex.ua/78509972

Скачал и залил весь курс (37 видеозаписей) на файлообменник одним файлом, чтоб всем было удобно.

Качать можно по этой ссылке >> http://yadi.sk/d/TFT0iUxURn7Xb

Если яндекс пишет что превышен лимит, можно скачать отсюда >> http://dropmefiles.com/BlcHj

В благодарность можете плюсануть меня и пост. Пусть будет на главной — больше людей повысят уровень своего фин. образования...

у кого там не качается, можно смотреть онлайн или скачать файлы гамузом отсюда http://www.ex.ua/78509972

Конференция United Traders. Казахстан, Алматы. ВИДЕО

- 30 мая 2014, 19:32

- |

Конференция United Traders. Казахстан, Алматы. 15.05.2014г. Долгожданное видео!

Научиться торговать как Анатолий Радченко можно по ссылке

Команда UT с радостью съездила к нашим новым коллегам и друзьям в Алматы и помогла им с открытием офиса! В данном выступлении Анатолий приоткрывает занавесу тайны о своем стиле торговли, о том как ходят бумаги в его понимании, о том что такое стабильный трейдинг на NYSE.

Подробный отчет о поездке можно прочитать на нашем официальном сайте

Научиться торговать как Анатолий Радченко можно по ссылке

Команда UT с радостью съездила к нашим новым коллегам и друзьям в Алматы и помогла им с открытием офиса! В данном выступлении Анатолий приоткрывает занавесу тайны о своем стиле торговли, о том как ходят бумаги в его понимании, о том что такое стабильный трейдинг на NYSE.

Подробный отчет о поездке можно прочитать на нашем официальном сайте

SPY около своего максимума перед открытием

- 30 мая 2014, 16:54

- |

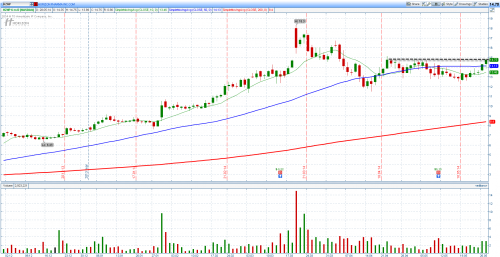

Ближайший уровень поддержки по SPY – 192.10 уровень сопротивления – 192.40

BLOX после отчёта смотрим на шорт ниже 14. Выше 14.50 возможен рост

EXPR после отчёта — смотрим на шорт в случае закрепления ниже 12

OVTI после отчёта — смотрим на шорт ниже 22

BLOX после отчёта смотрим на шорт ниже 14. Выше 14.50 возможен рост

EXPR после отчёта — смотрим на шорт в случае закрепления ниже 12

OVTI после отчёта — смотрим на шорт ниже 22

Василий Олейник до сих пор шортит S&P?

- 29 мая 2014, 23:29

- |

Хотель бы услышать от него, когда наконец американский рынок в десятый или сотый раз (по его уверениям) развернется и пойдет вниз. Пока он тупо идет уже 5 лет в одну сторону.

Василий, кстати… пора уже усредняться. Если 1850 была хорошая цена для шорта, то 1915 еще намного лучше.

Василий, кстати… пора уже усредняться. Если 1850 была хорошая цена для шорта, то 1915 еще намного лучше.

SPY медленно движется вверх

- 29 мая 2014, 17:10

- |

лижайший уровень поддержки по SPY – 191.50 уровень сопротивления – 191.80

SYNA при удержании 68 продажа, выше возможен небольшой лонг

JMEI, JD недавнее IPO на хаях, возможен дальнейший рост

HSH смотрим возможность в лонг выше 51.50

ANF ждём на шорт ниже 37.50

AGN выше 157 откат вверх ниже 156 дальнейшее падение на закрытие гэпа

CLVS при удержании 49 покупка, ниже продажа

SYNA при удержании 68 продажа, выше возможен небольшой лонг

JMEI, JD недавнее IPO на хаях, возможен дальнейший рост

HSH смотрим возможность в лонг выше 51.50

ANF ждём на шорт ниже 37.50

AGN выше 157 откат вверх ниже 156 дальнейшее падение на закрытие гэпа

CLVS при удержании 49 покупка, ниже продажа

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал