idf

ID Collect разместил 4-ю серию облигаций на 600 млн руб.

- 29 сентября 2023, 14:27

- |

«АйДи Коллект» разместил выпуск четвертой серии облигаций RU000A106XT3 объемом 600 млн руб. за 2 торговых дня. Срок обращения – три года, ставка ежемесячного купона – 16,5% годовых. Доходность к погашению, по данным на 28 сентября, составила 17,6%.

Размещение прошло 25–26 сентября среди квалифицированных инвесторов, во второй день размещения спрос превысил предложение. Максимальная заявка составила 100 млн руб., минимальная – 1 тыс. руб., средняя – 3 млн руб. Доля заявок свыше 1 млн руб. в общем объеме размещения составила 97%.

Привлеченные средства компания планирует направить на покупку портфелей задолженности для последующего управления и взыскания. На конец I полугодия текущего года объем активов под управлением компании превысил 110 млрд руб., доля ID Collect на рынке цессии (на основе данных торговой площадки Debex) составила 22%.

Обслуживание долга происходит за счёт стремительно растущих сборов – ожидается, что в текущем году они достигнут 7,9 млрд руб., а в 2024 г. и 2025 г. составят 16,1 млрд руб. и 22,2 млрд руб. соответственно.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

На 20 мая намечено размещение выпуска облигаций ООО "Онлайн Микрофинанс" под поручительство МФК «Мани Мен»

- 12 мая 2021, 11:04

- |

На 20 мая намечено размещение выпуска облигаций ООО «Онлайн Микрофинанс» под поручительство МФК «Мани Мен», одного из лидеров отечественного рынка МФО.

Размещение пройдет по закрытой подписке для квалифицированных инвесторов.

Предварительные параметры выпуска облигаций ООО «Онлайн Микрофинанс»:

• Эмитент: ООО «Онлайн Микрофинанс»

• Поручитель: ООО МФК «Мани Мен»

• Кредитный рейтинг поручителя: BBB- («Эксперт РА»), прогноз стабильный

• Размер выпуска: 500 млн.р.

• Ориентир купона: 12,5% годовых (выплата купона ежемесячно)

• Срок до погашения: 3 года

• Организатор: ИК «Иволга Капитал»

• Ориентир даты размещения: 20 мая 2021

Заявки на участие в размещении будут приниматься только от квалифицированных инвесторов с обязательной предварительной записью у организатора размещения. Для предварительной записи необходимо обратиться по указанным ниже контактам.

( Читать дальше )

IDF Eurasia (бренд Moneyman) стала третьим по величине налогоплательщиком в российском секторе МФО

- 27 октября 2020, 20:31

- |

IDF Eurasia стала третьим по величине налогоплательщиком в российском секторе МФО

Сервис Brobank.ru проанализировал отчетность крупнейших игроков микрофинансового рынка и изучил, кто из компаний заплатил больше всего налогов в первом полугодии 2020 года.

IDF Eurasia (бренд Moneyman) заплатила в бюджет 127 млн рублей, что сделало ее третьим налогоплательщиком сектора. Всего оценку прошли 15 крупнейших налогоплательщиков сектора МФО.

Будучи производной от объемов бизнеса, объем налогов показывает, кто является реальными конкурентами компании. И в этом смысле, IDF уже конкурирует с самыми крупными МФО страны. Не говоря о важности качества финансовой информации для работы на не самом прозрачном с точки зрения отчетности рынке.

smart-lab.ru/mobile/topic/653623/

17 ноября пройдет размещение облигаций «Онлайн Микрофинанс» (входит в холдинг IDF Eurasia). Индикатив ставки купона 12,0-12.5%. Облигации будут входить в портфели PRObonds на 5-7,5% от активов.

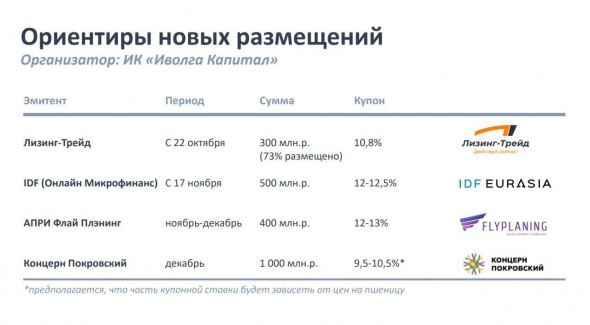

Предварительный план по выпуску облигаций от "Иволги Капитал"

- 23 октября 2020, 08:05

- |

Предварительный план по облигационным эмиссиям от «Иволги Капитал» на четвертый квартал. Что-то может немного переехать по сроку. Что-то может добавиться. Но примерная дорожная карта такая. Мы продолжаем осваивать более крупные бизнес-кейсы, переходить к более скромным облигационным ставкам. Которые, впрочем, пока не сказываются на доходности основного облигационного портфеля. Возможно, и не скажутся. Поскольку ставка делается на развитие компании-эмитента, на переход его в более высокий облигационный эшелон и на понижение доходности его облигаций. Соответственно, на среднесрочный спекулятивный выигрыш от этого понижения. Переработка облигационной позиции в портфелях PRObonds будет продолжительной и активной, и не столько в плане замен одних имен на другие, сколько в росте качества инвестиций.

@AndreyHohrin

( Читать дальше )

Рейтинг МФО "Мани Мен" повышен с ruBB+ до ruBBB-. Что должно создать спекулятивную возможность в облигациях микрокредитного холдинга

- 21 октября 2020, 10:59

- |

Рейтинговое агентство «Эксперт РА» повысило рейтинг кредитоспособности микрофинансовой компании «Мани Мен» до уровня ruBBB- (https://raexpert.ru/releases/2020/oct21a/). По рейтингу установлен стабильный прогноз. Ранее действовал рейтинг ruBB+ со стабильным прогнозом. Кроме того, агентство повысило рейтинг по облигационному займу серии БО-01 компании «Онлайн Микрофинанс» до уровня ruBBB-. Ранее рейтинг данного выпуска находился на уровне ruBB+. Повышение рейтинга облигационного займа обусловлено повышением рейтинга оферента («Мани Мен»).

«Онлайн Микрофинанс» (поручительство от «Мани Мен») планирует размещение нового облигационного выпуска в ноябре текущего года (идет регистрация). Предварительный ориентир купонной ставки – 12,0 – 12,5% (YTM до 13,1%).

Сейчас на рынке торгуются выпуски Онлайн Микрофинанс БО-01 и БО-02 (краткое наименование АйДиЭфБ01 и АйДиЭфБ02) с доходностями к погашению около 13,8%. Повышение рейтинга и настрой на выход на рынок должны положительно сказаться на ценах торгуемого выпуска и способны понизить его доходность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал