cpi

В США меняют методологию подсчёта инфляции. Как это повлияет на решение ФРС США?

- 27 января 2023, 13:33

- |

💁🏼♂️Евген столкнулся со шквалом вопросов, что мол ФРС меняет методологию подсчёта инфляции и мол ВСЁ ДАЛЬШЕ БЫЧИЙ РЫНОК.

Первое и главное! ФРС не считает инфляцию (CPI), так как её подсчитывает BLS (Бюро статистики труда). Ошибиться может каждый, но сейчас блогеры повально списывают друг у друга и поэтому у всех ФРС меняет методологию, а не BLS!

Дальше! ФРС не меняет временной период подсчёта, чтобы сгладить инфляцию, как об этом говорят разные блогеры, но меняет время подсчёта веса, где ранее вес в CPI менялся раз за два года, а теперь будет меняться за год. Важно понять, что базисный период для подсчёта инфляции не меняется и не может измениться, так как вы видите показатель в годовом исчислении, что означает «ИЗ ГОД В ГОД» или Г/Г.

🤔 Изменение методологии очень логично, так как потребление с 2020 года сильно изменилось из-за пандемии и из-за изменения денежно-кредитной политики, где ставки взлетели от 0 до 4,5%. Только вдумайтесь, какие американские горки испытали потребители в США, которые сначала были заперты на карантин, потом получили море вертолётных денег, а потом их выпустили, и они начали тратить. Получается, что двухлетний подсчёт веса не отразил бы действительность и приуменьшал бы значимость компонентов сегодняшних по сравнению с компонентами 2020 года.

За последние 30 лет правительство США более 20 раз меняло методологию расчёта инфляции и если бы в США использовали методологию 40 летней давности, то инфляция была бы сейчас примерно 15%. Но за 40 лет структура потребления сильно изменилась, и скорость потребления, а значит, менять методологию правильно и необходимо. Тут нет теорий заговоров, чтобы ФРС быстрее остановились и начали пампить рынки.

👉 Однозначно то, что инфляция в США с новым методом подсчёта станет быстрее, то есть волатильнее, так как возрастёт вес основных товаров к услугам, а услуги всегда замедляются медленнее. Естественно, новая методология увеличит скорость замедления инфляции в США, где по разным подсчётам скорость возрастёт примерно ещё на +0,5-1% от сегодняшней скорости замедления. Получается, что вполне вероятно, что следующие данные будут на уровне 5,7%, что позитивно отразится на рынках. Но повторюсь, что ставка ФРС США очень-очень-очень высокая и будет держаться практически весь 2023 год и остановка ФРС не отменяет рецессию или слив на рынках.

( Читать дальше )

- комментировать

- 376

- Комментарии ( 1 )

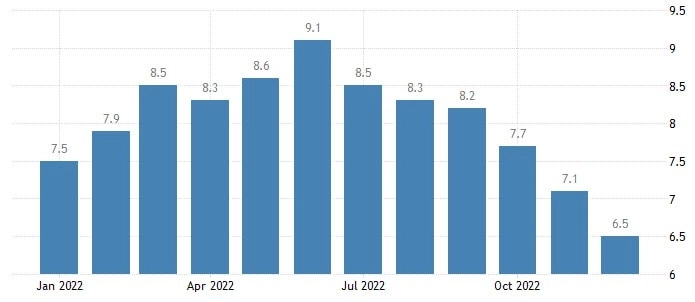

Инфляция в США снизилась в декабре в рамках ожиданий до 6,5%, 7,1%

- 12 января 2023, 16:30

- |

Инфляция в США в годовом выражении замедлилась до 6,5% в декабре. Показатель соответствует ожиданиям аналитиков.

Базовая инфляция (без учета цен на продукты питания и энергоносители) снизилась до 5,7%.

markets report 13/12/22

- 13 декабря 2022, 09:08

- |

Всем вторник! Выпуск 225

В преддверии важных ключевых событий этой недели а именно CPI (потребительская инфляция которая всех пугает выйдет сегодня) и ставка ФРС (которая пугает всех еще сильней выйдет завтра) инвесторы разделись во мнении. Розничные инвесторы или отважные хомяки считают, что нужно держать LONG ибо после 2х этих событий будет резкий рост американских акций. Профучастники же наоборот рекомендуют держать шорт, ибо ожидают дальнейшего снижения. Эксперты же добавляют, что подобное разногласие идет целый год и оно не сильно удивительно, ибо частники больше настроены откупать дно, в надежде что это оно и есть, а сейчас конкретно очень хотят крисмас ралли. Профики же больше смотрят общую фундаментальную картину и понимают, что когда так лютует ФРС и ставка рекордно повышается ждать роста акций не приходится. Я же не исключаю предновогодней радости, особенно если инфляция всех порадует и реально существенно снизится. И думаю, рынки ниже еще сходят, но этом может произойти уже в следующем году.

( Читать дальше )

markets report 12/12/22

- 12 декабря 2022, 08:42

- |

Всем понедельник! Выпуск 224

Американские индексы закончили прошлую неделю снижением, правда не сильным, в пятницу уместились до одного процента. Главным кошмарингом остается инфляция. Цены производителей выросли больше чем от них ожидали, инвесторы пока считают что инфляция замедляется но остается устойчивой и похоже протусуется гораздо дольше чем хотелось бы, прям как о ней говорили крутые экономисты. Но для хорошего настроения стоит отметить, что инфляционные ожидания снизились до 15ти месячного минимума.

На этой неделе самыми главными событиями ожидаются свежие данные по потребительской инфляции во вторник и новая ставка ФРС в среду, которые могут серьезно изменить расклад сил, и в случае положительного сценария дать толчок к новогоднему ралли. Так же по традиции на этой недели ожидается повышение ставки от Банка Англии, потому что там тоже надо решать проблемы с рекордной инфляцией, а так же ЕЦБ будет скорей всего продолжать свою ставку поднимать.

( Читать дальше )

Рождественское ралли биткойна усиливается на фоне падения американского доллара

- 07 декабря 2022, 17:41

- |

На прошлой неделе биткойн (BTC) закрылся на отметке чуть выше 17 000 $. Это трёхнедельный максимум, но быкам всё ещё следует проявлять осторожность перед следующим рывком. Король криптовалют противостоит мировой резервной валюте, усиливаясь на фоне относительного ослабления доллара США и общего подъёма на мировом фондовом рынке.

Источник: Криптобиржа StormGain

Всеобщее внимание приковано к Соединённым Штатам, которые готовятся опубликовать свежие данных по инфляции. Учитывая, что до конца года осталось меньше месяца, есть большая вероятность, что эти данные повлияют на криптовалютные и сырьевые рынки. Если бычьи настроения сохранятся, биткойн может подняться до 20 000 $ к Рождеству.

Популярные криптосообщества, как Credible Crypto, Moustache и Dave the Wave ожидают ралли, а некоторые аналитики, ссылаясь на исторические паттерны, указывают на то, что в начале декабря будет достигнуто дно (например, на уровне 16 000 $), а затем ближе к концу года рост возобновится.

( Читать дальше )

markets report 14/10/22

- 14 октября 2022, 11:02

- |

Всем пятница!

Пожалуй, главной новостью недели была вчерашняя публикация очередной инфляции. Напоминаю, что рынок давно хочет, чтоб инфляция начала снижаться, тем самым обозначила, что она прошла пик, а значит худшее позади. Тогда и ФРС успокоится, и перестанет делать рынкам больно, и американский фондовый рынок войдет в новое блестящее будущее, и будет расти следующие 10 лет без перерыва. “) это конечно мечты. Так вот последняя инфляция была 8,3% ожидали 8,1%, а вышла блин 8,2%.

И поначалу реакция была вполне негативная, не как в предыдущий раз конечно, когда данные оказались вообще мимо прогнозов и рынки на этом просели процентов на 5, вчера все припало процента на 2, а доллар соответственно вырос против всего что можно. НО! На рынках все не так очевидно и бывает все что угодно. Вот и вчера инфляция оказалось выше чем хотелось бы, но ниже чем была в августе, похоже осознание этого достаточно быстро пришло на рынки и буквально все развернулось. Индексы улетели почти на 3% вверх ну а маятники тревожности в виде доходности трежерей и индекс доллара, подскочив наверх, резко развернулись и улетели в 2 раза ниже. Но новостной фон в среднесрочной перспективе остается по-прежнему негативный. А вчера реально выдался очень интересный вечер. Походу медведи не увидели уж такого сильной негативной реакции как хотели, и стали закрывать свои шорты покупая, подключившиеся быки вынесли рынок резко вверх. Пока текущий сезон отчетностей вселяет в них надежду, но он только начался, поэтому падение прибыли может проявится, что утащит рынок снова вниз.

( Читать дальше )

Инфляция в США замедлилась в июле +0,0% м/м, +8,5% г/г (прогноз был 8,7%)

- 10 августа 2022, 15:32

- |

М/М = 0% (ПРОГ +0.2% / ПРЕД +1.3%)

Г/Г = +8.5% (ПРОГ +8.7% / ПРЕД +9.1%)

В прошлом месяце ИПЦ составил 9,1%.

Неужели это конец американской мечты?

- 23 мая 2022, 21:41

- |

Is it over for the American dream?

Здравствуйте, коллеги!

Сегодня цены на бензин в США побили очередной рекорд:

( Читать дальше )

По чему Китай держит Америку на коротком поводке, и что может произойти уже 3,4 квартале 2022 года.

- 20 мая 2022, 09:03

- |

Инфляция кошмарит всех

- 21 апреля 2022, 23:05

- |

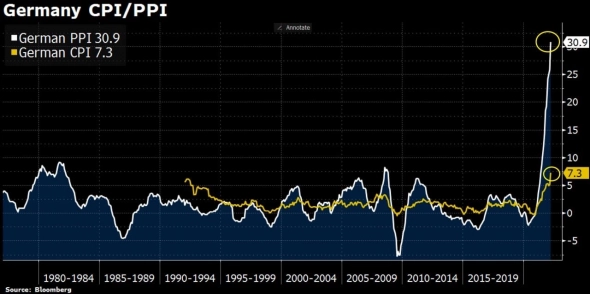

Да уж… В весёленькое время живём. От инфляции колотит всех. В марте в Германии индекс цен производителей составил 30,9%. Это стоимость товаров и услуг, которые закупают заводы: сырьё, детали, расходные материалы. Всякие алюминиевые брусья, доски, шестерёнки, арматура, услуги крановщиков, бульдозеристов… В общем, это инфляция, с которой сталкиваются заводы и фабрики. На графике это белая линия — PPI (Producer Price Index)

Это не значит, что все эти 30,9% будут перенесены в стоимость конечной продукции. То есть, вовсе необязательно инфляция для потребителей (простых немцев) будет такой же. Они страдают в более мягкой форме. Завод понимает, что если он повысит на свой товар цены на 30,9%, то его никто не купит. У конкурентов из Китая-Индии будет дешевле. Поэтому потребительская инфляция не такая острая. Она составляет «всего лишь» 7,3%. На графике это жёлтая линия — CPI (Concumer Price Index). Хотя для Германии эти 7,3% — просто космос. Там за долгие годы от таких цифр отвыкли. Обычная для них инфляция была в пределах 1-2%. А бывали и периоды дефляции — падения цен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал