RU000A0ZZ8A2

Агентское вознаграждение «Первого ювелирного» растет

- 19 августа 2019, 12:46

- |

Согласно бухгалтерской отчетности ООО «ПЮДМ» за 6 месяцев 2019 года, показатель вырос с 46 до 60 млн рублей, на 25,6% по сравнению с январем-июнем 2018 года.

На рост выручки прежде всего оказала влияние высокая активность трейдера: всего за первое полугодие 2019 года компания выполнила поручения от предприятий, потребляющих драгоценные металлы на 1260 кг золота, на сумму более 3,8 млрд руб. Финансовый долг с начала года не изменился и представлен облигационным займом на сумму 116,4 млн рублей.

Напомним, что в мае прошлого года «Первый ювелирный — драгоценные металлы» вышел на долговой рынок с дебютным выпуском биржевых облигаций (RU000A0ZZ8A2). Ставка купона после первого года обращения была пересмотрена и установлена на уровне 15% годовых до ближайшей оферты в мае 2020 года.

- комментировать

- Комментарии ( 0 )

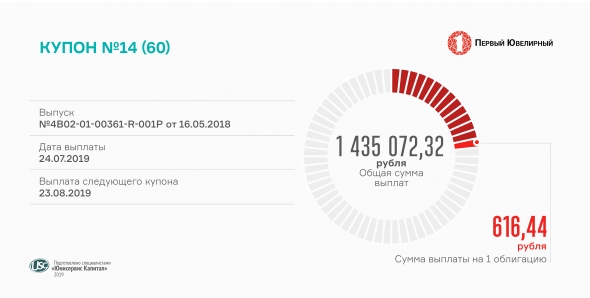

14-й купон выплатил «Первый ювелирный»

- 24 июля 2019, 14:11

- |

Сегодня компания выплатила держателям биржевых облигаций 1-й серии купонный доход в размере более 1,4 млн рублей.

Расчет проводился по ставке 15% годовых, установленной на 13-24 купоны, до мая 2020 года. Размер доходов за 14-й купонный период в расчете на одну ценную бумагу составил 616,44 рубля.

Напомним, торги облигациями «ПЮДМ» стартовали на Московской бирже 30 мая 2018 г. ISIN-код: RU000A0ZZ8A2. Срок обращения бумаг — 5 лет. Организатором облигационного займа и представителем владельцев облигаций является «Юнисервис Капитал».

Инвестиционная программа позволяет «Первому ювелирному» динамично развивать трейдинг драгоценными металлами. Оборот трейдера (с учетом полной стоимости продажи продуктов аффинажа) в первом квартале 2019 г. превысил 2 млрд рублей. По сравнению с аналогичным периодом 2018 г. выручка увеличилась в 4 раза. За счет роста оборота аффинируемого золота агентский доход «ПЮДМ» вырос по отношению к первому кварталу 2018 г. на 23%, до 33 млн руб. Подробнее читайте в аналитическом покрытии компании.

«Первый Ювелирный — Драгоценные Металлы» установил ставку еще 12-ти купонов

- 05 апреля 2019, 11:58

- |

Согласно условиям выпуска, в мае компанию ожидает прохождение оферты: инвесторы имеют право предъявить ценные бумаги к досрочному погашению. Эмитент же, в свою очередь, накануне оферты имеет право пересмотреть ставку, определив ее до конца выпуска или назначив следующую оферту. Руководство «ПЮДМ» пошло по второму пути: новая ставка — 15% годовых — будет действительна в течение 12 купонных периодов, то есть следующая оферта состоится через 1 год. Снижение ставки в целом было ожидаемым для рынка событием: 18% годовых выделялось на фоне других размещений даже в сегменте ВДО. К тому же за прошедший год компания сумела заработать хорошую репутацию среди частных инвесторов и доказать свое умение обращаться с привлеченным капиталом.

Сбор заявок на досрочное погашение от владельцев облигаций состоится с 20 по 24 мая, удовлетворение заявок — 29 мая.

На сегодняшний день «ПЮДМ» в рамках первого выпуска, зарегистрированного в 2018 году, разместил 2328 бумаг на общую сумму 116 400 000 рублей.

( Читать дальше )

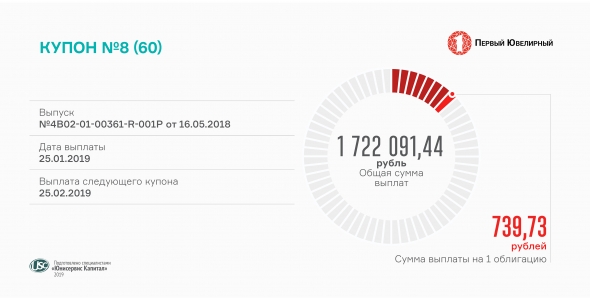

9-й купон выплатил «Первый ювелирный» сегодня

- 25 февраля 2019, 17:24

- |

Размер начисленных доходов за 9-й купонный период в расчете на одну ценную бумагу составил 739,73 рублей. Всего эмитент выплатил 1 722 091,44 руб. по 2328 размещенным облигациям (RU000A0ZZ8A2). Расчет проводился по ставке 18% годовых, установленной на 1-12 купоны, до мая 2019 г.

Напомним, торги облигациями ООО «ПЮДМ» стартовали на Московской бирже 30 мая. На сегодняшний день размещена большая часть выпуска, состоящего из 3800 ценных бумаг, что соответствует инвестиционной стратегии эмитента — пополнении оборотного капитала по мере необходимости. Объем зарегистрированного выпуска составляет 190 млн рублей, номинал биржевой облигации — 50 тыс. рублей, срок обращения — 5 лет. Организатором облигационного займа и представителем владельцев облигаций является «Юнисервис Капитал».

Инвестиционная программа позволяет «Первому ювелирному» динамично развивать трейдинг драгоценными металлами. Среднемесячный оборот металла составляет в среднем 200 кг.

«Первый ювелирный» выплатит более 1,7 млн руб. за 8-й купон

- 25 января 2019, 10:10

- |

Выплата купонного дохода по 2328 размещенным облигациям состоится сегодня.

Начисления купонного дохода выросли в связи с доразмещением компанией в январе 300 облигаций первого выпуска. Расчет осуществляется по ставке 18%.

На январь в обращении находится 2328 мини-бондов «Первый ювелирный» серии БО-П01 (RU000A0ZZ8A2) на 116,4 млн руб. Оставшуюся часть выпуска в объеме 73,6 млн руб. компания планирует реализовать на первичном рынке в течение 2019 г.

Ценные бумаги «Первого ювелирного» демонстрируют хорошую ликвидность. Торги начались 30 мая 2018 г. Вторичный оборот за неполные 8 мес. 2018 г., с мая по декабрь, составил 204,4 млн руб., средневзвешенная цена — 100,35%. Объем торгов вырос в конце года с 13 до 23,5 млн руб. по сравнению с ноябрем, при этом цена снизилась с максимального 101,46% до 100,78%.

( Читать дальше )

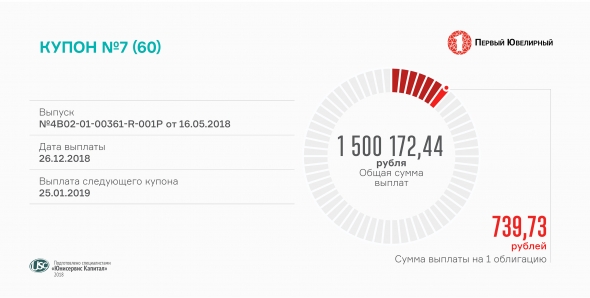

Выплата 7-го купона по облигациям «Первого ювелирного» превысит 1,5 млн рублей

- 26 декабря 2018, 09:23

- |

Компания выплатит 26 декабря купонный доход по 2028 биржевым облигациям выпуска.

В декабре компания доразместила на бирже 15 млн руб. Таким образом, на конец года в обращении находится 2028 облигаций на 101,4 млн рублей — большая часть выпуска ООО «ПЮДМ» (RU000A0ZZ8A2). Несмотря на высокий спрос на свои ценные бумаги, компания не нуждается в единовременном фондировании всей суммы и размещает выпуск постепенно, в соответствии с потребностью в пополнении оборотного капитала. Объем вторичных торгов за последний месяц превышал 1 млн руб. в день. Интерес к облигациям обусловлен в том числе высокой доходностью — ставка первых 12-ти купонов составляет 18% годовых.

Привлеченные инвестиции направляются на скупку и аффинаж золота. Трейдинг драгоценными металлами принес компании более 2,5 млрд руб. за 9 мес. Чистая прибыль составила 17,2 млн руб. Смотрите развернутый финансовый обзор и

( Читать дальше )

Финансовый анализ группы «Первый ювелирный» за 9 месяцев 2018 г.

- 04 декабря 2018, 09:46

- |

Основным драйвером роста компании выступает трейдинг. Ежемесячный оборот драгоценных металлов превышает 300 кг, что позволило заработать на данном направлении более 2,5 млрд руб. за 9 мес. при совокупном обороте компаний группы 3,2 млрд руб. Также трейдер сформировал большую часть чистой прибыли группы «Первый ювелирный» — 17,2 из 33 млн руб.

Читайте в аналитическом обзоре деятельности компании за 9 мес. 2018 г.:

- В третьем квартале сеть закрыла 3 неэффективных ломбарда, благодаря чему валовая рентабельность выросла с 14,9% во втором квартале до текущих 17,5%. Однако выручка направления снижается: за 9 мес. 2018 г. показатель составил 654 млн руб. с учетом возврата займов и процентов.

- Ломбардный бизнес будет поддерживать прибыль группы в период сезонного снижения трейдинга, наблюдаемого в начале года, а также в мае и частично в июне.

- Трейдинг — растущее направление «Первого ювелирного», принесшее в январе-сентябре 78% выручки группы. За счет него оборот группы вырос на 52%, до 3,2 млрд рублей.

( Читать дальше )

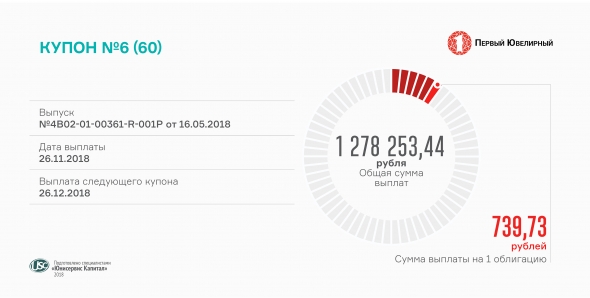

Состоялась выплата 6-го купона по облигациям «Первого ювелирного»

- 26 ноября 2018, 13:57

- |

Сегодня компания выплатила владельцам биржевых облигаций доход по ставке 18% годовых, что в денежном выражении составляет почти 1,3 млн рублей.

В обращении находится меньшая часть выпуска ООО «Первый ювелирный – драгоценные металлы» (RU000A0ZZ8A2). За полгода размещено 1728 из 3800 ценных бумаг. Облигации на 104 млн рублей ожидают размещения в течение 2019 г., в соответствии с потребностью компании в финансировании направления трейдинга золотом и ломбардного бизнеса.

На начало ноября 2018 г. простая доходность бондов ООО «ПЮДМ» находилась в диапазоне 14-16% годовых. Средневзвешенная цена в октябре-ноябре составляла 100,66%. Ежедневный объем торгов – около 1,5 млн рублей. Объем торгов за время обращения выпуска, т.е. за неполные 6 месяцев, превысил 179,5 млн рублей.

Пятилетний выпуск ценных бумаг ООО «ПЮДМ» зарегистрирован в рамках программы биржевых облигаций объемом 500 млн рублей. Размещение облигаций первой серии стартовало на Московской бирже 30 мая. Номинал ценной бумаги – 50 тыс. рублей. Купон выплачивается каждые 30 дней. На 1-12 купонные периоды установлена ставка 18%. Период обращения выпуска – 1800 дней. Первая оферта состоится в мае 2019 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал