В 1929 году экономист Ирвинг Фишер сказал:

«Акции достигли того, что выглядит как постоянно высокое плато.»

Три дня спустя фондовый рынок резко упал, и в конце концов последовала Великая депрессия.

Заявление Фишера стало легендарным, но не в последний раз наблюдатель фондового рынка делал смелый прогноз.

Как отмечено в «Conquer the Crash» Роберта Пректера, когда книга впервые вышла в свет в 2002 году:

«Одна вещь, которая часто случается около вершины на фондовом рынке, состоит в том, что инвесторы резко повышают свои прогнозы роста. В 1999-2000 гг. вышли книги с прогнозами 36000 Доу, 40000 Доу и 100000 Доу.»

Как мы знаем, эти прогнозы пришлись как раз к началу медвежьего рынка в 2000 году. Но последовавший за этим бычий рынок возродил мнение о том, что акциям некуда деваться, кроме как вверх.

В 2014 году один источник новостей отметил прогноз, который был сделан около пика бычьего рынка 2007 года:

«Главный стратег Goldman Sachs… установил небывалую цель в 1675 на S&P 500 на [2008].»

Тем не менее, индекс фондового рынка завершил 2008 год на уровне 903,25, падением на 37% и на 46% ниже цели стратега.

После того, как фондовый рынок достиг дна в 2009 году, последовал еще более продолжительный бычий рынок, когда 3 октября DJIA достиг небывалого максимума 26,951,80.

Несмотря на то, что это было четыре месяца назад, оптимизм вернулся, несмотря на очень волатильный четвертый квартал 2018 года. Наш теоретик волн Эллиота 17 января отмечает:

«Был краткий всплеск пессимизма, достигший минимума 26 декабря, но он полностью перевернулся в ходе ралли рынка [… в январе].»

Действительно, возвращение финансового оптимизма выражено в заголовке / подзаголовке Kiplinger от 2 января:

Когда имеет смысл купить падение

Если с компанией не произошло ничего серьезного, рассматривайте снижение цены акций как возможность для покупки.

Четыре дня спустя газета «Нью-Йорк таймс» от 6 января под названием «Кто хочет спада на рынке? Эти инвесторы на самом деле» цитирует венчурного капиталиста:

«Мы определенно хотим воспользоваться возможностью спада на рынке».

Другие венчурные капиталисты сообщили The New York Times, что надеются на падение фондового рынка, чтобы они могли покупать. Смысл ясен: спад будет временным и относительно мелким, конечно, не серьезным, с последующим сильным отскоком.

Два дня спустя, 8 января, финансовый корреспондент одной из национальных газет написал:

Лучшее, что вы можете сделать, если колебания рынка вызывают у вас эмоциональную боль, это отключить телевизор, не реагировать на рыночных экспертов и сделать перерыв в отслеживании каждого движения Доу. Рынок, как я узнал, походит на длительную дружбу со взлетами и падениями на этом пути.

В двух словах: «купи и держи».

Неделю спустя, 15 января, этот заголовок Bloomberg предоставил еще одно выражение «инвестирование в долгосрочной перспективе»:

«Инвестор с $ 1,8 трлн говорит, что ралли акций США продолжится годы»

Итак, нужно спросить: «Фондовый рынок снова достигает «того, что похоже на постоянно высокое плато?»

Чувство это еще не все. Волновая картина Эллиотта на фондовом рынке, более подробный снимок психологии инвесторов, также рассказывает убедительную историю — прямо сейчас.

перевод

отсюда

ПыСы. С моей точки зрения, падение в 4-м квартале прошлого года не является началом глобального разворота, поскольку имеет неимпульсную форму. Но это не означает, что нисходящая коррекция точно закончена и рынок уже идёт к новым АТН.

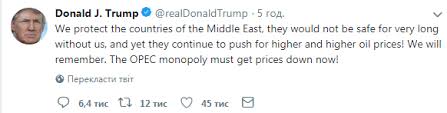

«Мы защищаем страны Ближнего Востока. Они не будут долго в безопасности без нас, и, несмотря на это, они продолжают добиваться повышения цен на нефть! Мы это запомним»

«Мы защищаем страны Ближнего Востока. Они не будут долго в безопасности без нас, и, несмотря на это, они продолжают добиваться повышения цен на нефть! Мы это запомним»

Новости тг-канал

Новости тг-канал