цб мира

Очередной "новый" супертренд?

- 10 февраля 2020, 13:39

- |

См.: Вашингтон придумал новый способ ослабления доллара

https://ria.ru/20200207/1564349007.html

- комментировать

- Комментарии ( 0 )

Надувание “пузыря”: чем грозят действия ФРС и других ЦБ?

- 17 января 2020, 18:08

- |

ФРС и другие крупнейшие ЦБ мира заливают финансовую систему свежими деньгами, не давая рынкам даже шанса на снижение. Как долго продлится надувание “пузыря” и к каким последствиям это приведет?

В последние пару месяцев фондовые рынки США и остального мира уверенно растут, игнорируя любые негативные новости и абсолютно оторвавшись от адекватных оценок финансовых показателей компаний.

Для анализа динамики рынка экспертам теперь нужен, по сути, всего один график – график еженедельного изменения баланса ФРС. К слову, он растет в течение 11 из 12 последних недель.

Zerohedge

Как видно на графике, индекс широкого рынка S&P 500 рос каждый раз, когда баланс расширялся, и снизился только в ту неделю, когда баланс ФРС снизился.

Это фактически является подтверждением того факта, что рост рынка является прямым следствием действий американского регулятора по накачке системы ликвидностью.

У этой теории, правда, есть и критики, которые считают иначе, но в банке Morgan Stanley, например, утверждают, что именно действия ЦБ являются причиной роста стоимости рисковых активов.

Стратег банка Майкл Уилсон пишет, что IV квартал 2019 г. был зеркальным отражением IV квартала 2018 г. Почти все акции и сектора участвовали в сильном ралли, подогреваемом центральным банком.

Он также отмечает, что беспрецедентный рост ликвидности может привести к более масштабному росту индексов, а S&P 500 к концу года окажется гораздо выше целевого значения Morgan Stanley и даже может достигнуть отметки 3500 пунктов.

Безусловно, имея такую поддержку ЦБ, довольно легко давать оптимистичные прогнозы, однако есть некоторые моменты, на которые стоит обратить внимание.

Проблема в том, что мы не знаем, как долго продлится этот всплеск ликвидности.

Пока же общий баланс ФРС, Банк Японии и ЕЦБ растет примерно на $100 млрд в месяц, и это не считая операции РЕПО ФРС, которые варьируются от $75 млрд до $490 млрд.

И хотя операции РЕПО уже не будут проводиться, это не означает, что денег в системе станет меньше. К тому же Народный банк Китая на прошлой неделе решил снизить норму резервных требований на 50 пунктов, что высвобождает резервы на сумму порядка $115 млрд.

В Morgan Stanley также отмечают, что Федрезерв объявлял о запуске своих программ как раз в те моменты, когда фондовый рынок терял почву под ногами.

( Читать дальше )

Паника центробанков: снижение ставок бьет рекорды с 2008 года.

- 13 сентября 2019, 17:43

- |

Перспективы глобального роста являются самыми низкими со времени последнего финансового кризиса, и центральные банки, особенно на развивающихся рынках, уже начали снижать процентные ставки, чтобы не допустить полного коллапса экономики.

Производство в значительной части Южной Америки, Европы, Азии и на Ближнем Востоке переживает глобальный структурный спад, усугубленный торговой войной в США и Китае, что побудило центральные банки снизить ставки более чем за десятилетие.

Zerohedge

Крупнейшие ЦБ, включая Европейский центральный банк и Федрезерв, начали смягчать политику в надежде поддержать экономику, а ЦБ развивающихся стран решили не оставаться в стороне и также начали активно резать ставки.

( Читать дальше )

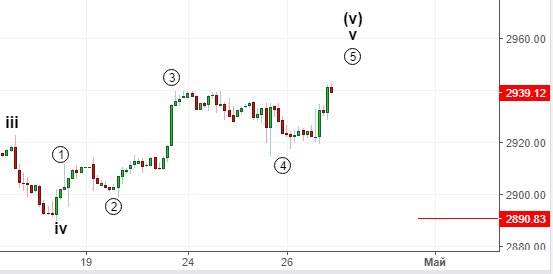

S&P500. Ближайшие перспективы

- 29 мая 2019, 09:37

- |

В прошлом обзоре, рассматривая индекс, в первую очередь отмечалось состояние сильной перекупленности и скором начале коррекции.

И вот уже в самом начале мая это движение началось. Основной вариант предполагает локальную коррекцию с отработкой сентимента и возобновление роста.

Подробное наблюдение за развитием ситуации велось в закрытом разделе. Уже 27.04 был опубликован такой график с комментарием:

В пролом обзоре говорилось о продолжении роста, предполагаем, что он продолжится и на следующей неделе. Продолжаем ожидать локальный импульс вниз. (ссылка).

( Читать дальше )

Дыра в активах ЦБ мира

- 16 февраля 2017, 18:13

- |

( Читать дальше )

Банк Индонезии понизил ключевую ставку до 7,50%

- 17 февраля 2015, 21:12

- |

Банк Индонезии понизил ключевую ставку на 0,25 процентного пункта до 7,50% на фоне ожиданий падения уровня потребительских цен в стране.

В конце декабря правительство понизило цены на топливо в связи с сокращением мировых цен, в связи с чем инфляция упала до 6,96% в январе с 8,36% в декабре.

По словам главы банка Индонезии Агуса Мартовартоджо, регулятор ожидает, что темпы инфляции продолжат ослабевать до 3% к концу года.

Напомним, темпы увеличения экономики Индонезии в 2014 г. замедлились до минимального уровня за пять лет на фоне падения цен на сырье и уменьшения объема инвестиций.

Согласно официальным данным ВВП страны в прошедшем году вырос на 5,02% по сравнению с 5,58% в 2013 г.

Замедление ВВП обусловлено недостаточными инвестициями в инфраструктуру в течение многих лет, падением цен на сырье, а также завершением программы количественного смягчения (QE) в США, отмечают эксперты.

По словам президент Индонезии Джоко Видодо, занявшего этот пост в октябре 2014 г., власти страны придерживаются целевого показателя роста ВВП в 2015 г. на уровне 5,7%. Президент пообещал ускорить реализацию ряда транспортных проектов, увеличить выручку бюджета от сбора налогов, а также сократить бюрократические препоны для привлечения инвестиций.

Международные резервы России неожиданно выросли. За неделю с 1 по 7 марта они увеличились на $1,3 млрд до $494,6 млрд.

- 13 марта 2014, 17:46

- |

13.03.2014 15:20

Международные резервы России неожиданно выросли.

За неделю с 1 по 7 марта они увеличились на $1,3 млрд до $494,6 млрд.

Об этом сообщает департамент общественных связей Банка России.

Напомним, что ослабление рубля подталкивает регулятора к продаже валюты и скупке рублей.

На этом фоне и из-за нестабильной ситуации на Украине многие ждали уменьшения резервов.

www.vestifinance.ru/articles/40549

"Теневая ставка" как инструмент оценки QE3

- 02 февраля 2014, 13:50

- |

Экономисты пытаются оценить, насколько эффективна программа количественного смягчения при рекордно низких процентных ставках.

Цзин Синтия Ву (Jing Cynthia Wu), доцент статистики и эконометрики в Бизнес-школе Чикагского университета (University of Chicago Booth School of Business) и Фан Дора Ся (Fan Dora Xia), экономист Калифорнийского университета Сан-Диего, провели подобное исследование.

В своей работе экономисты использовали концепцию «теневой ставки», чтобы определить эффект от программы по выкупу облигаций и политики обнародования дальнейших действий (forward guidance) на фоне рекордно низких процентных ставок.

Эксперты пришли к следующему выводу: по состоянию на декабрь политика ФРС была эквивалентна сокращению процентной ставки до минус 1,98%.

«Модель „теневой ставки“ позволяет обобщить всю политику Федрезерва, — отмечает Джеймс Гамильтон, профессор Бизнес-школы Чикагского университета и научный руководитель Цзин и Фан. — Это полезный показатель, и мне кажется, чиновники ФРС смогут использовать его в обсуждениях и оценках действий рынка».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал