совкомфлот

⚡️Совкомфлот (FLOT) - небольшое обновление по результатам компании за 3кв 2022г

- 07 февраля 2023, 09:04

- |

▫️Выручка за 9м 2022г: 1,395 млрд $ (+20% г/г)

▫️Выручка ТЧЭ за 9м 2022г: 1,017 млрд $ (+22,5% г/г)

▫️EBITDA за 9м 2022г:741 млн $ (+46% г/г)

▫️Чистая прибыль за 9м 2022г: 321 млн $ (+1489% г/г)

▫️Net debt/EBITDA TTM: 0,92

▫️P/B:0,4

▫️P/E TTM: 5

▫️P/E fwd 2022: 3

Все обзоры: t.me/taurenin/1031

( Читать дальше )

- комментировать

- Комментарии ( 0 )

А ты взял Совкомфлот?

- 06 февраля 2023, 11:42

- |

Нарастают перевозки нефти по морю. Растет теневой танкерный флот для этих перевозок. Все это позитивно сказывается на бизнесе Совкомфлота.

Стоит рассмотреть эту акцию в свой портфель. Правда, стоит понимать, что на дивиденты за 2022 рассчитывать не стоит. У компании много средств будет уходить на кап. затраты и на расширение флота.

Апдейт прогноза по Совкомфлоту

- 06 февраля 2023, 02:23

- |

В начале прошлой недели СКФ немного приоткрыл завесу тайны по своим показателям https://www.sovcomflot.ru/press_office/press_releases/item113874.html. Поэтому можно попробовать разобраться, что произошло в компании за 2022 год и сделать корректировку прогнозной модели.

Ранее я уже разбирал компанию здесь https://smart-lab.ru/blog/837510.php

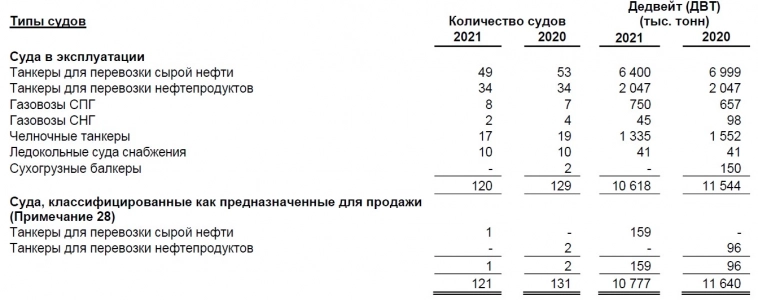

Что с флотом?

Начнем с материально технической базы.

Здесь все очень даже неплохо. Риск того, что СКФ продал большее количество судов, чем я обнаружил в сентябре, анализируя различные источники, можно снять. Балансовая стоимость флота на 30.09.23 — 4 669 млн. долл., на 31.12.21 было 5 793 млн. долл., что с учетом амортизации 408 млн. долл. дает выбытие по остаточной стоимости примерно на 0,7 млрд. долл.

Состав флота на начало 2022 года:

( Читать дальше )

Определен размер теневого флота России, танкеры против санкций

- 04 февраля 2023, 14:13

- |

Trafigura: российский «теневой флот» уже составляет 600 судов

На абордаж

Как заявил соруководитель отдела по торговле нефтью одного из ведущих трейдеров Бен Лакок, примерно 400 судов, доставляющих нефть (это почти 20% мирового флота) «перешли» с основной торговли на «якобы ведение бизнеса в РФ».

Что касается судов, транспортирующих нефтепродукты, то в Trafigura считают, что в «теневом флоте» РФ уже около 200 танкеров (7% мирового флота)."

Про самокат, паровоз и пароход

- 03 февраля 2023, 15:30

- |

🛴Вот, например, помните про самокат за 300 тыс. на IPO Вуша? Посмотрим, что с ним происходит сейчас:

🔹Деньги полученные с IPO Вуш направил на покупку еще 45 тыс. самокатов, итого парк составит 127 тыс.

🔹Акции тоже немного скорректировались. 111,35 млн. акций по 165 рублей = ~18,4 млрд. капа. Делим на 127 тыс. = 144 тыс. рублей. Во столько сейчас обойдется один самокат, если покупать его через акции Вуша. Ориентир себестоимости прокатного самоката с IOT-модулем ~$1100, то есть покупаем вдвое дороже рынка

🔹Уже гораздо лучше, чем 300 тыс., которые были перед IPO. Но при текущих темпах роста чистой прибыли, за сезон такой самокат принесет ~20 тыс. Окупаемость – 7 лет. Не супер, и к тому же средний срок службы самоката в кикшеринге – хорошо если 3 года. Тут модель пока ну никак не сходится во что-то интересное

( Читать дальше )

Ждем ралли на рынке?!

- 02 февраля 2023, 08:39

- |

Индекс Мосбиржи растет четвертый день подряд и нацелен на тестирование 4-х месячного максимума 2254 пункта, после которого открывается дорога на отметку 2400 п.

Совкомфлот в свою очередь второй день подряд в лидерах роста. В прошлом году инвесторы были настроены пессимистично в отношении перспектив компании, а в начале этого года они уже сверхоптимистичны – от любви до ненависти один шаг. Многие уже подсчитывают возможные дивиденды за 2022 год и при этом забывают про масштабную инвестиционную программу.

Мониторинговый комитет ОПЕК+ рекомендовал участникам “нефтяной сделки” не менять квоты на добычу и сохранить их на текущем уровне 39,85 млн б/с. Следующее заседание комитета запланировано на 3 апреля. Таким образом, до мая крупнейшие производители нефти в мире не будут увеличивать производство, что благоприятно для роста нефтяных цен. Для российских нефтяников отсутствие плохих новостей уже само по себе положительно.

Сталевары пользуются неплохим спросом на этой неделе на ожиданиях роста экспортных цен. Металлурги ждут ускорения экономического роста в Китае. Цены на железную руду в Поднебесной сейчас находятся на 7-месячном максимуме — обычно в начале растёт ценник на металлургическое сырье, а затем увеличиваются цены на сталь. Некоторые инвесторы уже прикидывают высокие дивиденды по Северстали. Однако компания контролируется кипрскими офшорами и в нынешних реалиях это не реализуемо на практике.

( Читать дальше )

Совкомфлот: растущий тренд. Или ?

- 01 февраля 2023, 21:46

- |

и статистика

Растущий тренд.

Ваше мнение?

Пишите в комментариях.

С уважением,

Олег.

Дивиденды Совкомфлота могут составить от 7 до 14 рублей на акцию - Газпромбанк Инвестиции

- 01 февраля 2023, 17:14

- |

Вполне вероятно, компания сможет показать рекордную чистую прибыль по итогам всего 2022 года. Дивидендная политика компании предполагает направление на выплату 25% чистой прибыли по МСФО, но, учитывая, что это фактически госкомпания, «Совкомфлот» может направить и 50% чистой прибыли.

( Читать дальше )

📈Совкомфлот продолжает ралли после хорошей отчётности, за 2 дня котировки прибавили более 21%

- 01 февраля 2023, 12:46

- |

📈Совкомфлот +14% Акции снова в лидерах роста после частичного раскрытий отчётности по МСФО, за 2 дня котировки прибавили более 21%. Чистая прибыль Совкомфлота по МСФО за 9 месяцев 2022 года составила $321 млн, выручка составила $ 1 385 млн.

На данный момент рост выглядит чрезмерно оптимистичным.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал