онлайн микрофинанс

Онлайн-встреча с сооснователем IDF Eurasia Борисом Батиным⚡️

- 05 ноября 2020, 11:40

- |

Компания уверенно проходит период «турбулентности и продолжает полноценно функционировать, параллельно своевременно и в полном объеме соблюдая все обязательства перед инвесторами. Как и ожидалось, нынешняя ситуация стала для IDF Eurasia временем возможностей — это касается как уже давно существующих направлений, так и новых проектов.

Во всем, что касается ведения бизнеса, мы традиционно следуем принципам открытости и прозрачности. Поэтому приглашаем действующих и потенциальных инвесторов на вебинар, который проведет лично сооснователь IDF Eurasia Борис Батин.

Программа вебинара:

— подведение итогов за январь-сентябрь 2020 года;

— планы на IV квартал 2020 года и дальше;

— анонс нового выпуска облигаций в ноябре;

— ответы на вопросы в режиме онлайн.

Вебинар состоится 10 ноября (вторник) в 16.00 по МСК.

Напоминаем, что вопросы вы также можете направлять в любое время по адресу ir@idfeurasia.com.

( Читать дальше )

- комментировать

- 222

- Комментарии ( 0 )

IDF Eurasia / ManeyMan. Презентация эмитента и выпуска

- 03 ноября 2020, 12:23

- |

17 ноября стартует размещение четвертого в российском контуре облигационного выпуска холдинга IDF Eurasia (700 млн.р., YTM 13,2%).

Продолжается сбор заявок на участие в размещении облигаций ООО «Онлайн Микрофинанс» (SPV, поручитель ООО МФК «Мани Мен»)

Предварительные параметры выпуска:

Дата размещения: 17.11.2020Рейтинг поручителя: ruBBB- (Эксперт РА)Размер: 700 млн.р.Срок до погашения 3 года, без амортизацииОриентир купона: 12,5% годовых (YTM 13,2%), выплата ежемесячноМинимальная сумма заявки: 1,4 млн.р.Организатор выпуска: ИК Иволга КапиталОблигации «Онлайн Микрофинанс» будут включены в портфели PRObonds на ~7% от капитала.

Прилагаем презентацию эмитента и выпуска, отражающую динамику бизнеса, информацию о нынешних выпусках и расширенные параметры нового выпуска облигаций.

( Читать дальше )

IDF/Мани Мен: кредитование онлайн. Опыт управления бизнесом и риском. Видео-интервью с Борисом Батиным

- 30 октября 2020, 08:36

- |

«А где гарантии?» — облигации с залоговым обеспечением

- 28 октября 2020, 07:18

- |

Одним из наиболее важных вопросов, волнующих каждого инвестора, является сохранность его вложений на фондовом рынке. Принимая во внимание финансово-экономическую нестабильность в стране, отраслевые риски, колебания курса валют и т.д. каждый, кто вкладывает деньги в ценные бумаги, хочет иметь гарантии их возврата. И хоть «риск и благородное дело», снизить его хотят все. Понимают это и эмитенты: за прошедший месяц сразу две компании, «Онлайн Микрофинанс» и «Юнисервис Капитал», зарегистрировали выпуски облигаций одна — с поручительством, другая — с залоговым обеспечением. Подробно о варианте предоставления «гарантий» в виде залога и ответы на вопросы инвесторов — в материале от юристов Boomin.

Иллюстрация: unsplash.com

Инвестиции, в большинстве случаев, ориентированы на достаточно широкий временной диапазон: 3-30 лет. На протяжении этого времени инвестор хочет чувствовать себя защищённым, особенно учитывая финансовую нестабильность российской действительности: кризис развала СССР 1991-го, дефолт 1998-го, крах доткомов 2000-2001-го, мировой финансовый кризис 2008-го, кризис 2014-го и нынешний «коронакризис». Как мы видим, за прошедшие 30 лет шесть раз случались «непредвиденные обстоятельства». И, конечно, никто не отменял того, что эмитент и без общих кризисных явлений в экономике может разориться, например, просто не выдержав конкуренции.

( Читать дальше )

IDF Eurasia (бренд Moneyman) стала третьим по величине налогоплательщиком в российском секторе МФО

- 27 октября 2020, 20:31

- |

IDF Eurasia стала третьим по величине налогоплательщиком в российском секторе МФО

Сервис Brobank.ru проанализировал отчетность крупнейших игроков микрофинансового рынка и изучил, кто из компаний заплатил больше всего налогов в первом полугодии 2020 года.

IDF Eurasia (бренд Moneyman) заплатила в бюджет 127 млн рублей, что сделало ее третьим налогоплательщиком сектора. Всего оценку прошли 15 крупнейших налогоплательщиков сектора МФО.

Будучи производной от объемов бизнеса, объем налогов показывает, кто является реальными конкурентами компании. И в этом смысле, IDF уже конкурирует с самыми крупными МФО страны. Не говоря о важности качества финансовой информации для работы на не самом прозрачном с точки зрения отчетности рынке.

smart-lab.ru/mobile/topic/653623/

17 ноября пройдет размещение облигаций «Онлайн Микрофинанс» (входит в холдинг IDF Eurasia). Индикатив ставки купона 12,0-12.5%. Облигации будут входить в портфели PRObonds на 5-7,5% от активов.

IDF Eurasia вошла в Топ-3 крупнейших налогоплательщиков в своем секторе

- 23 октября 2020, 17:03

- |

Эксперты сервиса Brobank.ru проанализировали отчетность крупнейших игроков микрофинансового рынка и провели ранжирование по параметру объема перечисленных ими в бюджет государства налогов*.

По результатам исследования за I полугодие 2020 года IDF Eurasia (бренд Moneyman) вошла в Топ-3 рейтинга с показателем 127 млн рублей. Всего в итоговый рейтинг вошли 15 крупнейших МФО-налогоплательщиков, сумма уплаченного налога на прибыль которых превысила 10 млн рублей за январь-июнь 2020 года.

Также отмечается, что суммарный объем перечисленного участниками рейтинга налога на прибыль за январь-июнь 2020 года сократился на 5,87% в годовом выражении. Однако в разбивке по конкретным компаниям среди некоторых из них наблюдается положительная динамика данного показателя — в частности, для Moneyman прирост составил +716,35%.

Таким образом, статус компании в качестве одного из крупнейших в своем секторе налогоплательщиков свидетельствует об эффективности ее работы и вкладе в развитие экономики страны.

( Читать дальше )

Начало сбора заявок на участие в размещении облигаций ООО «Онлайн Микрофинанс»

- 23 октября 2020, 13:54

- |

Мы начинаем сбор заявок на участие в размещении облигаций ООО «Онлайн Микрофинанс» (поручитель ООО МФК «Мани Мен»)

Предварительные параметры выпуска:

• Дата размещения: 17 ноября 2020

• Рейтинг выпуска/поручителя: ruBBB- (Эксперт РА)

• Размер выпуска: 700 млн.р.

• Срок до погашения: 3 года, без амортизации

• Ориентир купона: 12-12,5% годовых (YTM 12,6-13,2%), выплата купона ежемесячно

• Минимальная сумма заявки: 1,4 млн.р.

• Организатор выпуска: ИК Иволга Капитал

Облигации «Онлайн Микрофинанс» будут включены в портфели PRObonds примерно на 7% от капитала.

Заявку на участие в размещении Вы можете подать сотрудникам клиентского блока «Иволги Капитал»:

— Евгения Зубко: telegram — @EvgeniyaZubko | email — zubko@ivolgacap.com | тел. +7 912 672 68 83

— Ольга Киндиченко: telegram - @Kindichenko_Olga | email - kindichenko@ivolgacap.com | тел. +7 916 452 81 12

— Екатерина Захарова: telegram — @ekaterina_zakharovaa | email - zaharova@ivolgacap.com | тел. +7 916 645-44-68

— Общий телефон/e-mail: +7 495 150 08 90/dcm@ivolgacap.com

Коротко о главном на 23.10.2020

- 23 октября 2020, 08:51

- |

Итоги оферты, начало размещения, повышение уровня листинга и регистрация выпусков:

- Элемент Лизинг сообщил об итогах оферты по облигациям серии 001P-02. Владельцы бумаг не предъявили к выкупу ни одной облигации. 22 октября все три выпуска облигаций эмитента серии 001P-01, серии 001P-02 и серии БО-04 были переведены Московской биржей из Третьего во Второй уровень котировального списка.

- СофтЛайн Трейд сегодня начинает размещение биржевых облигаций серии 001P-04 объемом 4,95 млрд рублей. Ставка купона установлена на уровне 8,9% годовых, купоны ежеквартальные.

- Онлайн Микрофинанс зарегистрировал выпуск трехлетних облигаций с обеспечением серий 02 объемом 700 млн руб. Присвоенный регистрационный номер — 4-02-00459-R. Размещение выпуска пройдет по открытой подписке.

- ИТК «Оптима» зарегистрировала выпуск биржевых облигаций серии 001Р-01. Присвоенный регистрационный номер — 4B02-01-00507-R-001P.Бумаги включены в третий уровень листинга и Сектор компаний повышенного инвестиционного риска (ПИР) Московской биржи.

- Гарант-Инвест зарегистрировал выпуск биржевых облигаций серии 002Р-01. Присвоенный регистрационный номер – 4B02-01-71794-H-002P. Бумаги включены в третий уровень листинга и Сектор Роста Московской биржи.

( Читать дальше )

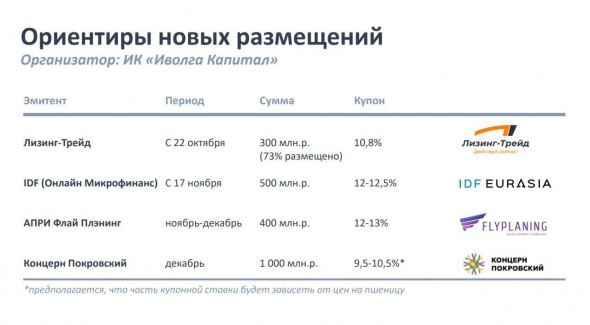

Предварительный план по выпуску облигаций от "Иволги Капитал"

- 23 октября 2020, 08:05

- |

Предварительный план по облигационным эмиссиям от «Иволги Капитал» на четвертый квартал. Что-то может немного переехать по сроку. Что-то может добавиться. Но примерная дорожная карта такая. Мы продолжаем осваивать более крупные бизнес-кейсы, переходить к более скромным облигационным ставкам. Которые, впрочем, пока не сказываются на доходности основного облигационного портфеля. Возможно, и не скажутся. Поскольку ставка делается на развитие компании-эмитента, на переход его в более высокий облигационный эшелон и на понижение доходности его облигаций. Соответственно, на среднесрочный спекулятивный выигрыш от этого понижения. Переработка облигационной позиции в портфелях PRObonds будет продолжительной и активной, и не столько в плане замен одних имен на другие, сколько в росте качества инвестиций.

@AndreyHohrin

( Читать дальше )

Коротко о главном на 22.10.2020

- 22 октября 2020, 11:42

- |

Ставка купона, оферта, дефолт, регистрация выпуска и кредитный рейтинг:

- СофтЛайн Трейд установил ставку купона облигаций серии 001P-04 на уровне 8,9% годовых, купоны ежеквартальные. Объем выпуска увеличен до 4,95 млрд рублей. Дата начала размещения — 23 октября.

- Томсккабель выставил на 19 ноября оферту по облигациям серии 01 в объеме до 500 млн рублей. Период предъявления бумаг к выкупу – с 10 по 16 ноября. Дата приобретения – 19 ноября. Цена приобретения — 100% от номинала.

- ДЭНИ КОЛЛ допустило технический дефолт по выплате пятого купона по биржевым облигациям серии БО-01. Объем неисполненных обязательств по выплате купонного дохода – 33 млн 660 тыс. рублей.

- Вита Лайн зарегистрировало на Московской бирже выпуск облигаций серии 001Р-02. Присвоенный регистрационный номер – 4B02-02-00510-R-001P.

- Рейтинговое агентство «Эксперт РА» повысило кредитный рейтинг облигациям серии БО-01 Онлайн Микрофинанс до уровня ruBBB-.

Подробнее о событиях и эмитентах на boomin.ru

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал