морган стенли

Стратеги Morgan Stanley прогнозируют укрепление иены почти на 10% к доллару уже в первом квартале 2026 года

- 25 ноября 2025, 12:17

- |

Стратеги Morgan Stanley прогнозируют укрепление иены почти на 10% к доллару в ближайшие месяцы. Это возможно, если ФРС США начнет последовательное снижение ставок на фоне замедления американской экономики.

По мнению аналитиков, связь между курсом доллар/иена и справедливой стоимостью японской валюты нарушилась. Ее восстановление может привести к удешевлению доллара в первом квартале 2026 года. Давление на иену возобновится во второй половине года, когда экономика США восстановится и вернется спрос на сделки кэрри-трейд.

В этом квартале иена показала худшую динамику среди валют G10, упав на 5,6%. Morgan Stanley прогнозирует, что пара доллар/иена достигнет 140 в первом квартале 2026 года, а к концу года вернется к 147. Уровень 157 считается ключевым, инвестеры оценивают риск валютных интервенций.

Банк рекомендует:

Покупать 10-летние гособлигации Японии (JGB) в ожидании роста цен.

Одновременно покупать 10-летние и продавать 30-летние облигации для заработка на увеличении кривой доходности.

( Читать дальше )

- комментировать

- 183

- Комментарии ( 1 )

Morgan Stanley прогнозирует, что в следующем году акции США покажут лучшие результаты, чем другие рынки. Индекс S&P 500 прибавит около 16% и достигнет 7800 п. в 2026 г.

- 18 ноября 2025, 11:15

- |

Morgan Stanley прогнозирует, что в следующем году акции США покажут лучшие результаты, чем другие рынки. Аналитики предпочитают их облигациям, видя больший потенциал роста. Оптимизм связан с ожидаемым увеличением инвестиций в ИИ и благоприятной политической средой.

Согласно обзорам банка, к 2026 году рисковые активы готовы к сильному росту благодаря улучшению микроэкономики и исчезновению торговых неопределенностей. При этом аналитики подчеркивают, что диапазон возможных сценариев остается широким, а США являются ключевым фактором развития ситуации.

Прогноз по США:

S&P 500: Ожидается рост до 7800 пунктов к концу 2026 года (+16%) на фоне роста прибылей и эффекта от внедрения ИИ.

Внутри рынка: Акции малой капитализации и циклические секторы будут опережать крупные компании и защитные активы.

Доллар: Индекс доллара может снизиться до 94 в первой половине 2026 года с восстановлением до 99 к его концу.

Morgan Stanley прогнозирует рост цен на золото до 4500 долларов за унцию к середине 2026 года

- 31 октября 2025, 18:02

- |

Недавняя динамика цен на золото сделала его близким к зоне перекупленности по индексу относительной силы (RSI), однако недавняя коррекция вернула его на более здоровый уровень, возможно, очистив позиции, — отмечается в сообщении банка

Morgan Stanley прогнозирует продолжение покупок биржевых инвестиционных фондов, обеспеченных золотом, по мере снижения процентных ставок. Также ожидается устойчивый, хотя и более медленный, спрос со стороны центральных банков и стабилизация спроса на ювелирные изделия.

Однако банк предупреждает о сохраняющихся рисках снижения, включая потенциальную волатильность цен, которая может вынудить инвесторов перейти к другим классам активов. Также существует риск решений центральных банков о сокращении золотых резервов.

( Читать дальше )

ФРС продолжит снижать ставки в ноябре, хотя инфляция больше не замедляется так быстро, как хотелось бы - Morgan Stanley Wealth Management

- 15 октября 2024, 16:44

- |

По словам Шалетт, ФРС фокусируется на рынке труда, который подаёт «смешанные сигналы». Политики не стремятся к целевому показателю инфляции в 2%.

На прошлой неделе большинство членов ФРС дали понять, что готовы к дальнейшему снижению ставок. Однако президент Федерального резервного банка Атланты Рафаэль Бостик считает, что в ноябре стоит сделать паузу.

Рынок акций пока не осознал эту информацию, но рынок облигаций начинает укрепляться. Ожидания более высокой инфляции игнорируются.

Потребительские цены в США в сентябре выросли немного больше, чем ожидалось, а цены производителей не изменились. Вероятность снижения процентной ставки на 25 базисных пунктов оценивается в 89%. Рынок пересмотрел свои ожидания после сильного отчёта по занятости за сентябрь и других экономических данных.

( Читать дальше )

Рост всех товарных рынков (нефть, все промышленные металлы, пшеница, соя и др.), инфляция USD 2021г станет намного выше 2%, КТО ВОЗГЛАВИТ ФРС ПРИ БАЙДЕНЕ ?

- 17 декабря 2020, 12:45

- |

Личное мнение,

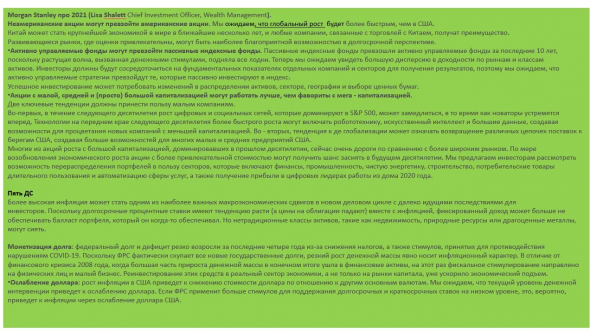

три штриха к красивому виду на 2021г. от Морган Стенли.

1. Пока вопрос со стимулами в США не решен. И во 2 половине ноября 2020г. росла только денежная масса М1 (с 16 по 30 11 2020 рост аж + 22%),

при этом денежная масса М2 с 16 по 30 11 2020г. выросла лишь на 0,3%. Американцы тратят накопления ???

2. В США с 20 01 2021 новый президент.

При победе демократов в Джорджии на выборах в Сенат, демократы могут получить большинство в Сенате.

Байден — за повышение налогов

( Читать дальше )

В Петербурге продается самый дорогой торговый комплекс города

- 14 октября 2019, 23:14

- |

«Галерея», построенная казахстанской Meridian Capital в 2010 году, напомним, была куплена Morgan Stanley Real Estate Fund в 2011 году за рекордные для петербургского рынка торговой недвижимости 1,1 млрд долл. Основным инвестором американского фонда выступает китайская China Investment Corporation (CIC), которая предоставила почти 75% средств на приобретение «Галереи». Оставшуюся часть суммы предоставили другие инвесторы, в том числе сам Morgan Stanley.

О возможной продаже ТРК «Галерея» стало известно в конце марта прошлого года. СМИ объясняли планы по продаже завершением срока работы фонда Morgan Stanley Real Estate Fund. Фонд, как сообщали СМИ был намерен выручить от продажи ТРК примерно столько же, сколько потратил на покупку.

( Читать дальше )

Китай замахнулся на Вильяма, понимаете ли, нашего Шекспира.

- 12 сентября 2019, 20:06

- |

Здравствуйте, коллеги!

Возможно то что не получилось у Роснефти в 2014 году: США заблокировали сделку «Роснефти» с Morgan Stanley

Может получится у Китая (учитывая конечно что Гонконг это специальный административный район Китая и бывшая британская колония),

Биржа Гонконга предложила Лондонской объединиться:

Hong Kong Exchange Makes Unsolicited $36.6 Billion LSE Bid

Реакция на часовом графике акций London Stock Exchange Group Plc (LSE.UK) на новость:

( Читать дальше )

По мотивам сворачивания Morgan Stanley

- 08 мая 2019, 16:06

- |

Здравствуйте, коллеги!

Этот пост мини ответ на этот топик:

Времена меняются. Реквием на Morgan Stanley в России.

Довожу до сведения автора, что совсем недавно в 2014 году:

"Власти США и Канады заблокировали продажу «Роснефти» нефтетрейдингового подразделения Morgan Stanley. "

Так с чего бы в момент кризиса Роснефть так хотела купить этот актив? Ведь «всё пучком и танки наши быстры». А ответ прост, чтобы организовать площадку со всеми мировыми требованиями торговли нефти в том числе и за рубли. Как итог самостоятельной деятельности, сейчас имеем вялую торговлю на Санкт-Петербургской Международной Товарно-сырьевой Бирже

А как упущенная пока возможность это площадка Шанхайской товарной биржи, на которой торгуется нефть за юани, то что хотела сделать Роснефть с помощью подразделения Morgan Stanley

( Читать дальше )

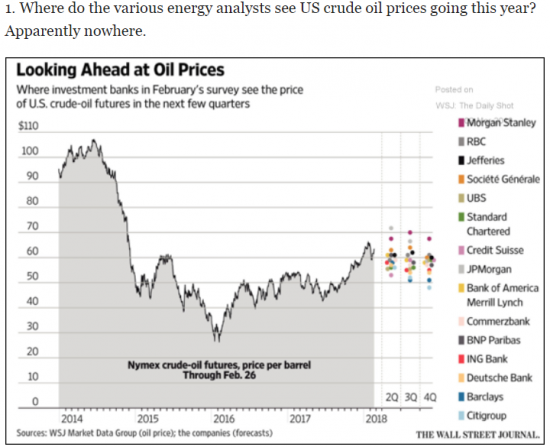

Прогнозы по нефти различных агенств

- 03 марта 2018, 22:21

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал