SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

междилерское РЕПО

Ликвидность: "сжатие" денежной ликвидности...

- 23 апреля 2013, 14:16

- |

Вниманию Казначеев!!! С 01.05.2013 сделки РЕПО с ЦБР будут заключаться ТОЛЬКО в соответствии с новым Ген.соглашением!!! ВНИМАНИЕ!!!

Денежный рынок:

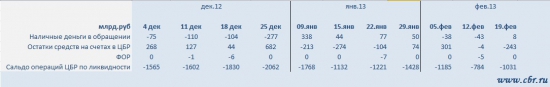

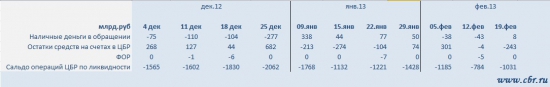

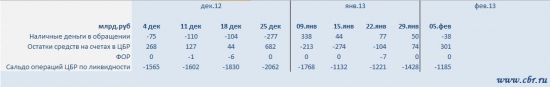

Исходя из информации, предоставленной Центральным Банком (факторы формирования ликвидности), мы видим (по графику «сальдо операций»), максимальные показатели (со знаком минус, естественно).

Поэтому, логично, что сегодня ЦБР предложил общий лимит (овер + неделя) — 2,430 трлн. рублей. — это максимальный показатель в 2013 году...

Причем, как видно «в динамике», рост продолжается с начала апреля (1,46-1,66-2 и теперь 2,43 трлн. рублей).

Конечно, ЦБР «страхуется» — рынок привлекает меньше лимита, но и здесь отмечается рост -1,14-1,45-1,74 и сегодня 1,99 трлн.

На мой взгляд, если банки начнут занимать (стабильно) у ЦБР порядка 2 трлн. — это может быть некоторым «пороговым» значением.

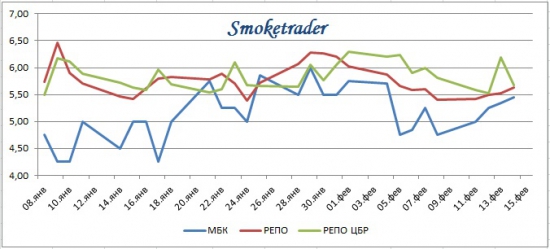

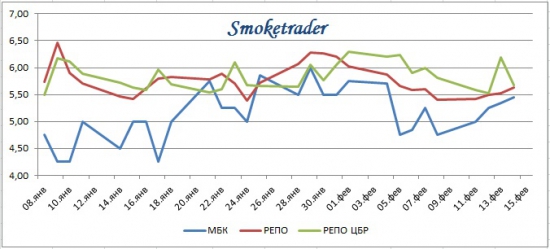

Хотя сейчас, в виду того, что на рынке есть дополнительные инструменты привлечения и перераспределения ликвидности — РЕПО с НРД и РЕПО с ЦК — наверное будет не правильно ставить «критическую планку» на 2 трлн. — вполне вероятно, что даже при таком объеме это не сильно скажется на ставках => рост будет в район 6,5%-7%. Пока же с начала весны рынок лишь иногда «тестирует» 6,5% по операциям МБК (в основном банки второго круга); тогда как РЕПО с ЦБР и «междилерка» обычно находятся в районе 5,5% (я имею в виду индекс акций, овер) — 6%.

Фондовый рынок — снижается, идет отток капитала, конец месяц, налоговые платежи, длинные праздники — все вместе оказывает «давление» на ликвидность — но каких-то критических явлений пока не видно — будем более «пристально» наблюдать за развитием ситуации.

Вот на следующей неделе (30 апреля) я бы прогнозировал полностью «выбранные» аукционы...

( Читать дальше )

Денежный рынок:

Исходя из информации, предоставленной Центральным Банком (факторы формирования ликвидности), мы видим (по графику «сальдо операций»), максимальные показатели (со знаком минус, естественно).

Поэтому, логично, что сегодня ЦБР предложил общий лимит (овер + неделя) — 2,430 трлн. рублей. — это максимальный показатель в 2013 году...

Причем, как видно «в динамике», рост продолжается с начала апреля (1,46-1,66-2 и теперь 2,43 трлн. рублей).

Конечно, ЦБР «страхуется» — рынок привлекает меньше лимита, но и здесь отмечается рост -1,14-1,45-1,74 и сегодня 1,99 трлн.

На мой взгляд, если банки начнут занимать (стабильно) у ЦБР порядка 2 трлн. — это может быть некоторым «пороговым» значением.

Хотя сейчас, в виду того, что на рынке есть дополнительные инструменты привлечения и перераспределения ликвидности — РЕПО с НРД и РЕПО с ЦК — наверное будет не правильно ставить «критическую планку» на 2 трлн. — вполне вероятно, что даже при таком объеме это не сильно скажется на ставках => рост будет в район 6,5%-7%. Пока же с начала весны рынок лишь иногда «тестирует» 6,5% по операциям МБК (в основном банки второго круга); тогда как РЕПО с ЦБР и «междилерка» обычно находятся в районе 5,5% (я имею в виду индекс акций, овер) — 6%.

Фондовый рынок — снижается, идет отток капитала, конец месяц, налоговые платежи, длинные праздники — все вместе оказывает «давление» на ликвидность — но каких-то критических явлений пока не видно — будем более «пристально» наблюдать за развитием ситуации.

Вот на следующей неделе (30 апреля) я бы прогнозировал полностью «выбранные» аукционы...

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 10 )

Денежный рынок: ситуация в 2013 (графически + комментарий)

- 14 марта 2013, 16:07

- |

В преддверии отпуска, хотел бы разместить некоторый графический «вью» по текущему состоянию денежного рынка РФ (с небольшим моим комментарием):

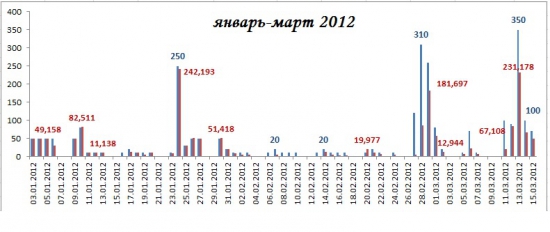

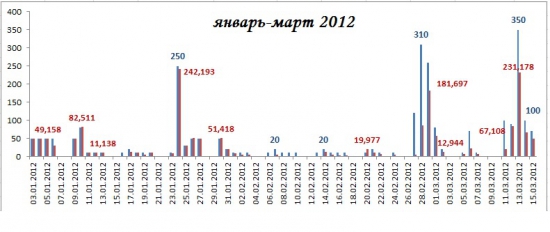

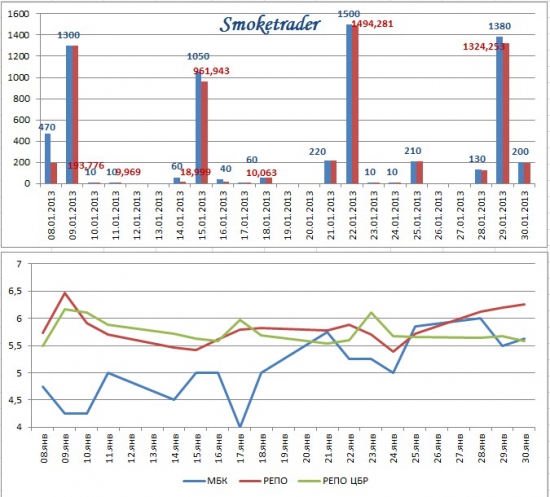

Для сравнения «ситуации» на рынке «аукционы РЕПО ЦБР» предлагаю таблицу предложения/размещения за январь-март 2012:

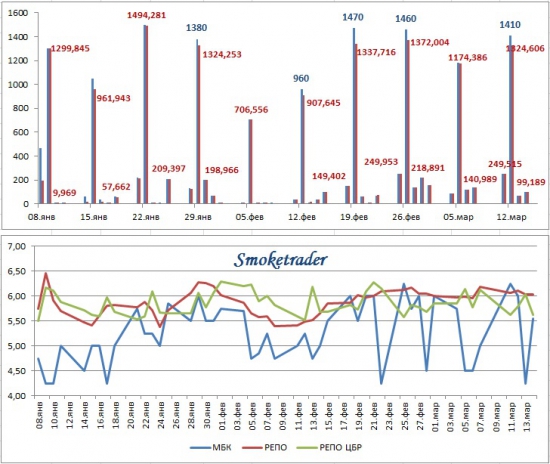

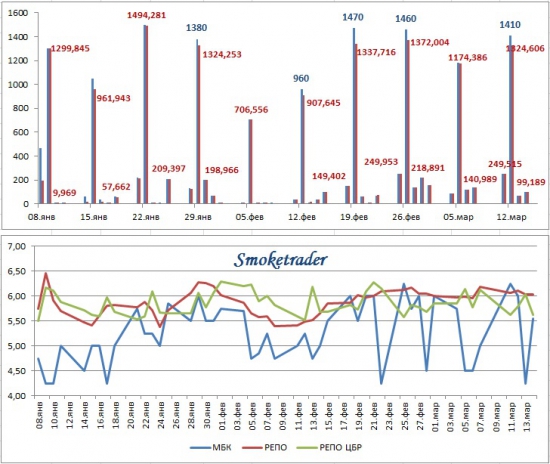

Ниже, соответственно, текущее состояние.

Сравним. Как говорится «невооруженным глазом» видны различия. Рынок активно привлекается у Центрального Банка.

Если в 2012 рынок более-менее «раскачался» к апрелю и пошли объемы в районе 600-800 млрд. на привлечение в недельное РЕПО, то в 2013 практически сразу (после НГ) «пошли» объемы в районе 1-1,5 трлн. Нет на рынке свободных денег...

70% эмиссионных бумаг было заложено в ЦБ в декабре 2012 и эта «напряженность», естественно, перенеслась и на начало года — февраль.

В марте ситуация более-менее «улучшилась» — 40% эмиссионных бумаг заложено в ЦБ. И банки продолжают привлекать у того, кто дает денег по «вменяемой» ставке — 5,5% (это тот номинал, которым ЦБР «доволен». понятно, что при дефиците ставка будет расти).

Ставки...

( Читать дальше )

Для сравнения «ситуации» на рынке «аукционы РЕПО ЦБР» предлагаю таблицу предложения/размещения за январь-март 2012:

Ниже, соответственно, текущее состояние.

Сравним. Как говорится «невооруженным глазом» видны различия. Рынок активно привлекается у Центрального Банка.

Если в 2012 рынок более-менее «раскачался» к апрелю и пошли объемы в районе 600-800 млрд. на привлечение в недельное РЕПО, то в 2013 практически сразу (после НГ) «пошли» объемы в районе 1-1,5 трлн. Нет на рынке свободных денег...

70% эмиссионных бумаг было заложено в ЦБ в декабре 2012 и эта «напряженность», естественно, перенеслась и на начало года — февраль.

В марте ситуация более-менее «улучшилась» — 40% эмиссионных бумаг заложено в ЦБ. И банки продолжают привлекать у того, кто дает денег по «вменяемой» ставке — 5,5% (это тот номинал, которым ЦБР «доволен». понятно, что при дефиците ставка будет расти).

Ставки...

( Читать дальше )

Даю деньги в РЕПО на месяц под 6,5%

- 01 марта 2013, 11:30

- |

Предлагаю:

Деньги в РЕПО под ОФЗ.

Выпуск: 26212 или 26207

Количество: 30 000 бумаг

Ставка: 6,5

Дисконт: 10

Возмещение: 10

«Заходите»

Деньги в РЕПО под ОФЗ.

Выпуск: 26212 или 26207

Количество: 30 000 бумаг

Ставка: 6,5

Дисконт: 10

Возмещение: 10

«Заходите»

Кредитование под залог акций (РЕПО с ЦБР, межд.РЕПО), дисконты:

- 27 февраля 2013, 12:14

- |

Кредитование под залог акций (РЕПО с ЦБР, межд.РЕПО), дисконты:

Обзор денежного рынка ЦБР (основные моменты)

- 26 февраля 2013, 16:27

- |

22 февраля на Совете казначеев НФА – ЦБР представил «Обзор денежного рынка» (а сегодня опубликовал его официально).

Некоторые интересные пункты:

( Читать дальше )

Некоторые интересные пункты:

- В IV квартале совокупный ежедневный оборот на денежном рынке составлял около 1,2 трлн. руб. Из них 0,63 трлн. (54%) – СВОП; 0,31 трлн. (27%) – МБК и 0,22 (19%) – РЕПО.

- Операции на денежном рынке носили, преимущественно, краткосрочный характер: доля операций «овернайт» превышала 80%; на сынке СВОП – около 95%. Это отмечалось как в IV квартале, так и в течении всего года.

- В течении IV квартала объемы и ставки росли, что связано с сезонным повышенным спросом в ноябре – первой половине декабря 2012. Основной рост пришелся на рынок СВОП. Отмечается, что несмотря на повышенный спрос на ликвидность, в целом ситуация на денежных рынках оставалась стабильной: ставки оставались внутри %% коридора ЦБР.

- Вместе с некоторым ростом ставок наблюдалось сокращение доходности по ОФЗ – бескупонная доходность (до 10 лет) со 02.07.2012 по 01.02.2013 – упала с 8,61% до 6,92%. Основной причиной падения доходности являлось повышение спроса клиентов-нерезидентов на ОФЗ.

- Отмечается сокращение процентного дифференциала между безрисковой ставкой и ставкой заимствования на рынке РЕПО, что обусловило сокращение рядом участников заимствований на рынке, направленных на увеличение левериджа.

- В IV квартале 2012 г. в банковском секторе сохранялся структурный дефицит ликвидности, в результате чего ставка денежного рынка5 находилась в верхней части процентного коридора Банка России и колебалась в диапазоне от 5,48 до 6,45%. Ее средний уровень в этот период составил 6,1%, увеличившись по сравнению с предыдущим кварталом на 0,6 процентных пунктов. Это было связано как с повышением процентных ставок по операциям Банка России в сентябре 2012 г. в связи с нарастанием инфляционных ожиданий, так и с ростом дефицита ликвидности.

- Основным механизмом рефинансирования по-прежнему были операции прямого РЕПО с Банком России. Средний объем однодневных операций на аукционной основе увеличился в IV квартале 2012 г. до 330,6 млрд. руб. по сравнению с 180,9 млрд. руб. в III квартале 2012 г., а операций сроком «1 неделя» – с 1053 до 1080,1 млрд. рублей. Вместе с тем, средний объем операций по предоставленным межбанковским однодневным кредитам в рублях, используемых для расчета MIACR, в IV квартале 2012 г. практически не изменился, составив 178 млрд. руб. по сравнению с 169,1 млрд. руб. в III квартале 2012 года.

- Активизация участия Банка России в операциях на денежном рынке в октябре-декабре 2012 г. была связана в основном с сохранением разрыва ликвидности в результате действия автономных факторов формирования ликвидности.

- Определяющее воздействие на ситуацию с ликвидностью банковского сектора в IV квартале 2012 г. оказывали потоки бюджетных средств и изменение наличных денег в обращении. В октябре-ноябре 2012 г. бюджетный канал продолжал выступать ключевым фактором оттока ликвидности из банковского сектора, однако традиционный для декабря всплеск бюджетных расходов способствовал формированию притока средств по бюджетному каналу в целом за IV квартал 2012 г. в сумме 1250,6 млрд. руб. (-62 млрд. руб. кварталом ранее).

- В IV квартале 2012 г. ежедневный открытый объем позиций на денежном рынке сроком до 7 дней (без учета сделок обратного РЕПО; срочных сделок, заключаемых в режиме T+N, и прочих сделок без участия рублевых инструментов) в среднем составлял 3 342,5 млрд. руб., что на 12,2% больше значения данного показателя за III квартал 2012 г. При этом основная доля сделок (55,3%) была заключена на рынке РЕПО – в среднем ежедневный объем открытых позиций составлял 1 846,8 млрд. руб., из которых 1432,0 млрд. руб. (43,3% от общего объема денежного рынка) были предоставлены Банком России в виде прямого РЕПО. Таким образом, рынок междилерского РЕПО составил 414,8 млрд. руб. (12,0%) Остальную часть денежного рынка заняли сделки СВОП (941,16 млрд. руб. или 28,1%, из них биржевые сделки составили 280,9 млрд. руб.) и МБК (554,6 млрд. руб. или 16,6%). В объем рынка РЕПО включены сделки по всем видам обеспечения (облигации, акции и депозитарные расписки). В сделках в сегментах МБК и СВОП учитываются только рублевые операции.

( Читать дальше )

Ликвидность 19 февраля + Совет казначеев НФА

- 19 февраля 2013, 15:33

- |

Сегодня вторник, а значит ЦБР проводит 2 аукциона:

Овернайт — 160 млрд. (60 млрд. 12.02)

Недельное РЕПО — лимит 1310 млрд. (против 850 млрд. неделей ранее)

Вцелом наблюдается «интерес» к деньгам со стороны участников рынка, ставки подрастают, ЦБР поддерживает рынок, предлагая больше средств.

В итоге:

Первый аукцион:

Спрос — 234,839 млрд. Исполнено — 153,499.

Отсечение — 5,5521%; ср.взв.ставка — 5,6264%

Мин/макс — 5,5/6,15%

Недельный аукцион:

Спрос=Исполнению — 1179,588

Отсечение — 5,5%; средняя — 5,5342%

Мин/макс — 5,5/6,1%

МБК:

Сделки — 5,75-5,85-6%

DELTA — 5,875%

Междилерское РЕПО:

Индекс акций — 6,03%

Индекс облигаций — 6,13%

РЕПО с ЦК:

ОФЗ 25071 — 5,6%

ОФЗ 25075 — 5,6%

ОФЗ 25079 — 5,65%

Факторы ликвидности ЦБР:

( Читать дальше )

Овернайт — 160 млрд. (60 млрд. 12.02)

Недельное РЕПО — лимит 1310 млрд. (против 850 млрд. неделей ранее)

Вцелом наблюдается «интерес» к деньгам со стороны участников рынка, ставки подрастают, ЦБР поддерживает рынок, предлагая больше средств.

В итоге:

Первый аукцион:

Спрос — 234,839 млрд. Исполнено — 153,499.

Отсечение — 5,5521%; ср.взв.ставка — 5,6264%

Мин/макс — 5,5/6,15%

Недельный аукцион:

Спрос=Исполнению — 1179,588

Отсечение — 5,5%; средняя — 5,5342%

Мин/макс — 5,5/6,1%

МБК:

Сделки — 5,75-5,85-6%

DELTA — 5,875%

Междилерское РЕПО:

Индекс акций — 6,03%

Индекс облигаций — 6,13%

РЕПО с ЦК:

ОФЗ 25071 — 5,6%

ОФЗ 25075 — 5,6%

ОФЗ 25079 — 5,65%

Факторы ликвидности ЦБР:

( Читать дальше )

Денежный рынок: появляется "интерес" к деньгам, спреды сужаются...

- 14 февраля 2013, 17:38

- |

Пока большинство «меряется» своими пи… ми знаниями скрытых областей ТА, я напишу пару слов по поводу ситуации на денежном рынке… ибо завтра (обычный день недельного вью) я буду занят (ARQA и Интерфакс).

Как все видят — РФР неплохо «колбасит»...

Однако, если до середины недели особого «интереса» в деньгах у участников денежного рынка не наблюдалось, то в последние 2 дня — наметился некоторый «перелом».

Ставки по МБК и междилерскому РЕПО начали подниматься, а спреды сузились.

По средней ставке на аукционе ЦБР также виден и дефицит и некоторый рост.

Что касается РЕПО с ЦК- пока не похоже, что это будет новым «сосудом ликвидности». Большая часть инструментов (ОФЗ — 30 штук всего) «простаивает»… Сделок по ним нет.

( Читать дальше )

Как все видят — РФР неплохо «колбасит»...

Однако, если до середины недели особого «интереса» в деньгах у участников денежного рынка не наблюдалось, то в последние 2 дня — наметился некоторый «перелом».

Ставки по МБК и междилерскому РЕПО начали подниматься, а спреды сузились.

По средней ставке на аукционе ЦБР также виден и дефицит и некоторый рост.

Что касается РЕПО с ЦК- пока не похоже, что это будет новым «сосудом ликвидности». Большая часть инструментов (ОФЗ — 30 штук всего) «простаивает»… Сделок по ним нет.

( Читать дальше )

Ликвидность 6.02: "Возьмёте ОФЗ?! - Может быть..."

- 06 февраля 2013, 16:28

- |

Денежный рынок:

Поскольку сегодня было погашение и купон по ОФЗ примерно на 100 млрд.

ЦБР на аукционе РЕПО предложил минимальный лимит — 10 млрд.

В итоге, на первом аукционе спрос=предложению — 9,936 млрд.

Отсечение — 5,501%; Средняя ставка — 5,9850%.

Мин/макс — 5,5010/6,35%

На втором, что естественно, «разбирали остатки»:

Спрос — 124 млн.; сделок на 43,6 млн.; отсечка — 5,8002%; средняя — 5,8185%; мин/макс — 5,71/6,5%

Также сегодня проходило размещение ОФЗна 30 млрд. — могу сказать, что серьезного спроса там не отмечалось:

Междилерское РЕПО:

Акции (MCX EQ ON) — 5,58%

Облигации (MCX BO ON) — 5,59%

МБК:

Сделки — 5,25%

DELTA — 5 на 5,25%

Свопы:

USD_TODTOM — 5,1%

EUR_TODTOM — 4,85%

Поскольку сегодня было погашение и купон по ОФЗ примерно на 100 млрд.

ЦБР на аукционе РЕПО предложил минимальный лимит — 10 млрд.

В итоге, на первом аукционе спрос=предложению — 9,936 млрд.

Отсечение — 5,501%; Средняя ставка — 5,9850%.

Мин/макс — 5,5010/6,35%

На втором, что естественно, «разбирали остатки»:

Спрос — 124 млн.; сделок на 43,6 млн.; отсечка — 5,8002%; средняя — 5,8185%; мин/макс — 5,71/6,5%

Также сегодня проходило размещение ОФЗна 30 млрд. — могу сказать, что серьезного спроса там не отмечалось:

- ОФЗ 25081 (короткая) предложение 20 млрд. — разместили 13,5 млрд. по ставке 6,3%

- ОФЗ 26212 (длинная) предложение 10 млрд. — разместили целиком по ставке 7,14%

Междилерское РЕПО:

Акции (MCX EQ ON) — 5,58%

Облигации (MCX BO ON) — 5,59%

МБК:

Сделки — 5,25%

DELTA — 5 на 5,25%

Свопы:

USD_TODTOM — 5,1%

EUR_TODTOM — 4,85%

Ликвидность 5 февраля: Факторы ликвидности ЦБР, РЕПО с ЦК, график ставок денежного рынка

- 05 февраля 2013, 14:44

- |

Сегодня ЦБР проводит 2 аукциона РЕПО:

Овернайт – 10 млрд. Лимит без изменений.

Недельное РЕПО – 700 млрд. Лимит снижен на 550 млрд.

Факторы ликвидности на неделю ЦБР:

Итог первого аукциона:

Спрос – 20,53 млрд.

Исполнено – 9,848 млрд.

Отсечение – 5,9601%

Средневзвешенная ставка – 6,0454%

Мин/макс ставка – 5,5311/6,5%

Недельное РЕПО:

Спрос – 792,357 млрд.

Исполнено – 696,708 млрд.

Отсечение – 5,5019%

Средневзвешенная ставка – 5,6066%

Мин/макс ставка – 5,5/6,51%

МБК:

DELTA – 5% на 5,35%

РЕПО с ЦК:

С сегодняшнего дня начались торги в секции РЕПО с ЦК. Пока сделки в основном тестовые.

Первое время этот «вариант» РЕПО будет проходить с 30 бумагами ОФЗ (данные по бумагам).

Ставки: (спасибо за скрины коллегам по «цеху»)

( Читать дальше )

Овернайт – 10 млрд. Лимит без изменений.

Недельное РЕПО – 700 млрд. Лимит снижен на 550 млрд.

Факторы ликвидности на неделю ЦБР:

Итог первого аукциона:

Спрос – 20,53 млрд.

Исполнено – 9,848 млрд.

Отсечение – 5,9601%

Средневзвешенная ставка – 6,0454%

Мин/макс ставка – 5,5311/6,5%

Недельное РЕПО:

Спрос – 792,357 млрд.

Исполнено – 696,708 млрд.

Отсечение – 5,5019%

Средневзвешенная ставка – 5,6066%

Мин/макс ставка – 5,5/6,51%

МБК:

DELTA – 5% на 5,35%

РЕПО с ЦК:

С сегодняшнего дня начались торги в секции РЕПО с ЦК. Пока сделки в основном тестовые.

Первое время этот «вариант» РЕПО будет проходить с 30 бумагами ОФЗ (данные по бумагам).

Ставки: (спасибо за скрины коллегам по «цеху»)

( Читать дальше )

Ликвидность 30 января + графики (РЕПО ЦБР, динамика ставок денежного рынка, прогноз факторов ликвидности)

- 30 января 2013, 12:11

- |

Сегодня ЦБР проводит аукцион РЕПО (овернайт):

Овернайт – 200 млрд. Минимальная ставка – 5,5%.

Итог первого аукциона:

Спрос – 291,727 млрд.

Исполнено – 195,651 млрд.

Отсечение – 5,5014%

Средневзвешенная ставка – 5,5870%

Мин/макс ставка – 5,5/6%

МБК:

DELTA – 5,675%

Рынок – 5,5 на 6,5%

РЕПО:

Сделки на овер 6,25%; неделя 6,5%

Индексы РЕПО:

Акции — 6,26%

Облигации — 6,19%

Свопы:

USD_TODTOM – последняя 5,70%

EUR_TODTOM – последняя 5,85%

Любителям арбитража:

Как видно из графика (динамика ставок) спрэды несколько сужены, хотя можно «половить» 1% между МБК/РЕПО ЦБР vs междилерское РЕПО.

Особенно сегодня/завтра будет «интересно» размещение на неделю (для отчетности).

Также сегодня размещаются ОФЗ 26208 и ОФЗ 26211 (в 13:30 отсечение по первой и в 15:30 по второй).

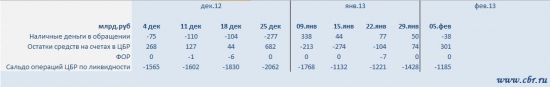

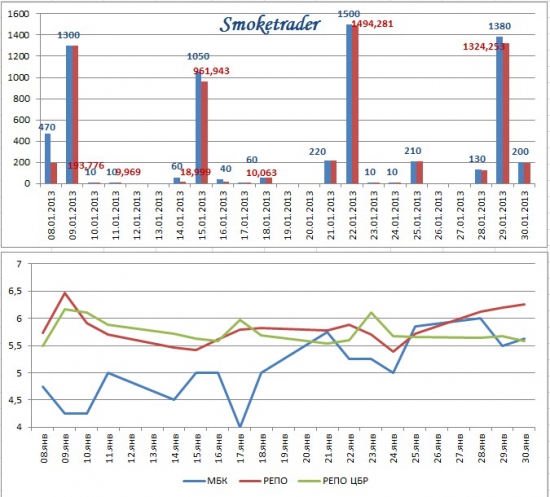

Верхний график — предложение на аукционе РЕПО ЦБР и его исполнение (овер + неделя)

Нижний — динамика ставок денежного рынка (по рыночным данным)

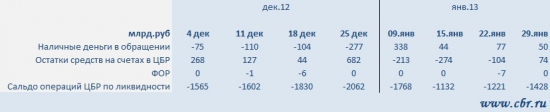

Прогноз факторов ликвидности (Центральным Банком РФ):

Овернайт – 200 млрд. Минимальная ставка – 5,5%.

Итог первого аукциона:

Спрос – 291,727 млрд.

Исполнено – 195,651 млрд.

Отсечение – 5,5014%

Средневзвешенная ставка – 5,5870%

Мин/макс ставка – 5,5/6%

МБК:

DELTA – 5,675%

Рынок – 5,5 на 6,5%

РЕПО:

Сделки на овер 6,25%; неделя 6,5%

Индексы РЕПО:

Акции — 6,26%

Облигации — 6,19%

Свопы:

USD_TODTOM – последняя 5,70%

EUR_TODTOM – последняя 5,85%

Любителям арбитража:

Как видно из графика (динамика ставок) спрэды несколько сужены, хотя можно «половить» 1% между МБК/РЕПО ЦБР vs междилерское РЕПО.

Особенно сегодня/завтра будет «интересно» размещение на неделю (для отчетности).

Также сегодня размещаются ОФЗ 26208 и ОФЗ 26211 (в 13:30 отсечение по первой и в 15:30 по второй).

Верхний график — предложение на аукционе РЕПО ЦБР и его исполнение (овер + неделя)

Нижний — динамика ставок денежного рынка (по рыночным данным)

Прогноз факторов ликвидности (Центральным Банком РФ):

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал