SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

календарный спред

Покрытый календарный спрэд

- 15 сентября 2012, 22:34

- |

Доброго вечера всем, и в особенности господам опционщикам.

При прочтении книги (про опционы разумеется) пришла в голову мысль изложенная ниже. Прошу откоментировать, на верном ли я пути. Заранее благодарю.

Продолжаю торговать на дэмо-счету, пробую разные стратегии (их три, но с вариациями).

Одна из них — покрытый кол. Мне нравится своей простотой исполнения и предстазуемым P/L. В сухом остатке мы продаем временную стоимость опциона, 30 дней до экспирации.

Мы естественно выбираем акцию, которой не проч обладать. Но сохраняется риск понижения их стоимости.

Поэтому мы хеджируем стоимость акций покупкой пута, глубоко в деньгах (где дельта = 1) 100+ дней до экспирации, переплачивая за временную стоимость совсем немного.

Таким образом вероятнее всего (риск по волатильности) сумма временных стоимостей всех ближних коллов (их будет 4-6) > временной стоимости дальнего пута.

Схема будет рабочей если в связке длинная акция + короткий колл обеспечить «непрерывность» цены акции вверх. И вот вопрос как лучше это сделать.

Пока думаю (вроде не сложно должно быть...), но уже выложил на суд идею.

P.S. А может не заморачиваться. Пут OTM :)

При прочтении книги (про опционы разумеется) пришла в голову мысль изложенная ниже. Прошу откоментировать, на верном ли я пути. Заранее благодарю.

Продолжаю торговать на дэмо-счету, пробую разные стратегии (их три, но с вариациями).

Одна из них — покрытый кол. Мне нравится своей простотой исполнения и предстазуемым P/L. В сухом остатке мы продаем временную стоимость опциона, 30 дней до экспирации.

Мы естественно выбираем акцию, которой не проч обладать. Но сохраняется риск понижения их стоимости.

Поэтому мы хеджируем стоимость акций покупкой пута, глубоко в деньгах (где дельта = 1) 100+ дней до экспирации, переплачивая за временную стоимость совсем немного.

Таким образом вероятнее всего (риск по волатильности) сумма временных стоимостей всех ближних коллов (их будет 4-6) > временной стоимости дальнего пута.

Схема будет рабочей если в связке длинная акция + короткий колл обеспечить «непрерывность» цены акции вверх. И вот вопрос как лучше это сделать.

Пока думаю (вроде не сложно должно быть...), но уже выложил на суд идею.

P.S. А может не заморачиваться. Пут OTM :)

- комментировать

- ★1

- Комментарии ( 2 )

регулирую календари Q1 март/апрель S&P 500

- 25 марта 2012, 20:11

- |

Можно не читать. Это самокопание и работа над ошибками.

Трудно перестраиваться на новую реальность, когда VIX торгуется несколько недель в диапазоне 14-16 пунктов.

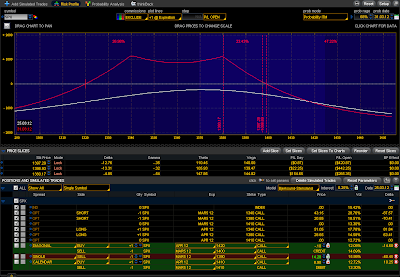

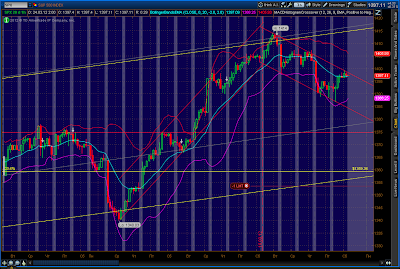

Залип с календарями на SPX мартовский квартальник/ апрель.

Снижение волатильности и отсутствие хеджа по веге утопило календари.

Есть небольшая надежда, что индекс будет в нужном диапазоне на момент, близкий к экспирации.

Двойной календарь со страйками 1340 и 1380 Q1 март/апрель. Точка безубытка справа при текущей волатильности 1398 пунктов. Риск на 1420 пунктах SPX — $770.

Варианты, как выбраться из этой ситуации:

( Читать дальше )

Трудно перестраиваться на новую реальность, когда VIX торгуется несколько недель в диапазоне 14-16 пунктов.

Залип с календарями на SPX мартовский квартальник/ апрель.

Снижение волатильности и отсутствие хеджа по веге утопило календари.

Есть небольшая надежда, что индекс будет в нужном диапазоне на момент, близкий к экспирации.

Двойной календарь со страйками 1340 и 1380 Q1 март/апрель. Точка безубытка справа при текущей волатильности 1398 пунктов. Риск на 1420 пунктах SPX — $770.

Варианты, как выбраться из этой ситуации:

( Читать дальше )

Календарь на золото GLD

- 02 марта 2012, 08:04

- |

Вчера дон DHong выложил графики улыбки волатильности в EFT на золото GLD с Bloomberg.

Прикинул, как на этой улыбке заработать.

Получился put календарь с проданным OTM call опционом.

В золото не полезу, маржи лишней нет.

Хочу Bloomberg…

Прикинул, как на этой улыбке заработать.

Получился put календарь с проданным OTM call опционом.

В золото не полезу, маржи лишней нет.

Хочу Bloomberg…

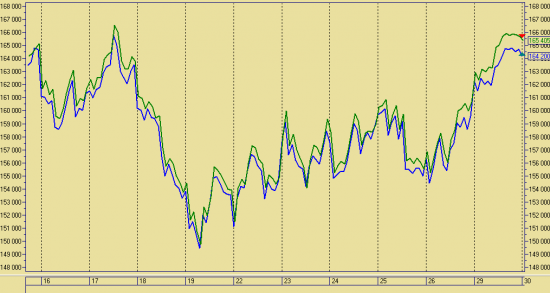

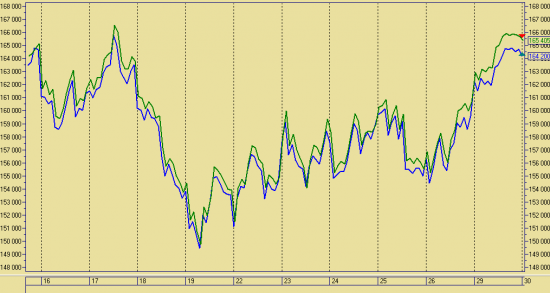

Календарный спред на fRTS

- 30 августа 2011, 10:30

- |

Сразу скажу — никогда не торговал, но когда-то надо начинать :)

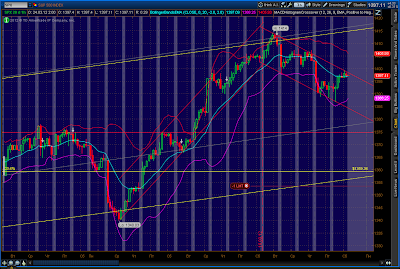

Итак, не так много сейчас идей на рынке — тем кто по 155 не купил, по 165 уже покупать не хочет (зато по 175 будет покупать как в последний раз). Мишкам тоже охоту отбили шортить. Обратил внимание на существенный спред в RIU1 и RIZ1 — до 1500 пунктов. Более того, допускаю что к экспирации RIU1 он сможет быть максимальным.

Цель — схлапывание.

Основание — предполагаю высокую волатильность в ближайшие пару дней.

Итак, не так много сейчас идей на рынке — тем кто по 155 не купил, по 165 уже покупать не хочет (зато по 175 будет покупать как в последний раз). Мишкам тоже охоту отбили шортить. Обратил внимание на существенный спред в RIU1 и RIZ1 — до 1500 пунктов. Более того, допускаю что к экспирации RIU1 он сможет быть максимальным.

Цель — схлапывание.

Основание — предполагаю высокую волатильность в ближайшие пару дней.

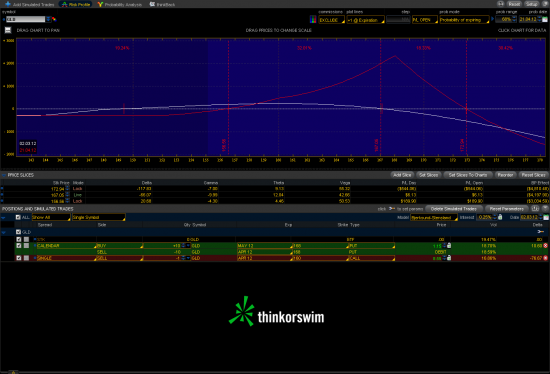

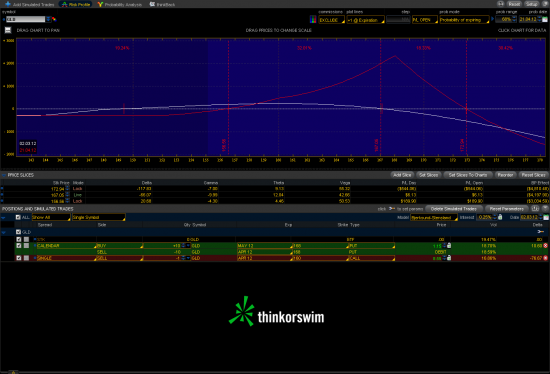

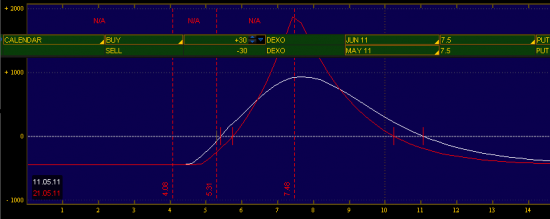

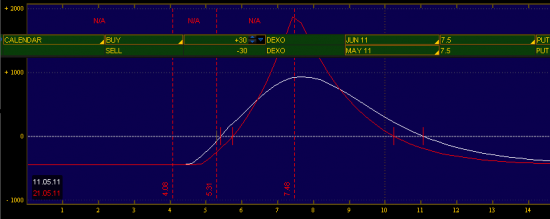

Календарный спрэд на DEXO

- 29 марта 2011, 18:01

- |

Разбавим немного тему.

Предлагаю рассмотреть торговую стратегию — календарный спрэд.

Я отобрал бумагу на NYSE: тикер DEXO

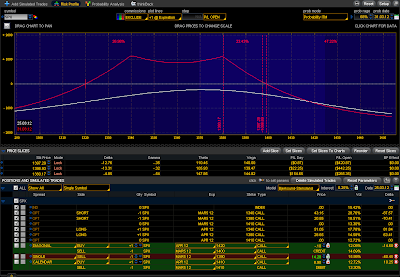

Предлагаю строить спрэд на опционах ITM put :

Как мы видим, прибыль получается при росте к уровню 7$

Что тут хорошего?

1) Соотношение максимальной прибыли к убытку = 1 к 5

2) позиция легко управляется.

Почему DEXO должен вырасти в район 7$

Технически назрел отскок

Учитывая высокую волатильность бумаги — отскок как раз будет примерно в 7$

( Читать дальше )

Предлагаю рассмотреть торговую стратегию — календарный спрэд.

Я отобрал бумагу на NYSE: тикер DEXO

Предлагаю строить спрэд на опционах ITM put :

Как мы видим, прибыль получается при росте к уровню 7$

Что тут хорошего?

1) Соотношение максимальной прибыли к убытку = 1 к 5

2) позиция легко управляется.

Почему DEXO должен вырасти в район 7$

Технически назрел отскок

Учитывая высокую волатильность бумаги — отскок как раз будет примерно в 7$

( Читать дальше )

Календарный спред CLH1 - CLJ1

- 03 февраля 2011, 14:44

- |

Пока многие присматриваются или уже пытаются работать спред Brent-WTI, решил открыть календарный спред (CLH1 — CLJ1).

Идея простая: покупаем мартовские контракты и одновременно продаем апрельские.

На текущий момент спред 2.62$-2.64$.

Позицию держим до эспирации, либо до сужения спреда в район 1.2-1.3$

Также возможно роллирование позиции, если в этом будет смысл.

Идея простая: покупаем мартовские контракты и одновременно продаем апрельские.

На текущий момент спред 2.62$-2.64$.

Позицию держим до эспирации, либо до сужения спреда в район 1.2-1.3$

Также возможно роллирование позиции, если в этом будет смысл.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал