казначейские облигации

Потери в переводе торговых разговоров зажигают рост акций, кровавую баню облигаций и обрушение драгоценных металлов

- 08 ноября 2019, 02:02

- |

- комментировать

- Комментарии ( 1 )

Рубрика "Обзор финансовых рынков"- Черный лебедь в Аргентине, Инверсия в Америке и Twitter Трампа.

- 17 августа 2019, 11:41

- |

Обязательно ли будет катастрофа из-за доходности по десятилеткам?

- 26 апреля 2018, 16:30

- |

Много опасений в финансовых изданиях о грядущем крахе появилось… то Мобиус… теперь ещё эта тема с превышением доходности 3% на американских десятилетках. Но я не помню ни одного обвала о котором бы заранее писали в финансовых изданиях)) Вот, когда я в феврале писал на своём канале, что надвигается глобальная распродажа, когда индекс мос. биржи ставил максимумы, информационный фон был совсем другой. Так что я, конечно, готов ко всему (и сценарий снижения пока базовый), но уже начинаю ещё внимательнее присматриваться к сигналам, которые помогут определить, что прошедшая распродажа на рынках только условно небольшая коррекция (я не только о нашем индексе, но и о США с Европой, и о долларе).

( Читать дальше )

Китай сбрасывает американские трежерис

- 17 марта 2017, 06:37

- |

После кратковременного отскока в декабре, когда иностранные ЦБ купили казначейские облигации на $18,6 млрд, прервав череду из 12 месяцев последовательных продаж, в январе распродажа трежерис возобновилась.

Согласно опубликованным данным TIC, нерезиденты сократили свои вложения еще на $44,9 млрд.

Любопытно, что продажи со стороны государственных институтов во многом были компенсированы покупками со стороны частных инвесторов, в основном корпоративных учреждений и иностранных розничных инвесторов, которые нарастили портфель трежерис на $37,9 млрд, максимум с марта прошлого года. Таким образом, если учесть оба фактора, в январе продажи составили $7 млрд.

А суммарно было продано облигаций на сумму $325,7 млрд, что стало самым низким показателем с мая прошлого года.

( Читать дальше )

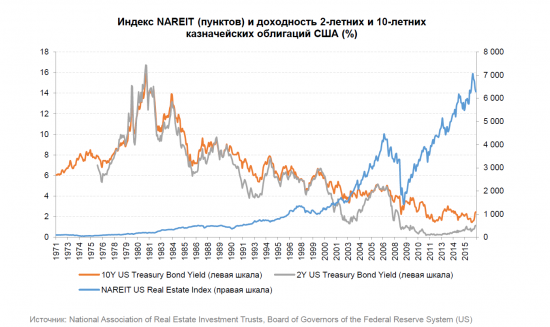

Влияние американских казначейских облигаций на REIT

- 30 декабря 2016, 12:00

- |

C момента победы Дональда Трампа на выборах президента США доходность 10-летних казначейских облигаций выросла на треть и 29 декабря 2016 года составила 2,48% против 1,86% 8 ноября 2016 года. За ними с небольшим опозданием поднялась доходность и краткосрочных казначейских облигаций. Рост доходности по казначейским облигациям приводит к падению стоимости REIT, при этом, доходность фондов возрастает, что повышает их привлекательность среди инвесторов, придерживающихся консервативных и средневзвешенных стратегий.

Для сравнения влияния американских казначейских облигаций на REIT были использованы 2-летние и 10-летние казначейские облигации, а также самый популярный индекс REIT – NAREIT Index. Индекс NAREIT показывает высокую отрицательную корреляцию с 2-летними и 10-летними казначейскими облигациями США: с 1976 по 2016 годы корреляция составила -0,75 и -0,78, соответственно. Таким образом, при росте доходности казначейских облигаций, падает индекс NAREIT, и наоборот.

( Читать дальше )

Для тех, кто пробует торговать долговые инструменты

- 07 августа 2015, 13:56

- |

Долговые инструменты отличаются от сырья тем, что они напрямую связаны с процентными ставками. Разумеется, стоимость долгового инструмента имеет обратную зависимость от процентных ставок. Чем ниже ставка, тем выше стоимость долгового инструмента. И наоборот. Тема достаточно сложная, но вкратце объясню.

Кривая доходности строится на основе доходности долговых инструментов с различным сроком погашения. Она показывает как изменение срока погашения влияет на ставку. Т.е. в обычных условиях по кредиту (или депозиту) на 1 год ставка будет ниже, чем по кредиту (или депозиту) на 3 года. Это связано с тем, что чем больше срок, тем выше риск.

Кривую доходности на казначейские облигации США можно посмотреть здесь: http://www.treasury.gov/resource-center/data-chart-center/interest-rates/Pages/Historic-Yield-Data-Visualization.aspx

При торговле спрэдами (как, например, здесь: http://smart-lab.ru/blog/270527.php) нужно понимать, что продавая, например, 5-летние и покупая 10-летние казначейски облигации США, ставка делается на то, что доходность по 5-летним облигация вырастет больше, чем доходность по 10-летним облигациям. То есть изменится структура процентных ставок (и форма кривой доходности). Такое вполне возможно, но нужно учитывать, что, например, в стоимость 5-летние и 10-летние облигаций уже заложены ожидаемые изменения процентных ставок. В случае, если, например, окажется, что, ФРС ожидает более быстрого повышения ставок, вероятно, что кривая доходности изменится таким образом, что по более длинным облигация доходность вырастет сильнее (т.е. цена упадёт), чем по более коротким.

И в любом случае нужно помнить, что изменение доходности на один пункт выражается в разном изменении цены для облигаций с разным сроком погашения. Стоимость одного базисного пункта доходности в долларах для различных фьючерсов на казначейские облигации США можно посмотреть здесь (в первой колонке DV01):

www.cmegroup.com/trading/interest-rates/invoice-spread-calculator.html

Goldman Sachs: к 2018 году индекс S&P 500 преодолеет 2300 пунктов

- 07 августа 2014, 13:51

- |

В своей аналитической записке банк дал четырехлетний прогноз по американскому рынку в условиях поднимающихся процентных ставок. Ожидается, что ФРС начнет это делать уже в 2015 году.

Аналитики Goldman Sachs полагают, что в ближайшие годы мы увидим сильное расхождение в доходности американских акций и облигаций. Исходя из предположения, что ФРС начнет поднимать ставки с середины следующего года, на ближайшие 4 года средний годовой прирост S&P 500 составит 6%. В то же время, 10-летние казначейские облигации за этот же период принесут по 1% в год. Эти прогнозы рассчитывались, исходя из предположения, что ставка по федеральным фондам, которая с начала кризиса находится около нулевых отметок, достигнет уровня 4%.

Также, по прогнозам Goldman Sachs, S&P 500 в течение ближайших 12 месяцев достигнет отметки в 2100 пунктов, а к 2018 году ему покорится планка в 2300 пунктов. При этом доходность по 10-летним UST вырастет до 4,5% с текущего значения в 2,5%. Аналитики банка полагают, что американская экономика в этот период будет расти на 2-2,5% в год.

( Читать дальше )

EUR: работа от границ коридора 1.35-1.37

- 07 июля 2014, 10:33

- |

- Доллар реабилитирован после данных по занятости

- Евро стал слабее (статистика, ЕЦБ)

- Июль: боковой тренд 1.35-1.37

( Читать дальше )

Паниковать пока не стоит

- 27 января 2014, 09:54

- |

( Читать дальше )

Disinflation: продаем S&P500, покупаем 10-year Treasuries

- 14 ноября 2013, 19:04

- |

- «Disinflation» — как новая инвестиционная реальность

- Тайминг: 19.11 Б.Бернанке, 20.11 US CPI, 5.12 ЕЦБ (прогнозы по инфляции), 6.12 US PCE

- Динамика Eurodollar ограничивает риск роста доходности Treasuries

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал